兴业基金楼华锋:分化行情与Alpha投资探索【演讲文字实录】

由qxiao创建,最终由qxiao 被浏览 92 用户

日期:2021年11月5日

主办:开源证券金融工程魏建榕团队

主题演讲:分化行情与Alpha投资探索

特邀嘉宾:楼华锋,兴业基金多元投资团队总监

发言实录:

非常感谢开源金融工程魏博士的邀请。我简单跟大家分享这几年做投资的一些想法。因为我自己做过一段时间的卖方,然后也探索了将近5年的买方工作,比较能理解中间的一些差别。在2017年初发的第一只Alpha基金,基本上应该算是发在了低频量化的最高点。我记忆犹新的是,在2017年发第一只基金的时候,分管领导问我预期收益是多少?那时候我信心满满,我跟他说根据我的模型回测,跑赢中证500指数20%的问题不大。因为在2017年之前,大家用多因子去回测还是能够跑出30%的超额收益,也许样本外会降低,但降低到20%总归还是有的吧。这是我当时的预判,信心满满,然后我们领导就很惊讶,他就说你是没搞过投资,你知道这个数据意味着什么吗?意味着如果说2017年之前能够连续三年跑中证500指数20%,基本上在公募基金排名里面能够到前5%。后来年化超额基本达到预期,但是基金排名却不是特别理想,主动权益基金这两年业绩大幅超宇基准,大家都讨论了一个问题,就是量化未来的路在何方?

我今天分享的第一部分还是延续这个话题,然后我再来讲一下我自己理解的原因和解决方案。我今天的分享的内容应该不太会涉及到具体模型怎么做,效果怎么样,参数如何调整。因为魏博他们的一些研究报告,内容上我觉得肯定比我们要讲的好。

公募量化困境

我先分享一个数据,我觉得投资还是存在周期,但是说有的人坚持,也会有人不能坚持。的确,像去年的我们的闭门讨论会上,有的量化投资经理在跟我们分享的时候,我虽然认同他的想法和观点,但很难坚持下去。从数据上看应该是2014、2015、2016量化基金是大幅战胜主动权益基金,到了2017、2018 、2019、2020年是连续跑输的状态,所以说其实更多是策略的周期性,我自己理解这是个周期现象。

我想讲这几年公募量化的一个困境,首先是周期问题,第二个我跟大家讲一下分化行情。大家可能也有所体会,分化带来业绩偏离在这两年是非常大的,但是从长期去看,这种偏离未必能够在带来很好的收益。我们拿500指数和300指数的收益和公募基金的业绩中位数对比来看,基本上近10年的数据显示,只有三年公募基金的业绩是不在500指数和300指数的收益区间之内的。第一个就是2014年,这一年公募基金严重跑输任何一个指数,那年收益公募基金只有20%左右,但是500和300都是40%以上。另外两个样本是我们最近经历的是2019、2020年,这两个样本点的公募基金都是跑赢任何一个指数15、20个点以上。

我自己的观点还是觉得这种偏离更多也是一种周期现象,不代表说偏离一定会带来很好的效果,这是我的一个想法。然后,我们再来看一些比较悲催的数据,公募的指数增强基金或者量化增强基金的准确规模应该是2000多亿。而且,这两年量化基金的占比是不断的下降的。

我自己对于这个现象是很纳闷的,因为我看到量化私募基金这两年的发展非常快。但的确我们得承认公募基金的业绩确实不如私募,客户跟着收益去买基金而不是收益风险比也是很现实的问题。

量化策略失效探讨

另外我想跟大家分享一下的就是刚才董总不断强调的行业分化。确实如此,在近两年行业分化程度是在不断加大。我这里罗列的是申万28个行业的收益标准差,这几年是一个逐渐放大的过程,对于我们一些行业中性化的策略会带来不小的挑战。

刚才分享的都是一些现象,我接下来重点想跟大家探讨这些现象背后的原因。首先看一下风格因子,风格这块大家可以看到,动量肯定是非常强,然后价值是逐渐在弱化的。我们很多的量化基金,像无论是海外的量化基金,还是目前的国内量化基金,普遍来说在价值上也都有暴露,风格上肯定对我们是不利的状态。

无论海外还是国内的量化基金,他们很困扰该怎么来处理价值因子失效。我自己理解主要有几个原因:第一可能跟美国的货币政策有关,低利率环境更加有利于成长股,另一个主要原因就是受到了疫情的影响,疫情对于周期性行业的盈利会损伤,所以会带来整体的估值差不断扩大。而且疫情对于经济的冲击是全球性的,同样影响我们国内的A股市场。

这里介绍交大的潘教授做的一个研究,我自己对这个研究后续也有跟踪。大家如果感兴趣的话,可以关注后续的研究,有很多非常有意思的结论,我这里只和大家分享其中一个比较简单结论。潘教授他以互联网平台的崛起作为一个分界点,在2015年前后,把过去的基金业绩分成10组,然后根据过去的业绩分析接下来一个月的资金的净流入的情况。在2015年之前,当然是业绩好的买的人多,但是前10%的基金净流入占比也才20%,其实还是比较好理解的一种分化。但是在互联网平台崛起之后,这种分化是非常大。到2015年之后,特别在互联网平台上业绩排名前10%的基金,它获得的流量是50%甚至还要更多。我觉得这个数据还是低估了这种分化,因为它是从学术研究的角度去看,如果是把所有基金分成20组、30组甚至是100组,我觉得这个结论会更加精准,可能流量会集中在前5%的基金。

这会对股票市场结构产生什么影响?其实这能够很非常好地解释了这两年股票市场的分化现象。因为当这些顶流的基金获得了流量之后,它可能在它所在的赛道上或者它重仓持有的股票上不断加大配置。大家可以思考为什么会加到这个上面?其实跟我们的基民的投资行为有关。平台上提供的是过去30天、过去20天的业绩排名,榜单效应明显也很正常。我们现在再开始推量化基金或者产品,我个人觉得效果可能不会特别明显,是一个非常慢的过程。

因子投资微观结构变化

接下来我们再来看,在这种宏观因素影响的背景下,因子投资微观结构会有什么变化?这两年大家讨论很多模型失效的问题,我自己也一直在想这个问题,我看见他们研究做得很好,因子效果也很好,但是为什么我们的规律总是失效,这是一个非常困扰我的问题。在找到数据规律之后,我发现其实这两个因子模型的失效,除了个别因子,像是价值的确是失效,但是大部分的Alpha其实是没有失效,只是说收益略有降低。

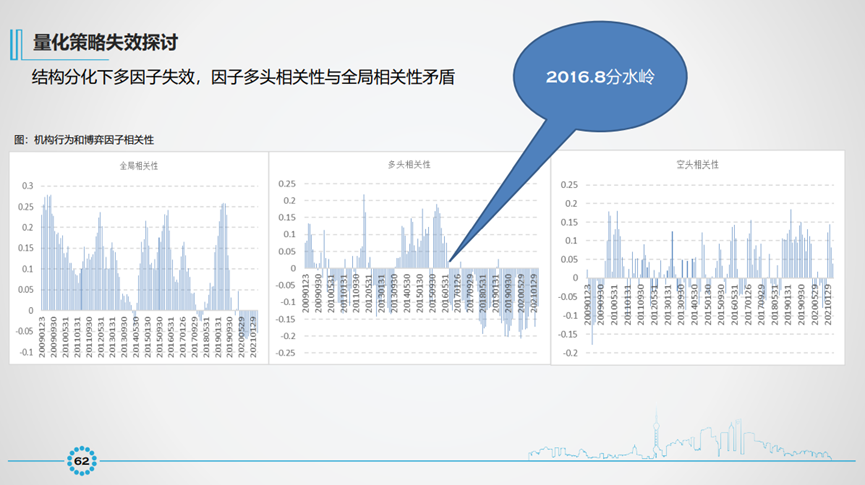

Alpha总体是有效的,但是这种有效在微观结构上就失效了,这里怎么理解微观结构?我举个例子,我做一个双分组的研究,比如说BP因子为例。如果我们先根据市值把股票分成5组,再根据BP分5组,我们会发现一个现象。基本上在2018年之前,不同市值的BP因子差不多都是有效的,但小市值里BP更好。在2018年之后,在大市值里BP是负向,也就是说高估的股票会更加好。如果用机构持仓作为代理变量来看的话,这个结果实际上会更惊人。在高机构持仓股票池里面,低估值的股票会严重跑输高估值的股票,但是在全市场4000只股票里面,其实BP还是相对有效状态。所以这种结构分化到时候我们都用多因子模型去做策略,几乎就不可行。因为你们评价BP因子是有效的,然后加进来模型里面,但是当再往模型里面加一些基本面增强的因子的话,它又变成无效的状态,我把它叫做多头的局部相关性矛盾,会带来我们在做多因子模型时因子失效的现象。

另外这张图大家也可以看一下,类似地,波动因子也是非常明显。大家可以看颜色分布,2009年到2018年,颜色分布是非常对称的,也就是右上角大红但左下角是绿的。但是到了2018年之后,它的整体的结构分布就变得不太一样。

我自己还做了一张图,可能大家沟通的都看过,但这张图看过的人不多,因为我这个研究比较不一样,我怎么做的呢?我把机构行为类的因子跟价量类博弈因子,比如换手率、波动率做两个不同的模型。我们来看一下这两个模型的整体相关度,我们会发现相关性在这两年略有下降,但总体而言还是不相关或者略微正相关。其实我们做模型的人都知道,我们希望模型的理想状态是弱正相关的,当然不相关的模型也可以。然后如果我再把这两个模型的多头部分和空头部分,就是前10%和后10%再来求相关性,我们就会发现有很大的区别。在模型的空头部分,也就是基本面模型认为差的股票和价量因子,或者说博弈因子认为差的股票重合度是非常高的。但是在多头部分,也就是基本面模型、价量因子认为好的股票,在2016年之前有时候相关有时候不相关,或者大部分时候还是弱正相关。在2016年8月之后,我不知道为什么是在2016年8月份之后,两个模型的多头一直是持续的不相关状态。这带来的现象就是当我做多因子模型,用了基本面模型选出一些股票,然后我再用价量模型去增强的时候会发现,我们基本模型认为好的股票,反而价量模型认为不好。这就导致实现不了我们原先多因子逻辑一直想实现“1+1>2”的效果,甚至到最后是“1+1<1”。这就是我们做多因子模型,在多头相关性与全局相关性矛盾带来的困境。

ALPHA投资探索

ALPHA投资探索

接下来分享一些我自己在做投资过程中的关于处理这些矛盾的方法。首先,我自己一直在坚持一些东西,先跟大家分享一下。这是我在2017年发基金产品的时候做的分析图。我一直坚持的就是系统投资、局部创新和逻辑优先,至少是按照这三条原则来做的。在这张图不变的情况之下,这几年的确也做了一些适当的优化,来处理刚才讲的一些可能带来困境的矛盾。

刚才包括我们也做了一些行业模型的分享,我今天就分享行业模型了,更多来讲一下就是说怎么用。因为这个我相信包括魏博也做了很多,我不知道各位有没有用过,如果各位用过之后,我相信可能会跟我有一样的困惑,就是实际效果不是特别好。我不知道大家有没有这样的结论,我们的很多行业的模式就单个行业模型表现很好,可能它的超额收益有10%,但在实际应用中对我们多因子模型绩效的增加是很弱,甚至有时候会带来负面的效果。我自己理解的几个原因:

第一个原因是过拟合,因为模型是基于申万28个行业,所寻找的就是28个样本点的规律,过拟合问题实际非常严重。我在处理这块的时候,更多是关注就是指标逻辑。另外,我会去做很多的过拟合的暴力检验,其实也比较简单,用不同的行业分类标准反复测试。我就不断的用不同的分类方法,如果说我这个模型都能够有非常稳定的效果,它的过拟合概率相对就会小一些,但只是相对降低一些。

第二个原因就是我们的微观结构的行业轮动模型跟我们Alpha模型相关度非常高,因为我们主要Alpha也是来自这里。这种情况之下,我们怎么去处理相关性,也是我在做的很多工作所需要处理的问题。

第三个是我觉得是最重要的,我们很多行业轮动模型虽然效果非常不错,但实际上IR是远低于我们的Alpha模型。这种组合会带来一个效果,我们把行业模型加进来之后,对我们整个组合的收益反而是降低的。所以我近期要做一个很重要的工作,就是在用行业模型的时候注意它的风险控制,比如说像这一轮可能很多行业轮动模型,因为价格动量因子都会超配周期行业,如果说你自己的组合因子模型就超配了周期行业,然后去再做行业轮动模型,在这段时间回撤就会非常大。

因为所有的周期行业是同向变动,在做组合风险控制的时候,非常注重就是行业模型自己的风险控制,像我自己这段时间的行业流动模型,我可能会周期还是超配,但是我的确也会把一些银行这些行业超配上来,目的是希望降低行业之间的相关性。

再行业轮动策略上虽然做了一些研究,但是难度还是非常大。刚才的三个挑战其实都很难,我自己只是做了一些尝试,但是我觉得这个尝试效果本身而言并不是说特别的理想。

另外我也做了一点尝试,就是做一些局部域策略,也就是这两年也非常流行的组合策略。我自己对组合策略理解,觉得在分化行情之下组合策略无可厚非,比如说强势股策略。因为的确这些强势股它用因子是很难解释的,这些强势股可能有别于因子体系,但没有一个因子可以很好的去解释这几个强势股。我们只有把这个范围不断地缩小,然后再用因子模型去概括它,这是有可能做到的。在这种情况下,我也做了很多类似组合子策略,也看到很多卖方今年做了很多组合子策略,效果非常好但回撤也很大,可能九月、十月的回撤都在10%以上。我的解决方法就是强逻辑,因为小样本来就一定要强逻辑;另外就是用多策略来抵抗过去的风险,而多策略这块更多强调的是策略本身要足够好。

高频数据量化

最后想跟大家分享也是我自己最近在做的尝试,也是受了魏博他们研究的启发。关于高频数据这块,我自己觉得实际效果大家不要过高的希望,公募基金高换手策略总体不成功。主要原因很简单,因为公募基金里面它的成本相对比较高。另一方面就是我刚才讲的矛盾,它的基本面模型跟价量模型是矛盾的,很难实现“1+1>1”的效果,所以实际绩效会非常糟糕。我自己在做这块研究的时候,看到很多像魏博他们做了很多意义的一些结论,但是我觉得最重要的还是要坚持要把背后的逻辑看清楚,到底是靠什么驱动它这个因子会带来好的收益。所以我希望这些逻辑跟我基本面模型的逻辑不要去有很大的冲突,在这个基础之上再去综合考虑换手、匹配等问题,最终可以做出一个相对还可以的效果,这是我做的一些尝试。

周期与机构化

周期与机构化

接下来我要强调的还是周期问题。因为这点非常重要,我自己理解就是价值和市值风格它总体还是周期问题,大家不能觉得价值因子就失效了,有很多人可能彻底放弃了这个因子的配置或者这因子思路的配置,我自己是一直在坚持配置的。所以,我在2019、2020年我的业绩会受一些影响,但是我觉得这是一个基本的逻辑,肯定是估值低的东西长期会更好一些。它在国内股票市场来讲是个很中性的概念,要看你怎么去想这个问题。我自己对这个问题的判断是一个周期现象。

另外一个周期问题就是关于机构化,这是量化投资机构一直在讨论的问题,就是我们A股机构化的进程,长期逻辑肯定是没问题的,它是弱趋势变化的机构化过程,但是我觉得短期还是因子的周期现象。

我们要看到趋势问题,特别是像刚才张总这样的高手进入这个市场之后,以一些微短周期的价量因子去赚钱其实是不可能的,所以价量因子全面有效的时代基本上就已经结束了,这个时候我们可能更多还是要去做一些中低频的尝试。

坚持大样本验证

坚持大样本验证

另外一个趋势就是想一招将吃遍天,这个肯定是没错。大家会偷懒用4000只股票就研究结论,然后一直持续这样的框架也很简单,但是这种很简单、很系统的东西可能会结束。我们量化投资还是要坚持大样本,因为我看到有很多同行在做一些尝试,类似什么上证50增强,可能有些偏基本面研究的东西能做,但是从量化的研究方法来看,我还是觉得要坚持大样本来进行验证。如果你要坚持大样本的话,可能你的产品风格上还是要偏向于中小市值。

适应市场而不成为市场本身

适应市场而不成为市场本身

稍微总结一下,我是在2017年开始管理基金,基本上是踩在了500指数的最高点和量化策略的最高点。记得我2017年6月份第一期半年报,我也配了很多的反转因子、换手率因子。但后来发现它失效了,深度思考了港股通带来投资者机构变化后,团队讨论对模型进行调整;到了2018年,那个时候大家量化圈聚会最常聊的一个话题就是,今天你踩雷了没有?因为那个时候有很多个股暴雷,连续跌停了三四个板,我们团队第一时间开发了个股质量风险模型;到2019年,科技、成长股崛起之后,怎么样去衡量科技股、成长股的价值,这是对于量化非常有挑战的一个话题。当时卖方也做了很多报告,我自己也做了很多的尝试。后续还面临了价值股失效,强势动量股崛起等各种挑战……

首先我觉得做量化研究,最重要的是要有足够的历史数据作为基础。所以我一直坚持就是历史数据优先。但我也不是只停留在历史数据上,也会去思考市场是不是失效了,接下来市场会有什么样的变化。

第二点我觉得就是要适应市场,但不能成为市场本身。这句话什么意思呢?我举个简单的例子,我今年做了很多模型,也是跟动量、强势股有关的一些模型,但是我没有去做白马股因子的配置。我知道有量化基金在做这样的配置,就是把白马股定义一下,然后一键买进去。但是我会在白马股强势有效的情况之下去做出Alpha,就这个话题我们去做研究,然后做一个模型出来再去配置。我不会去跟随市场白马股的直接因子化,因为我觉得如果做这个事情,我就成为市场本身了,而我不想成为市场本身。

最后一点是我一直坚持做的,坚持在风险可控的前提下追求超额收益最大化。这句话可能是每个基金产品里面都有的一句话,但也是我自己是一直坚持的。特别从这两年看,在500增强上,虽然跟头部的量化基金还是有差距,但是回撤控制比较小。这是我自己一直在坚持,就是在风险可控的前提下超额收益最大化。以上就是我的分享,谢谢大家!(全文结束)

(纪要整理:苏良)