你真的搞懂了风险平价吗?

由ypyu创建,最终由ypyu 被浏览 51 用户

Dalio、“全天候”基金和风险平价

在 20 世纪 90 年代初,桥水基金(Bridgewater Associates)的创始人 Ray Dalio 和他的合伙人 Bob Prince 首次提出了**全天候(all weather)**策略。**该策略的初衷是构建一个投资组合使其在不同的经济环境中都能够有稳健的表现。**自 1996 年开始,Dalio 使用该策略管理他的家族基金,进而推出了全天候基金。事实上,桥水的全天候基金在过去 20 多年内有着非凡的表现,这其中自然也包括 2008 年次贷危机和 2010 年的欧债危机。

如今,桥水已经成为世界上最大的对冲基金(AUM 约 1600 亿美元),而 Dalio 的全天候策略也早已享誉华尔街。虽然桥水版本的全天候策略的实施细节我们不得而知(那是人家的商业机密),但全天候的理念是完全公开的,Dalio 本人也在桥水的每日观察中对它进行了解读(Dalio et al. 2015)。

桥水认为,各类投资品(权益、债券、商品等)的收益率由未来的经济情况决定,而经济情况则主要由经济增长和通胀两大因素驱动。根据它们的变动,经济环境可分为四种情况 —— “经济上升”、“经济下降”、“通胀上升”、“通胀下降”,不同类投资品在不同经济环境中表现各异。

比如,权益类资产(股票)倾向于在经济增长时有好的表现;债券类资产在经济变弱或通胀下降时收益更好;而商品在经济上升或通胀上升时投资回报更好。上述四种经济情况下利好的投资品如下面这个四宫格所示。

当我们知道了在每种经济环境中应该投资哪种投资品之后,下面一个自然的问题就是:未来一段时间属于什么经济环境?对此,桥水给出的答案是:“不知道”也“不猜”!取而代之的是,**桥水构建了一个适应于不同经济环境的投资组合,这便是“全天候”的含义。**为此他们要求其“全天候”投资组合在这四种经济环境中有着同样的风险暴露。具体的,他们赋予每个经济情况 25% 的风险。可以理解为桥水在这四种经济环境中各构建一个子投资组合,每个子投资组合的风险相等且各占总投资组合的四分之一。总的投资组合就是这四个子投资组合的合集。

**“全天候”的核心是将投资组合的风险平均的暴露在不同的经济环境中,从而对冲市场环境的风险,使得未来无论处于哪一种经济环境,该投资组合的风险都是可控的。后来业界使用风险平价(risk parity)**这个术语来指代“将投资组合暴露于宏观经济环境中的风险平均分配到这四个经济环境中”这个理念。

值得一提的是,风险平价这个术语并不是桥水提出的,而是由 PanAgora 资产管理公司的 Dr. Edward Qian 于 2005 年提出(Qian 2005)。桥水“全天候”基金的优异表现使得风险平价这个词深入人心,而风险平价这个词也一针见血的诠释了“全天候”的核心。

看到这里,我们也许会问全天候策略在一些经济环境中配权益类资产而在另外的环境中配债券类资产,而债券类资产比权益类资产的风险低很多,那么如何做到风险平均分配呢?这个问题的答案便是**“全天候”的另一个核心 —— 使用杠杆**。低风险、低回报的资产(如债券)可以通过加杠杆提高风险以及回报;高风险、高回报的资产(如股票)可以通过去杠杆降低风险和回报。通过使用杠杆,使得经济四宫格中的各类资产对总的投资组合有相似的风险贡献。

此外,**全天候策略要求这四个经济环境中的子投资组合有着近似的收益风险比(即夏普率)。**这意味着在平均分配了风险后,**每个环境中的子投资组合对总的投资组合有着相似的收益贡献。这四个子投资组合每一个适应一种经济环境,它们为了对冲掉宏观经济的风险而构建,因此表现存在一定的负相关。**无论处于哪种经济环境,总会有一个适应于该环境的投资组合表现好,可谓“你方唱罢我登场”。**随着时间的推移,由于存在风险溢价,“四宫格”中的子投资组合都会上涨,因此总的投资组合便可以穿越不同的经济环境而经久不衰。**由于有效的对冲了风险,全天候投资组合较每个子投资组合有更小的波动和更高的收益风险比,因此长期来看它会取得比这些子组合更高的收益。

较传统的按资金分配投资品的组合,按风险分配的风险平价策略能在不同的经济环境中做到更有效的对冲。比如,传统的 60/40 投资组合将资金量的 60% 分配给股票,40% 分配给债券。但是,考虑到股票的风险是债券的 3 倍,该投资组合风险的 90% 事实上来自于股票。当经济环境不利于股票时,债券的收益显然无法和股票的亏损有效对冲。

等风险贡献投资组合

由于全天候基金的大获成功,风险平价理念在投资界迅速普及,被其他对冲基金竞相模仿,形成了很多版本。这其中,最著名的版本当属等风险贡献投资组合(equally-weighted risk contributions portfolio,下文简称 EWRCP)。它使用投资组合(收益率)的波动率作为风险的代理指标,该方法以每个投资品对组合的波动率贡献相同为目标来确定最佳的配置权重。

该组合的数学模型如下。

上述最优化问题的输入就是 N 个投资品的协方差矩阵 Θ 以及给定的组合风险值 C。对其求解便得到最优的配置 w_i,使得每个投资品对该组合有着同样大小的风险贡献。

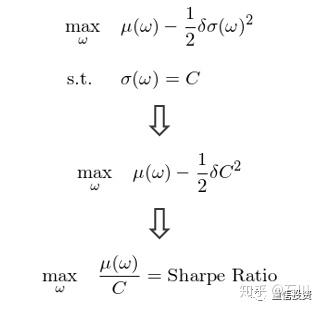

上述模型在数学上虽然简单,但是它背后的业务含义是什么呢?它又和我们熟悉的马科维茨均值方差最优化(MVO)问题有什么关联呢?不难看出(下图),在限定了投资组合的波动率之后,马科维茨的 MVO 问题就等价于最大化投资组合的夏普率。

**可以证明,当投资品的夏普率相同,且收益率相互独立时(即协方差矩阵 Θ 是一个对角阵),上述风险平价最优化问题就等价于最大化投资组合的夏普率问题。**这就给等风险贡献投资组合一个非常合理的业务解释 —— 它可以最大化投资组合的夏普率。

然而,如果夏普率不同且(或)投资品收益率之间不独立(即协方差矩阵 Θ 的非对角线元素非零)又会怎样呢?我们求解上述 EWRCP 模型得到的最优权重到底有没有意义呢?我们必须搞懂这个问题,因为在实际投资中,不同投资品之间的夏普率往往不同,且它们收益率之间存在一定的正相关或负相关。如果不弄清楚 EWRCP 模型背后的意义,拿来协方差矩阵就盲目的一通优化,得到的所谓“最优”风险平价投资组合往往一点业务含义都没有,该组合有时甚至会造成巨大的亏损(本文第六节的实证中会给出这样的例子)。

为了研究这个问题,在接下来的分析中,我们考察三个最优化问题。第一个便是上述 EWRCP 风险平价模型。在第二个模型中,考虑到不同投资品的夏普率不同,我们不把组合的风险平均的分配给这些投资品,而是按照每个投资品自身的夏普率的平方作为权重分配给这些投资品。我们把这种方法称为 Sharpe Ratio-Squared-weighted risk contributions portfolio,即 SSWRCP。在这个组合中,风险不再平均分配,而是正比于夏普率的平方。这是一种主动的风险预算(risk budgeting)。(由于经历有限,我们无法充分调研所有关于风险平价的文献,因此不知道是否有别人也考虑了这种方法。但在我们看到的资料中未见这种改进法,因此姑且认为这是原创的吧。)第三种模型是最大化投资组合夏普率组合(下称 MSP,maximum Sharpe ratio portfolio)。除了协方差矩阵外,后两种模型还需要投资品的期望收益率作为输入。

**根据定义可知,当投资品的夏普率相同时,SSWRCP 简化为 EWRCP 问题。**这三种模型的数学表达如下:

无论采取哪种优化问题求解投资组合中资产配置的权重,我们的终极目标都是最大化该组合的夏普率。因此,MSP 问题的最优配置就是“标准答案”。我们想要看看,在什么情况下,MSP 和 EWRCP 或 SSWRCP 等价,以及当投资品夏普率不同或者投资品收益率不独立时,EWRCP 和 SSWRCP 比 MSP 的夏普率差多少。

首先来看最简单的情况 —— 仅有两种投资品。

两个投资品的情况

首先假设两个投资品的夏普率相同。根据它们是否独立(相关系数是否为零),我们进行了一组实验:

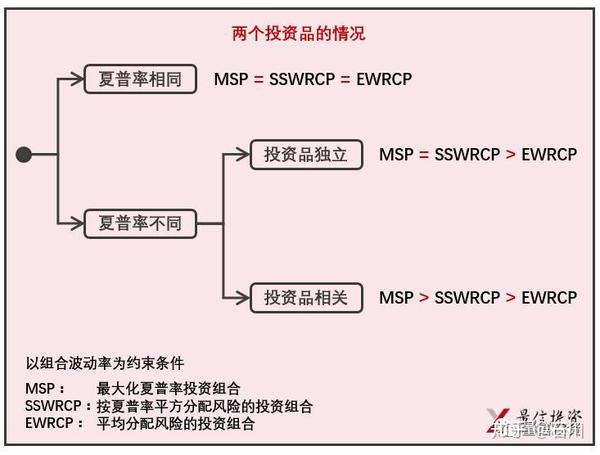

对于两个投资品,只要它们的夏普率一样,无论它们的收益率是否相关,上述三种优化方式等价(三个问题的最优投资组合一致)。

下面,假设这两种投资品的夏普率不同,我们又进行了一组实验:

**当夏普率不同时,如果投资品独立,则有 MSP 和 SSWRCP 等价,且它们都优于原始的 EWRCP;如果这两个投资品相关,则 MSP 的最优资产配置权重优于 SSWRCP,而 SSWRCP 则又优于 EWRCP。**此外,无论夏普率是否相同,EWRCP 求解出的最优资产配置权重和这两个投资品各自的波动率成反比。

上述实验中,MSP、SSWRCP 和 EWRCP 表现总结如下。

接下来我们看看三种投资品的情况,它的结论也可以推广到多种投资品。

三(多)个投资品的情况

首先假设这三个投资品的夏普率相同,进行如下两组实验:

对于三种投资品,当夏普率一样且两两的相关系数一样(包括零,即独立),上述三种优化等价;如果它们的相关系数不满足前述条件,则有 MSP 优于 SSWRCP 和 EWRCP(后两个问题等价)。

下面,假设三种投资品的夏普率不同,再进行两组实验:

从上述实验可以看出,如果夏普率不一样,但是这三种投资品相互独立,则 MSP 等价于 SSWRCP,且它们的最优解优于 EWRCP 的最优解;如果投资品间不相互独立(无论两两相关系数是否一样),则有 MSP 优于 SSWRCP,而 SSWRCP 又优于 EWRCP。

此外,无论夏普率是否相同,只要投资品两两相关系数一样,则求解原始风险评价问题的最优解满足投资品的权重和其自身的波动率成反比。如果相关系数非两两一样,则上述结论不成立。

MSP、SSWRCP 和 EWRCP 三种模型的表现总结如下。

本节虽然是以三种投资品进行实验,但是它的结论可以推广到多个投资品中,对实际投资进行指导(实际投资中投资品个数往往超过三个)。

可以看到,**仅在非常严苛的假设下,原始的 EWRCP 风险平价问题才等价于最大化投资组合的夏普率。**然而在实际中,我们几乎无法保证投资品的夏普率相同以及它们收益率之间独立或相关系数相同。因此从业务上说,拿来一个协方差矩阵就按照 EWRCP 问题一通优化,得到的最优资产配置很可能没有任何业务道理。

**这是否意味着 EWRCP 模型在实践中没有用呢?答案是否定的。**下面就来看看如何用 EWRCP 模型实现风险平价的本质理念。

用 EWRCP 实现风险平价的本质

通过上面的分析我们知道,在实际中直接套用 EWRCP 的数学模型时,应该考虑以下两点:

- 如果已知不同投资品的夏普率(可以用历史数据估计或者由因子法推断等),那么应该按照夏普率的平方分配风险,即考虑 SSWRCP 模型。

- 在输入代表风险的协方差矩阵时,应该忽略收益率之间的相关性、仅输入一个对角矩阵 —— 对角线上的第 i 个元素代表第 i 个投资品的风险。如果不忽略收益率之间的相关性,EWRCP 模型得出的最优资产配置权重往往缺乏业务含义。(顺便提一句,桥水并不是使用历史收益率的波动率来衡量投资品的风险,那么做实际上非常粗糙且不准确。桥水从对经济的理解出发来预测不同类的投资品的风险(Hoffstein 2012)。)

上面的第二条往往令人费解。桥水的全天候投资组合中,恰恰利用的就是不同投资标的在不同的经济环境表现的负相关性 —— 比如在经济增长时股票表现好、债券表现差。那么为什么我们要在 EWRCP 中忽略收益率之间的相关性呢?这里的门道在哪呢?

正确的答案是这样的。

协方差矩阵中的相关系数是投资品之间的序列相关性,它描述的是两个投资品的收益率各自围绕其均值波动的一致性程度;而反观桥水经济四象限中的投资品,它们的负相关性体现在不同经济环境下收益率均值的负相关性,这和上述序列相关性毫无关系。

比如在经济增长时,股票的收益率均值可能是 8%,而债券的收益率均值是 -3%,它们的收益率均值呈负相关,但这两个投资品的收益率序列各自围绕 8% 和 -3% 波动,而这两个波动之间一定会有某种序列相关性。如果不加忽视,这个相关性就会作为 EWRCP 模型的输入 —— 协方差,从而对最优解造成影响。从风险平价的本意来说,这个序列相关性是不应该被考虑的。因此,在用协方差矩阵作为 EWRCP 模型的输入时,应该忽略不同投资品收益率之间的协方差,而仅考虑每个投资品自己的方差。

实证

本节通过一个简单的实证说明正确和错误的使用 EWRCP 模型将产生千差万别的影响。考虑四个代表性的投资品:美国 7 – 10 年国债(IEF)、沪深 300 指数(A)、标普 500 指数(SPX)以及黄金(GLD)。实证的时间区间为 2009 年 1 月 31 日至 2017 年 11 月 30 日。这段时间内这些投资品的风险收益情况如下表和下图所示。

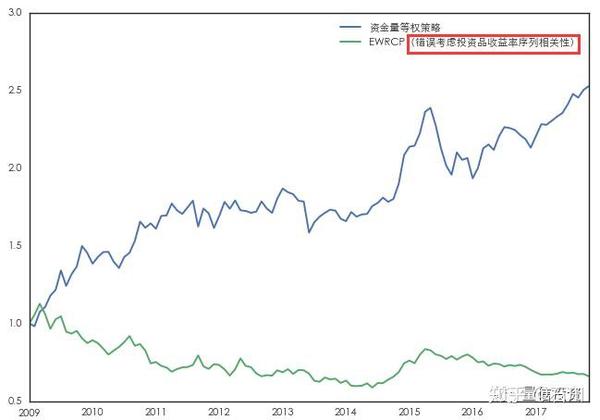

首先,我们来看错误考虑收益率之间序列相关性的情况,即我们把收益率的协方差矩阵直接带入到 EWRCP 模型中。为了比较,我们使用资金等权的配置作为基准(通过杠杆把两个组合的月收益率的波动率控制在 4%)。这两种方法都是按月再平衡,它们的最优资产配置权重及对应的投资组合效果如下所示。

令人意外(or 不出意外,毕竟我们错误的使用了 EWRCP 模型!)的是,错误风险平价模型的计算结果仅仅保证了数学上这四个投资品(在错误的考虑了序列相关性时)对投资组合有相同的风险贡献,而其组合的实际收益情况非常差(它竟然做空标普 500 指数,这从业务上丝毫没有逻辑),在测试期内年化收益率为负。

接下来,再来看看正确的做法,即忽略收益率的序列相关性。此外,考虑到这些投资品的夏普率不同,我们同时考虑 SSWRCP 模型,并将它们和“标准答案”最大化夏普率 MSP 模型比较。这四种方法的最优配置和投资组合的收益情况如下所示。

从上面的结果发现,这四种方法产生的投资组合依次取得了更高的夏普率(按资金等权 < EWRCP < SSWRCP < MSP),这符合我们的预期,在正确使用 EWRCP 后取得了预期的效果。由于这四种投资品自身的夏普率不同,因此 EWRCP 的夏普率仅为0.98,没有超过它的标的之一的标普 500 指数。**任何一种优秀的资产配置方法应该满足其投资组合的夏普率比任何构成该组合的标的的夏普率都高。**从这个角度来说,SSWRCP 和 MSP 无疑是更好的选择。

最后需要指出的是,本节中的实证假设是为了说明正确使用协方差矩阵和考虑投资品之间夏普率的不同对于 EWRCP 模型的价值,因此我们假设投资品在整个测试期内夏普率已知。在实际投资中,我们是无法提前知道未来任何时间段内投资品的收益率或者夏普率的。在后续专题中,我们会探讨如何基于历史数据并通过风险预算来构建主动的风险平价策略。

**在投资实务中,风险平价 EWRCP 模型相对于马科维茨的 MVO 模型最大优势在于前者不要求我们猜测收益率,我们只需要预测不同类投资品各自的风险(如果没有更好的预测模型,就用历史波动率代替),然后将包含每个投资品风险的对角矩阵输入到 EWRCP 模型中求解即可,切记不应考虑收益率的序列相关性。**如果我们能对收益率或者夏普率有较准确的判断,那么 SSWRCP 或 MSP(即 MVO)是更好的选择。

结语

风险平价这个理念因全天候基金的优异表现而名声大噪,引来了无数模仿者,形成了很多演义的版本。这其中,最流行的大概就是本文介绍的等风险贡献投资组合。然而,如果不理解风险平价背后的核心逻辑,而是仅仅学了皮毛就盲目的套用数学模型,那无疑是东施效颦。

Ray Dalio 在华尔街之所以备受尊重绝不仅仅因为全天候基金取得了优异的投资回报,绝不仅仅因为桥水是世界上最大的对冲基金,而是因为他的人格魅力 —— 他对市场的敬畏和一颗永远探究投资真相的态度。正如他在 Dalio et al. (2015) 中写到的:

Finding out what is true is a two-way responsibility. Ours is to honestly convey what we believe is true and yours is to probe us hard and openly so that we can work together toward learning what's true. Then, after we have had this quality exchange, we can each decide what we believe is true and what to do about it.

译:找出[投资中的]真相是我们双方的责任。我们[桥水]应该将我们认为正确的观点诚实的表达出来,而你们则应努力地、公开地探究我们的想法,以便我们一起学习什么是正确的。当我们进行了如此高质量的交流之后,我们可以决定真相到底是什么,以及我们应该怎么做。

这种态度值得我们每个人学习。

参考文献

- Dalio, R., B. Prince, and G. Jensen (2015). Our thoughts about risk parity and all weather. Bridgewater Daily Observations, Sept 16, 2015.

- Hoffstein, C. (2012). The dangers of bad risk parity implementations. Available at https://blog.thinknewfound.com/2012/12/the-dangers-of-bad-risk-parity-implementations/.

- Qian, E. (2005). Risk Parity Portfolios: efficient portfolios through true diversification. Panagora Asset Management.

\