有哪些著名的波动率交易策略?

由kuailian创建,最终由qxiao 被浏览 176 用户

期权波动率跨式组合

您是否听说过“骑墙观望”这个词?它的意思是指您对某个问题的正反两面都持支持态度。与之类似,有一种常用的期权策略被称为跨式组合,当您认为标的期货市场将发生变化,但您对变化的方向没有把握时,便可以使用跨式组合。

买入跨式组合

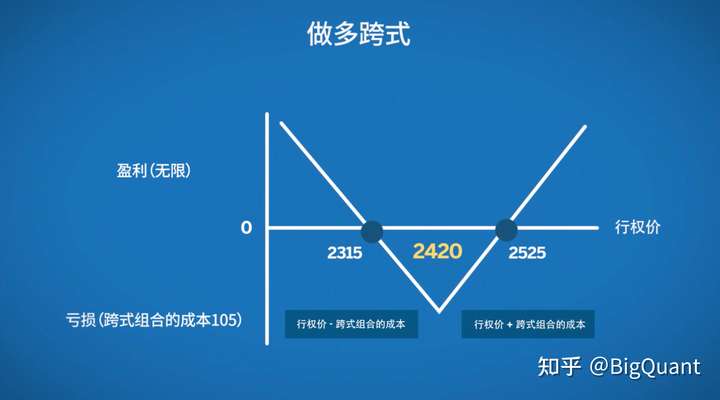

买入跨式组合是指做多跨式组合。交易者买入行权价、到期日和标的产品都相同的看涨期权和看跌期权。 例如,如果您想做9月到期,价位为2425的E-迷你跨式组合,您需要买入9月到期,价位为2425的E-迷你看涨期权,同时买入9月到期,价位为2425的E-迷你看跌期权。本例中跨式组合的成本为103.75。

如果交易者认为市场会发生变化,但对变化的方向没有把握,他们可以买入跨式组合。在本例中,E-迷你期货合约的价位是2420,我们预期该期货的价格会上涨或下跌,但我们对具体走向不是很有把握。 无论市场朝哪个方向变化,跨式组合的盈利潜力都远高于成本。在到期时,盈亏平衡点是2525和2315。这些盈亏平衡点是行权价加上跨式组合的成本和行权价减去跨式组合的成本。

亏损仅限于价差的成本。如果到期时的市场价格达到行权价,则会出现最大亏损。由于跨式组合完全由多头期权组成,它将因为时间衰减而失去期权费。如果市场接近行权价,则时间衰减的成本最高。

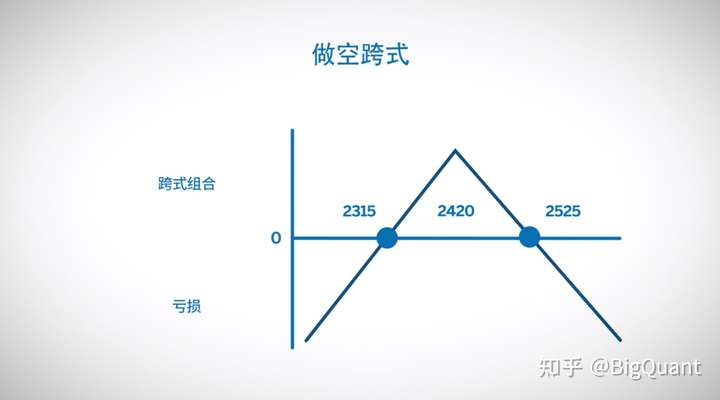

卖出跨式组合

如果交易者认为市场将陷入停滞,他们可以卖掉跨式组合,也就是做空跨式组合。由于交易者做空跨式组合,只要市场价格与行权价差距不大,他们可以因为期权的时间衰减而获利。 与多头跨式组合相似,当这种跨式组合到期时,看涨期权的盈亏平衡点是行权价加上跨式组合的成本,看跌期权是行权价减去跨式组合的成本。无论是做多还是做空跨式组合,这些盈亏平衡点都一样。

对于空头跨式组合,如果市场在到期时达到行权价,则盈利最高。

无论是哪个方向,亏损的可能都是无限大。如果价格大幅高于行权价,看涨期权亏损更大。相反,如果价格大幅低于行权价,看跌期权亏损更大。由于您同时做空看涨期权和看跌期权,因此上述两种情况都有可能出现亏损。 由于做空跨式组合其实是空头期权,因此随着到期日临近,时间衰减也会加快。您从时间衰减中获利,而多头跨式组合的持有者则因为时间衰减而亏损。同样,如果市场接近行权价,时间衰减的获利最高。

期权波动率勒式组合

期权波动率策略——勒式组合

在多头勒式组合中,交易者买入看涨期权和看跌期权,它们的行权价不同, 到期日和标的产品相同。您或许注意到,它和跨式组合有些相似,但区别在于勒式组合中看涨期权和看跌期权的行权价不同,而跨式组合中两者的行权价相同。

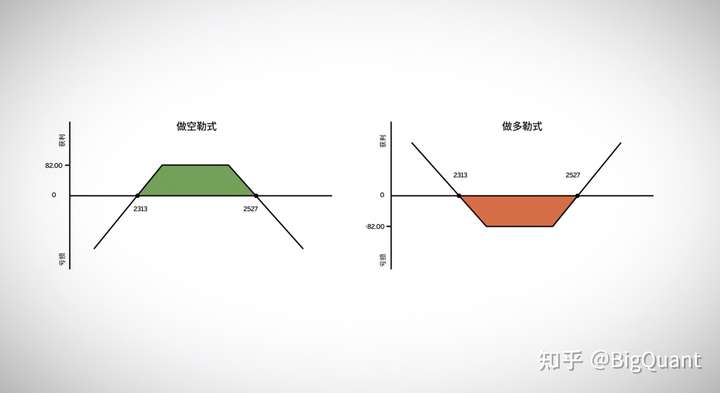

例如,如果我们买入一份价格为2395的看跌期权和一份价格为2445的看涨期权,这可以称为95-45勒式组合。本例中勒式组合的成本为82.00。如果交易者认为市场将出现变化,但对变化方向没有把握,他们可以买入勒式组合。

在本例中,E-迷你期货合约的价位在2420左右,我们预期该期货的价格会上涨或下跌,但对具体走向没有把握。这跟跨式组合差不多,但市场涨跌必须更大,期权才可以成为价内期权。无论市场朝哪个方向变化,勒式组合的盈利潜力都远高于成本。但由于整体盈利潜力仍低于跨式组合,因此勒式组合的成本也低于跨式组合。

在本例中,到期时的盈亏平衡点是2313和2527。这些盈亏平衡点是看涨期权的行权价加上勒式组合的成本,以及看跌期权的行权价减去勒式组合的成本。 亏损仅限于价差的成本。如果市场在到期时介于两个行权价之间,这时的亏损最高。 由于勒式组合完全由多头期权组成,它将因为时间衰减而失去期权费。如果市场介于两个行权价之间,则时间衰减的成本最高。

做空勒式

如果交易者认为市场将陷入停滞, 他们可以卖掉勒式组合。 由于交易者做空勒式组合, 只要市场价格不会大幅超过行权价, 他们可以因为期权的时间衰减而获利。如前所述, 盈亏平衡点是2313和2527。 无论是做多还是做空勒式组合, 盈亏平衡点都相同。 对于空头勒式组合, 如果市场在到期时介于两个行权价之间, 盈利最高。

无论是哪个方向,亏损潜力都是无限大。 如果价格大幅高于行权价,看涨期权亏损更大。 相反,如果价格大幅低于行权价,看跌期权亏损更大。 由于您同时做空看涨期权和看跌期权,因此以上两种情况都有可能发生。 由于做空勒式组合其实是空头期权,因此随着到期日临近,时间衰减也会加快。 您从时间衰减中获利,而多头跨式组合的持有者则因为时间衰减而亏损。 同样,如果市场接近行权价,时间衰减的获利最高。

就期权策略而言,勒式组合是一种潜在的风险管理工具。

期权波动率碟式组合

在做多蝶式组合时,交易者买入一份低位行权价的看涨期权,卖出两份中位行权的看涨期权,并买入一份高位行权价的看涨期权。三种行权价是等距的。 这些期权的到期日和标的产品都相同。

例如,如果我们买入一份价格为2395的看涨期权,卖出两份价格为2420的看涨期权,并买入一份价格为2445的看涨期权,这可以称为95/20/45蝶式组合。 本例中蝶式组合的成本为1.75。 2395和2445的行权价是两个翅膀,而2420的行权价则是蝴蝶的身体。

交易蝶式组合

如果交易者认为市场将停滞不前,他们可以买入蝶式组合。在本例中,我们预期市场价格在2420左右。 您或许会问,如果我认为市场将陷入停滞,为什么我不干脆卖出价位为2420的跨式组合?我们已经知道,在市场停滞时期,卖出跨式组合有可能会获利,但跨式组合的亏损可能无限放大。这对交易者来说代价很大。 蝴蝶的两个翅膀可以保护交易者,避免跨式组合的无限亏损风险。买入蝶式组合可以限制投资失误的风险,其亏损仅限于蝶式组合的成本。 如果我们卖出跨式组合,在2420的价位卖掉看涨期权和看跌期权,我们从买方那里得到的盈利是105。因此,如果到期时的市场价格是2420,则最高可获利105。 蝶式组合的成本明细:

- 在2395的价位买入看涨期权,期权费为69.75

- 在2420的价位卖出两份看涨期权,期权费为53.25

- 在2445的价位买入看涨期权,期权费为38.50

- 成本为1.75

在同样的场景中,我们可以算出蝶式组合的最高盈利。 2395价位的期权到期获利25个点,是价内期权。2420价位的空头看涨期权到期时不赚不赔。2445价位的多头看涨期权到时同样不赚不赔。扣除1.75的初始成本,我们的盈利是23.25。

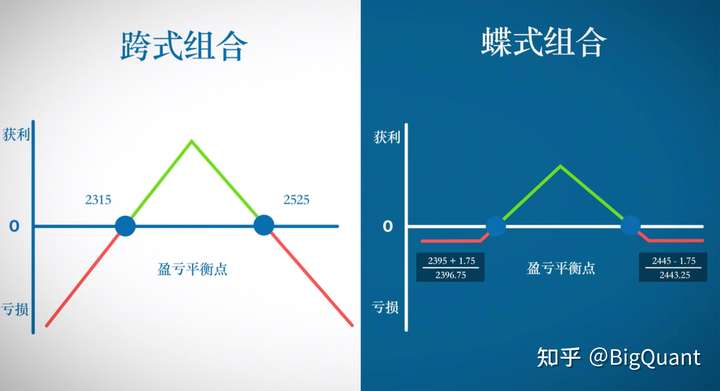

蝶式组合与跨式组合的比较

对跨式组合与蝶式组合的盈亏平衡点进行比较。盈亏平衡点指每种策略的回报与原始期权费持平的价位。 对于跨式组合,盈亏平衡点指行权价加上或减去收到的期权费。 对于蝶式期权,盈亏平衡点是较低的行权价加上支付的期权费,以及较高的行权价减去支付的期权费。

I在本例中,我们买入蝶式组合的期权费是1.75。蝶式期权的低位行权价是2395。该行权价加上1.75,得出第一个盈亏平衡点2396.75。 蝶式组合的高位行权价是2445。如果从高位行权价中减去1.75的期权费,得出高位盈亏平衡点是2443.25。 前面讲过,蝶式组合的最高盈利是23.25,而跨式组合的最高盈利是105。

时间衰减

蝶式组合的时间衰减很大程度上取决于目前的市场水平。在接近空头行权价时,时间衰减对您有利。在接近两个翅膀时,时间衰减对您不利。 从下图中可以看到,蝶式组合的成本更低,最高盈利潜力也更低,但亏损潜力却远远更小。

| 卖出跨式组合 | 买入蝶式组合 | |

|---|---|---|

| 最大亏损 | 无限 | 蝶式组合的成本 |

| 成本 | 收到105 | 支付1.75 |

| 最高盈利 | 105 | 23.25 |

| 盈亏平衡——上行 | 2525 | 2445 |

| 盈亏平衡——下行 | 2313 | 2443.25 |

在本例中,跨式组合的盈亏平衡范围远大于蝶式组合。虽然跨式组合在标的市场盈亏的区间大于蝶式组合,但如果市场价格超出上述盈亏区间,潜在亏损可能很大。 如果交易者认为市场价格在到期时会达到某个点,他们可以利用蝶式组合获利,而且如果判断有误,蝶式组合的两个翅膀可以限制亏损。