量化交易为什么要用因子投资?

由small_q创建,最终由small_q 被浏览 1397 用户

在量化交易中,我们常听到和看到因子是量化研究中关键的一环。一个量化策略是5个因子的效果好,还是50个因子的效果好?因子之间有什么样的关联和差异?对量化交易策略收益的影响如何?那么因子投资是什么?为什么量化交易要用因子?

我们可以将投资决策因素看作是营养对食物的影响。根据营养成分,您可以决定食用哪种食物以及食用多少。因素对于了解特定投资方法的风险和回报是不可或缺的。

因此,每个交易者都会根据自身对回报的风险承受能力来投资风险和回报因素相似的股票。在本文中,我们将详细了解因子投资。

什么是因子投资?

因子投资是指利用“因子”或特定“特征”使各种股票收益彼此不同的投资方法。这些因素包括波动性、动量、股票规模等。

在创建基于因子的投资策略时,对投资组合(包括或去除因子)进行调整,以使投资组合资产的因子产生有利的长期投资回报。

因子投资在一段时间内已经从仅针对市场和公司发展到各种因子。这是描绘相同的图像:

第一阶段是单因子。威廉·夏普(William Sharpe)在1964年发表了的资本资产定价模型(CAPM)。

第一阶段是单因子。威廉·夏普(William Sharpe)在1964年发表了的资本资产定价模型(CAPM)。

第二阶段是多因子。Eugene Fama和Kenneth French提出仅凭CAPM中的β不能完好地解释股票收益率的变化,于是于1993年fama三因子。

第三阶段是多因子进阶版。2015年fama五因子模型出现,在原来的三因子基础上增加了2个因子。

因子投资的类型

投资组合的两种类型的因素或特征是:

宏观经济因素或特征

这些是为回报捕获跨资产类别的广泛风险的那些。此外,宏观经济因素的一些简单示例是:

经济增长

经济增长是股票回报的一个非常好的因素,经济增长预测导致投资决策的最佳分配。随着经济的正增长,国内生产总值(GDP)上升,因此,更多的投资发生在金融市场。

例如,当 COVID-19 在 2020 年爆发时,经济大幅下滑,导致股市下跌。

实际利率或利率变动

实际利率或利率变动也是做出投资决策的关键因素之一。当利率从中央银行开始上升时,借贷成本会变得更高。因此,企业或贸易商的消费能力可能会受到影响。

消费能力下降导致投资减少。同样,随着利率的下降,消费能力增加,因为贸易商或企业可以借入更多资金,从而增加投资。例如,由于美联储在全球冠状病毒大流行期间将利率下调至接近零,道琼斯指数在 2020 年 3 月大幅下跌。

通货膨胀或价格变化

通货膨胀或价格变化会显着影响经济,因为高通货膨胀会降低每单位货币的购买能力。此外,这意味着公众可用的资本要少得多,利率也会提高。因此,借贷成本上升导致投资减少。

虽然,金融资产的价值随着通货膨胀的上升而增加。一些投资者将“高通胀”作为投资的积极因素,因为他们认为未来标的资产价格可能会上涨。这种积极的投机行为导致市场波动性增加。

例如,2020 年印度的通货膨胀率与 2019 年相比增长了 2.9%。2019 年,股市繁荣,通货膨胀率较低,苹果上涨 85%,微软上涨 15%。

风格因素或特征

风格因素或特征有助于解释资产类别中的回报和风险。在认识因子逻辑中我们列举了10大类的常见因子类型及其因子表达式,以下是一些风格因素的例子:

价值

价值是一种旨在从价格低于其基本价值的股票中获得超额回报的股票。价值股票最常使用市盈率、股息和自由现金流量来跟踪。

例如,花旗集团的市盈率为 9.67,而标准普尔 500 指数公司的平均市盈率为 19.12。

最小波动

最小波动率意味着与波动率高的股票相比,波动率较小的股票获得更高的风险调整后回报。因此,具有最小波动性的资产被认为有利于投资。

例如,印度斯坦联合利华、高露洁、景顺是目前一些低波动性股票。

势头

动量是另一个重要因素,它意味着过去表现出色的股票或金融资产在未来往往会继续表现良好。动量交易策略通常执行几个月到一年。

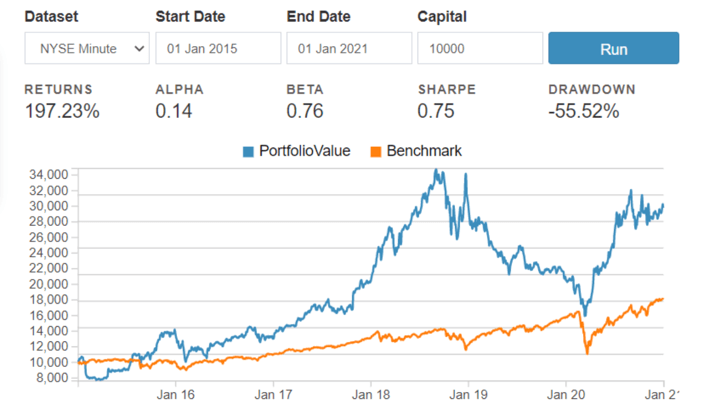

例如,通过使用 Python 代码和Blueshift应用多空策略,策略收益如下所示:

上图显示了多空策略如何跑赢基准。

因子投资与SmartBeta有何不同?

SmartBeta是因子投资的一个子集。这些策略最常用于ETF,仅做多且基于指数。

SmartBeta 与因子投资一样,是被动和主动投资策略的组合,您可以在下面看到 SmartBeta 是被动和主动组合的原因:

| 特征 | 被动性 | SmartBeta | 主动性 |

|---|---|---|---|

| 基于规则 | 是的 | 是的 | 不 |

| 流动性 | 高的 | 中到高 | 从低到高 |

| 投资能力 | 高的 | 高的 | 从低到高 |

| 投资组合周转率 | 低的 | 低的 | 中到高 |

| 因素暴露 | 低的 | 中等的 | 中等的 |

| 微距曝光 | 高的 | 高的 | 高的 |

此外,smart beta 包括通常指单一资产类别(债券、商品、现金和现金等价物等)中的风格因素的策略。

让我们通过下表清楚地了解因子投资和SmartBeta在风格因子方面有何不同:

| 因子投资 | SmartBeta |

|---|---|

| 多头/多头空头策略 | 通常,它被认为是一个长期的、简单的和基于规则的策略 |

| 宏观和风格因素 | 只有风格因素 |

| 有或没有杠杆 | 没有杠杆 |

因子投资的优点

由于因子投资涉及基于决定回报和风险的因素进行投资,因此这种类型的投资有几个优点。这些优点是:

- 改善投资组合的结果

- 降低波动性和

- 增加投资多元化

因子投资是找出交易相关因子的回报风险。基于因子分析有助于改善投资组合结果、降低波动风险并增加投资组合投资的多样化。

因子投资的缺点

因子并非完全没有风险,不了解这些风险可能会导致交易过程中准备不足。首先,必须考虑到,有时只能从收益回报的角度而不是与之相关的错误来看待一个因素。

例如,在势头强劲的情况下,一只股票在过去两年中的表现可能很好。但是,该股也有可能在 6 到 7 年前就已经下跌。

在决定您的投资方法之前,您必须权衡收益和可能导致的错误。在权衡两者之后,您可以根据该因素对投资的风险和回报进行近乎准确的估计。

也许最危险的是,因子投资带来了数据挖掘的风险。仅显示显示良好回测结果的因素。这种偏差被称为选择偏差。一个因素的历史记录随机良好/准确可能会导致错误的决策。

结论

我们在本文中讨论了因子投资对于金融市场交易者来说是一个简单而有益的概念。它有助于获得评估投资策略风险回报所需的必要知识。因子投资和智能贝塔(SmartBeta )之间存在细微但显着的差异。

策略源码

更多关于因子投资可以参考以下: