基金业绩归因模型的解析与探讨

创建于 更新于

摘要

报告系统梳理并实证分析了基金业绩归因方法与模型,包括基于净值收益序列的回归法和基于持仓数据的横截面分析法,涵盖单期Brinson模型、单期BF模型、多期BF模型、基于持仓股票的多因子模型及选股择时、风格配置、因子模型等7种模型。实证以基金A为例验证了模型的归因效果,揭示基金超额收益主要源于优秀的选股能力和部分行业配置贡献,且基金风格暴露多变,体现出风格转换特征。风险提示包含模型失效及因子失效风险,业绩归因结果不保证未来表现。[page::0][page::3][page::7][page::17][page::26][page::27]

速读内容

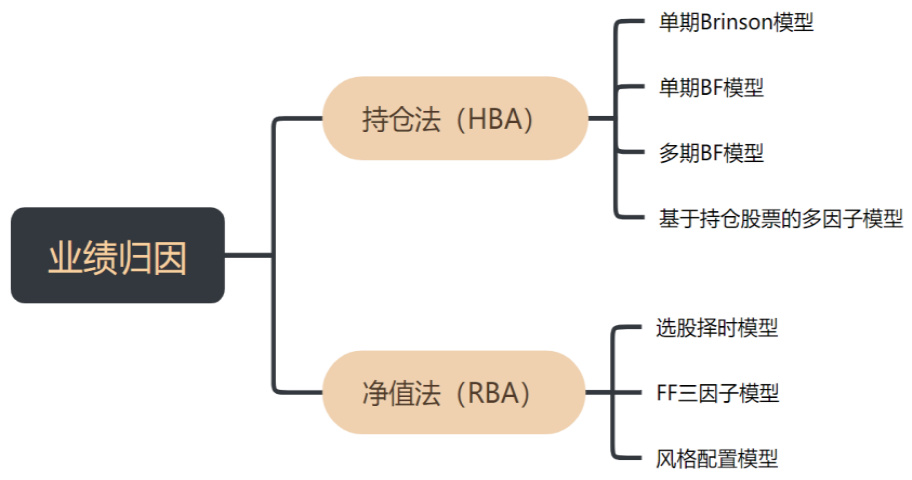

基金业绩归因框架与模型体系 [page::3]

- 基金业绩归因分为基于持仓数据(HBA)和基于净值收益序列(RBA)两大类。

- HBA包括单期Brinson模型、单期BF模型、多期BF模型及持仓股票多因子模型,侧重资产配置和选股贡献分解。

- RBA包括选股择时模型、风格配置模型、因子模型,基于基金一天净值或收益序列与风险因子回归分析。

单期Brinson模型理论及实证分析 [page::4][page::5][page::7][page::8]

- 超额收益被分解为资产配置贡献、个股选择贡献及交互贡献,三者相加等于基金超额收益。

- 实证显示普通股票型基金的超额收益主要来自个股选择,资产配置贡献较小且波动较大。

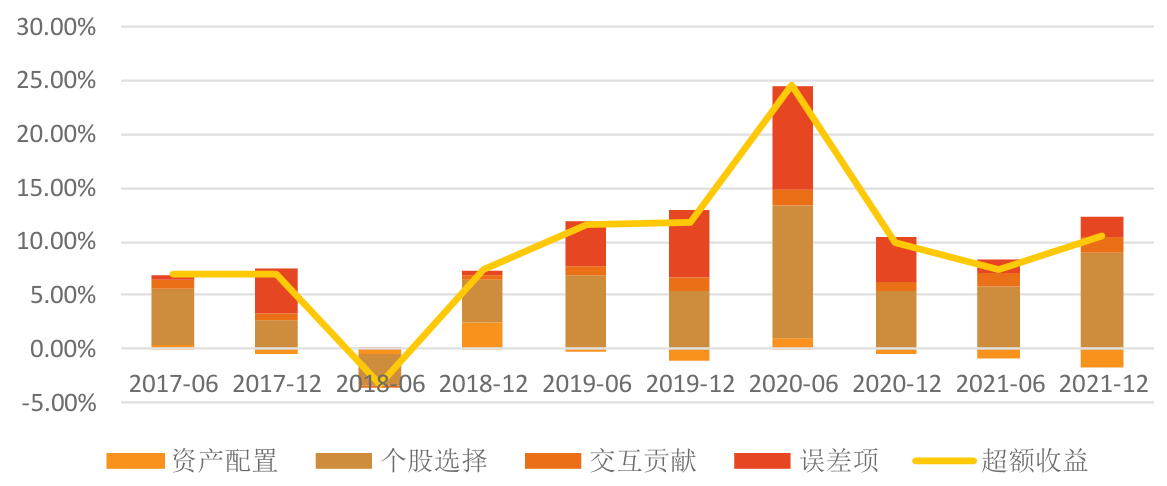

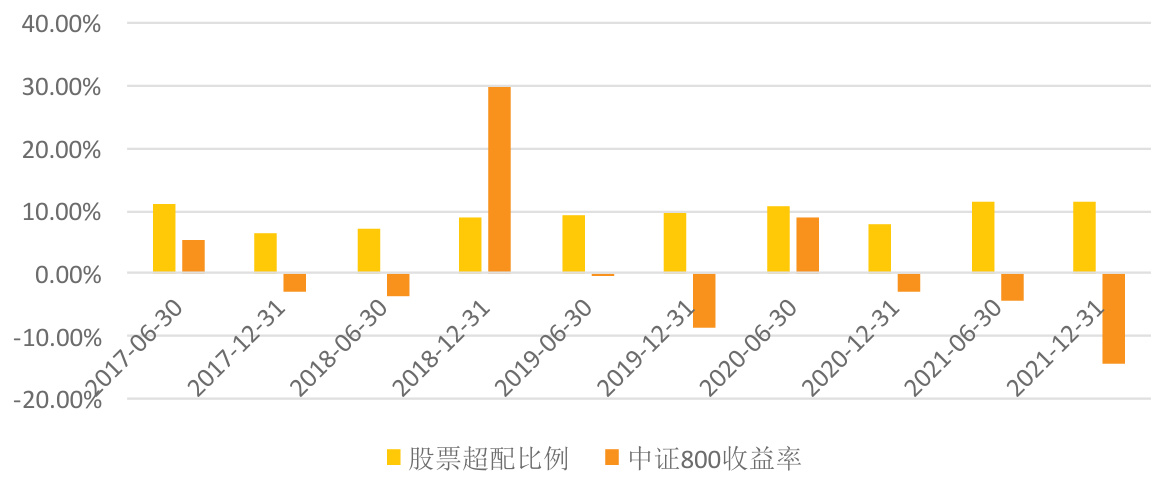

- 基金A在样本期内表现优异,超额收益显著且超配股票仓位较高,选股能力突出。

- 大类资产中股票资产个股选择贡献是主要收益来源,资产配置贡献作用有限。

一级行业层面归因实证与基金A行业贡献分析 [page::9][page::10][page::11][page::12]

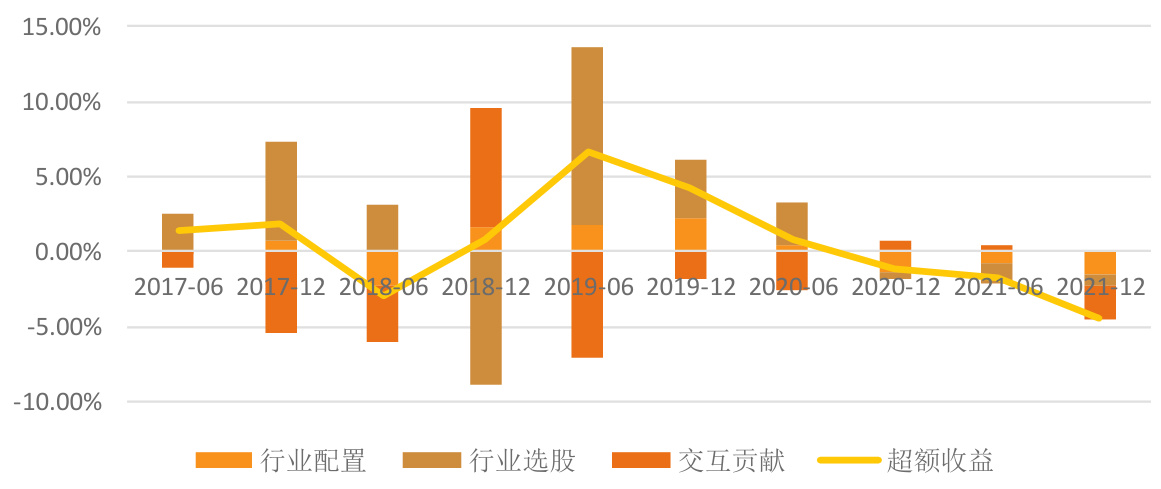

- 普通基金行业超额收益和行业选股贡献自2019年以来下降,说明行业选股难度上升。

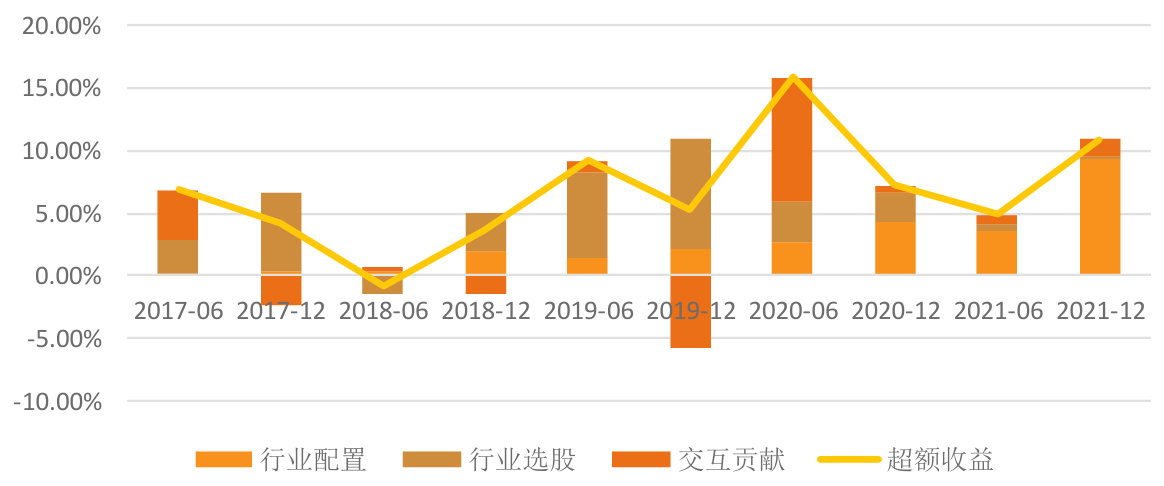

- 基金A显示行业配置和行业选股均为正贡献,表现优于市场。

- 基金A超额收益主要来自银行、房地产和建筑装饰行业超配,同时行业选股贡献保持一定水平。

- 行业配置贡献成为基金A超额收益的主要推动力,个股选择贡献比较平均。

单期BF模型及与Brinson模型比较 [page::12][page::13][page::14][page::15]

- BF模型调整资产配置的内部贡献分配,无交互项,将原Brinson模型中的交互贡献并入个股选择贡献。

- 实证显示基金A的BF模型个股选择贡献较Brinson更大,资产配置贡献含义更贴合实际。

- 行业层面,BF模型对行业资产配置贡献修正,部分行业配置贡献出现正负反转。

- 基金A在银行和建筑装饰行业选股能力强,建筑材料行业选股表现不佳。

多期BF模型归因方法及实证 [page::17][page::18][page::19]

- 多期BF模型通过加权单期归因结果考虑收益复利效应,计算长期累计归因贡献。

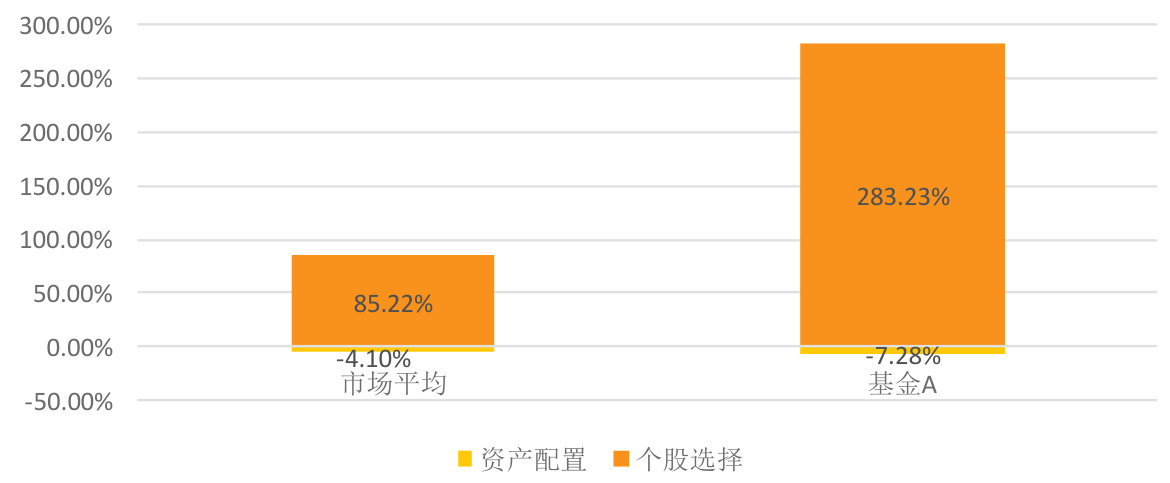

- 实证显示基金A2017-2022期间累计超额收益高达275.95%,超过市场平均的81.11%。

- 基金A个股选择贡献283.23%,远超过市场平均85.22%,资产配置贡献轻微负数。

- 长期来看,基金选股能力是核心超额收益驱动力,资产配置贡献一般。

基于净值收益序列的回归模型实证分析 [page::21][page::22][page::23][page::24]

- 选股择时模型(T-M及H-M)回归显示基金A具备一定且显著的选股能力,择时能力较弱不显著。

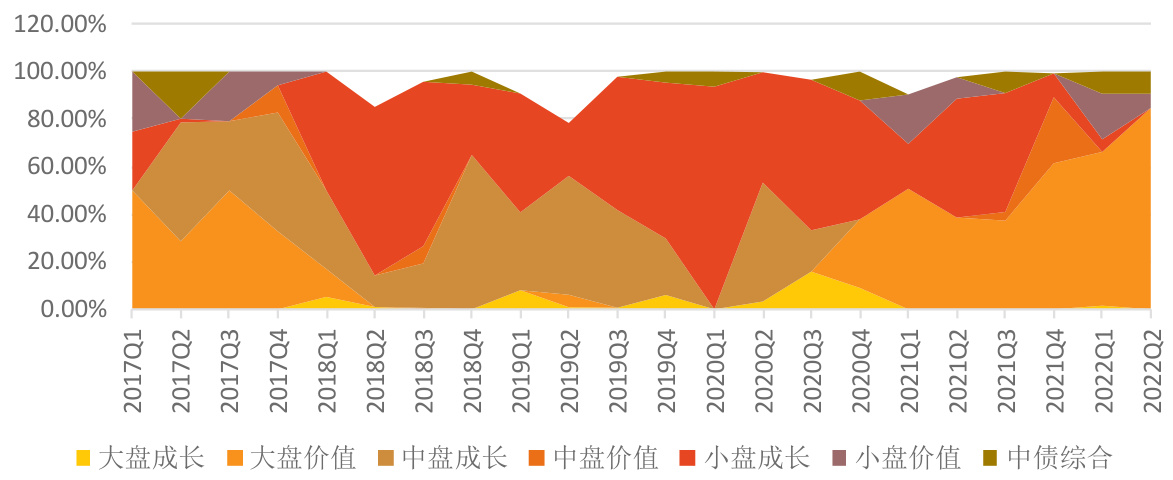

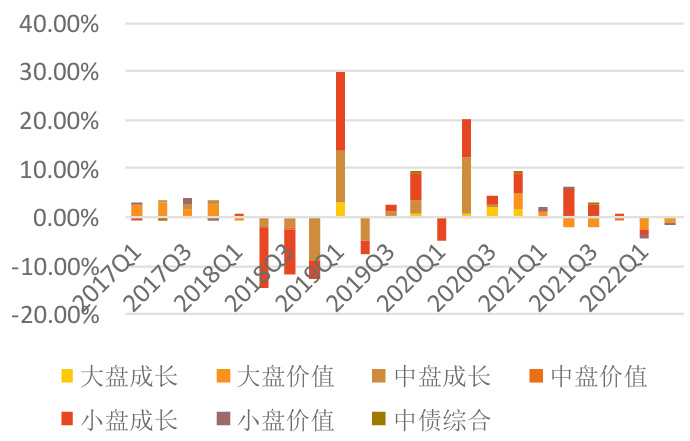

- 夏普风格配置模型显示基金A在大盘价值、中盘成长、小盘成长风格间动态切换,风格暴露不稳定。

- 风格贡献为基金收益主要组成,近两年风格贡献下降,个股选择贡献增大。

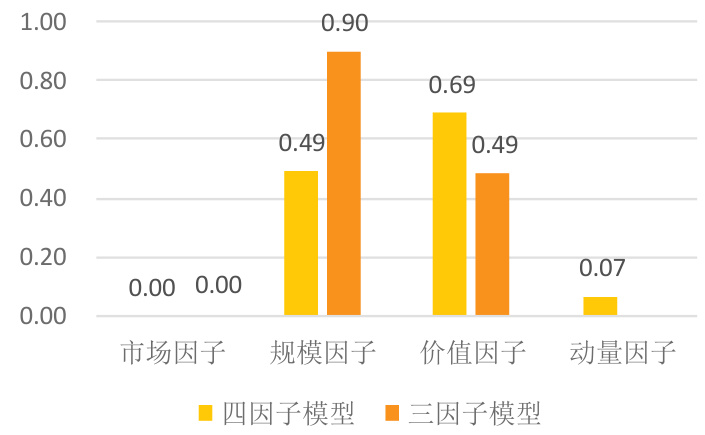

- 因子模型显示基金A在市场因子上显著暴露,规模和价值因子暴露不显著,动量因子显著负暴露。

基于持仓股票的多因子模型实证 [page::24][page::25][page::26]

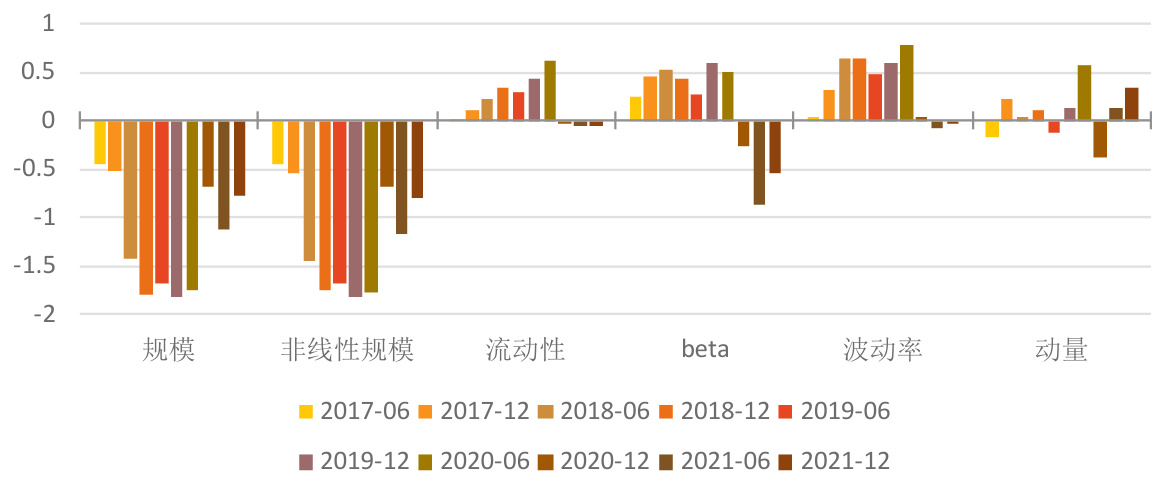

- 基金A在规模因子与非线性规模因子上持续负向暴露,偏好小市值股票,2020年底因子暴露发生明显变化。

- 流动性、beta、波动率、成长因子的暴露在2020年底由正转负,反映风格由成长向价值转换。

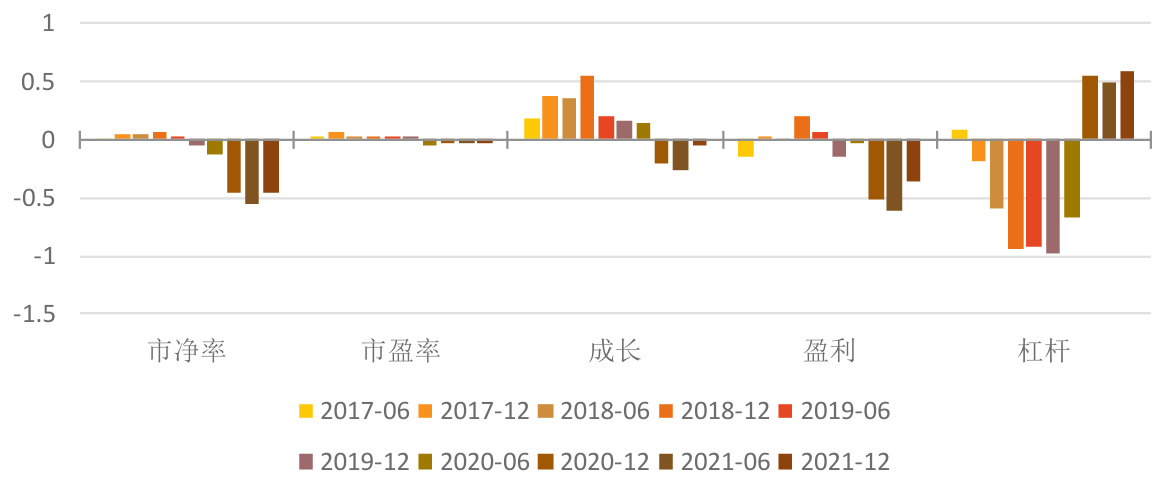

- 市净率、盈利因子暴露显著为负,市盈率无明显暴露。

- 持仓多因子模型与收益序列回归风格模型结果一致,反映基金风格动态变化特征。[page::0][page::3][page::7][page::17][page::21][page::24][page::26]

深度阅读

基金业绩归因模型的解析与探讨 — 深度分析报告

---

1. 元数据与概览(引言与报告概览)

报告标题:《基金业绩归因模型的解析与探讨》

作者与机构:西南证券研究发展中心,分析师盛宝丹等

发布机构:西南证券

发布日期:2022年期间的研究,详细数据涵盖2017年-2022年,报告整体编制时间推断为2022年末或2023年初

研究主题:详尽解析公募股票型基金的业绩归因方法,重点以实证方式检验典型基金(基金A)的业绩来源和投资风格变化。

报告核心论点总结:

- 归纳并比较了七种主流基金业绩归因模型,分为基于净值收益序列的回归法与基于持仓数据的横截面分析法两大类别。

- 通过单期和多期Brinson模型及BF模型,结合持仓股票的多因子模型,分析基金超额收益的资产配置、行业配置、选股、风格等来源。

- 结合经典的选股择时(T-M、H-M)、风格配置及因子模型,深入剖析基金的选股能力、择时能力及风格偏好。

- 实证基金A表现优秀的选股能力及行业配置能力,并揭示其风格从成长向价值的转变。

- 明确指出各归因方法的优势、局限和风险,包括模型失效、因子失效及历史业绩不代表未来表现。[page::0,3]

---

2. 逐节深度解读

2.1 业绩归因框架与数据说明

报告首先构建基金业绩归因的分类框架(图1),明确基金业绩归因的方法主要分为“持仓法(HBA)”与“净值法(RBA)”两大类:

- 持仓法基于基金持仓数据的分解,主要模型包括单期Brinson模型、单期BF模型、多期BF模型和基于持仓股票的多因子模型,归因模块涵盖资产配置、行业配置和选股贡献。

- 净值法基于基金净值收益率序列,通过回归分析对风险因子或风格指数的暴露来归因收益,主要包括选股择时模型(T-M、H-M)、风格配置模型和因子模型(如Fama-French三因子)。

针对数据,样本涵盖2016年之前成立的普通股票型基金,研究时期为2017年1月至2022年6月。由于基金持仓数据披露限制(季报仅有前十大持仓),全面持仓数据只能用半年报和年报,实践中通过报告披露时间点对应前三个月的业绩进行归因分析,未计入交易手续费等因素。[page::3,4]

---

2.2 单期Brinson模型及实证分析

模型简介:

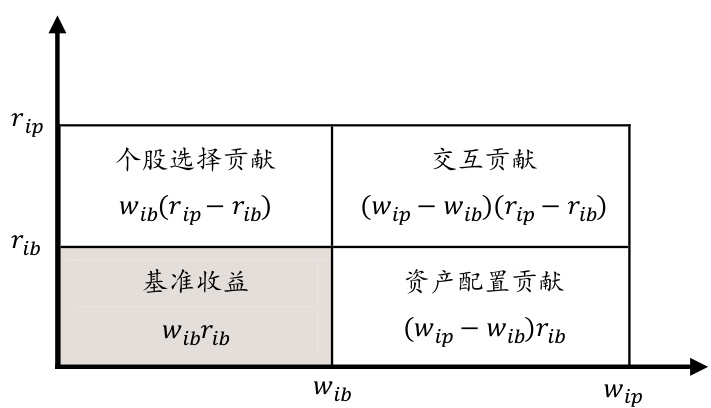

单期Brinson模型将基金相对基准的超额收益拆解为三部分:

- 资产配置贡献 \(AR =\sum{i=1}^{n}(w^{p}{i} - w^{b}{i})r^{b}{i}\)

- 个股选择贡献 \(SR = \sum{i=1}^{n} w^{b}{i}(r^{p}{i} - r^{b}{i})\)

- 交互贡献 \(IR = \sum{i=1}^{n}(w^{p}{i} - w^{b}{i})(r^{p}{i} - r^{b}{i})\)

其中,基金权重、收益率分别为 \(w^{p}, r^{p}\),基准对应为 \(w^{b}, r^{b}\)。超额收益 \(TR = AR + SR + IR\)。引入误差项以解释实际持仓变动、交易费用、申赎等未捕捉因素。[page::4,5]

2.2.1 大类资产层面实证

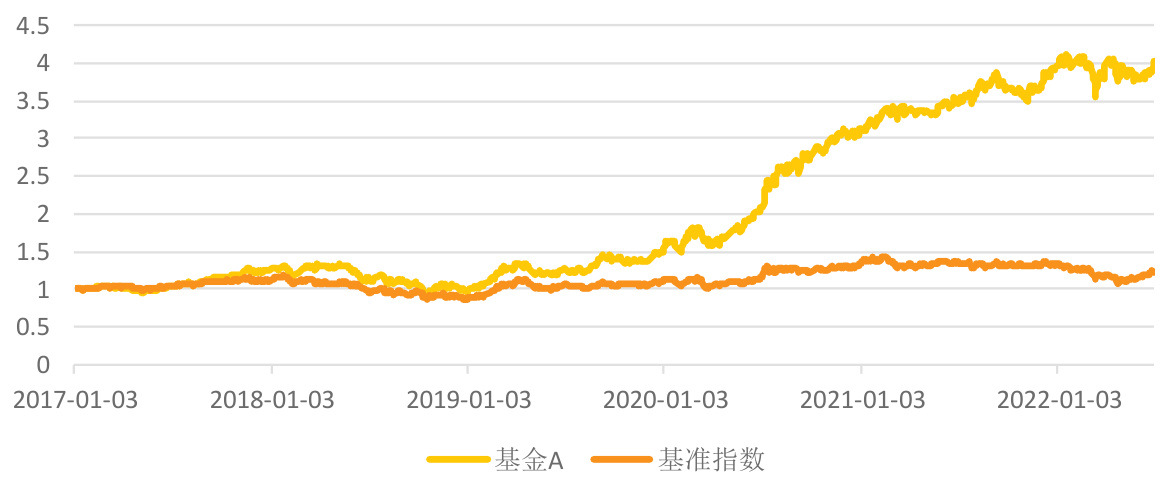

以股票、债券及其他资产三大类作为资产分类。基金A的基准为“中证80080%+中债综合指数20%”。

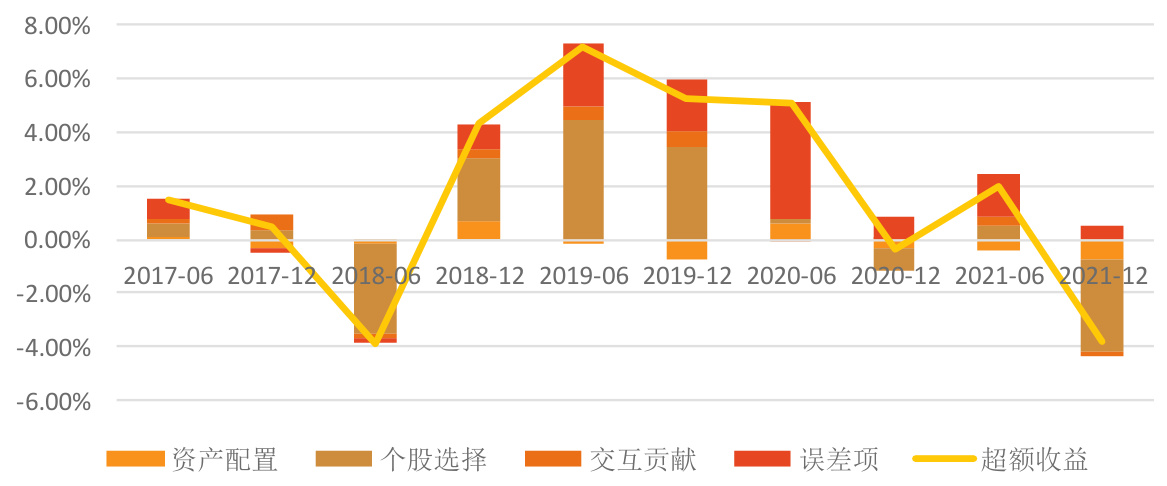

- 普通股票基金平均而言,2018Q3、2021Q1、2022Q1出现负超额收益,其中个股选择贡献为主要负面驱动。

- 个股选择贡献主导超额收益来源,资产配置贡献相对次要。误差项在2020Q3较高,由于季度内持仓变动。[page::6,7]

基金A表现优异,2017年至2021年9期超额收益中有7期资产配置贡献为负,主要超额收益来自个股选择贡献。A基金股票仓位长期高于80%,仓位稳定(图6),因此资产配置贡献对其影响有限。2022年Q1,个股选择贡献显著为正(9.18%),说明优异的选股能力是其超额收益主因。[page::8]

基金A的前十大持仓多为收益为正的股票,整体加权收益率优于基准(4.25% vs -14.42%),并业绩贡献来自优质个股选择,体现基金优秀的选股能力。[page::9]

2.2.2 一级行业层面实证

行业归因将个股选择贡献细化为行业配置贡献与行业选股贡献。

- 平均普通股票基金自2019年以来超额收益持续下滑(由6.62%降至-4.51%),行业选股贡献趋向负值趋势,行业配置表现稳定。

- 基金A行业层面选股与配置均能产生正贡献,显示较强行业选择能力。2019年前行业选股突出,之后以行业配置能力为主(即行业轮动策略明显,展现灵活调仓能力)。

- 2021年Q1至2022Q1,基金A超配银行、房地产、建筑装饰三大行业,这些行业均为同期表现靠前的板块,行业配置贡献为主(9.31%)。选股贡献相对较小(0.29%),说明行业超配对超额收益贡献大于单个行业内的优选个股。[page::10,11]

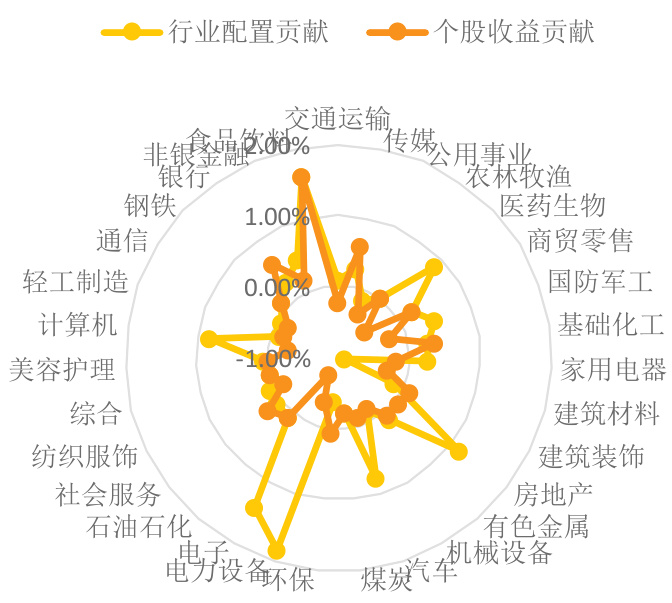

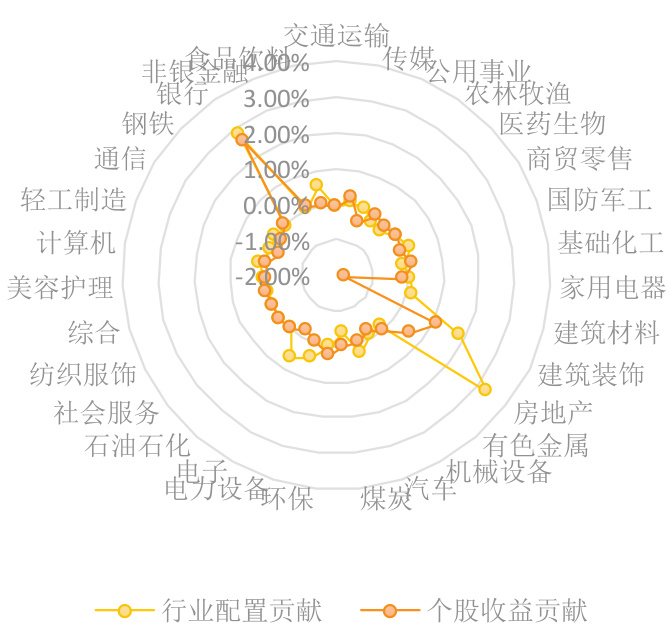

雷达图展示基金A在房地、建筑装饰、银行等行业的配置贡献及个股收益贡献较为突出,而在电子、电力设备等行业个股选择贡献薄弱,反映基金在行业层面选择的优劣势分布。[page::12]

---

2.3 单期BF模型及实证分析

模型介绍:BF模型改进Brinson模型,解决Brinson模型资产配置贡献中收益来源解释的问题,将Brinson模型中交互贡献与个股选择贡献合并,资产配置贡献反映基于超配及相对基准收益率的配置效果,解释更贴近现实。BF模型公式为:

- 资产配置贡献\(AR = \sum (w^{p}{i}-w^{b}{i})(r^{b}{i} - r{b})\)

- 个股选择贡献\(SR = \sum w^{p}{i}(r^{p}{i} - r^{b}{i})\)

无交互贡献项,且总超额收益\(TR = AR + SR + \varepsilon\)。

表6总结两模型对比,BF模型将交互贡献合并到个股选择,且修正了配置贡献的内部分配,更符合实际投资行为中的先资产配置,再选股步骤。[page::12,13,14]

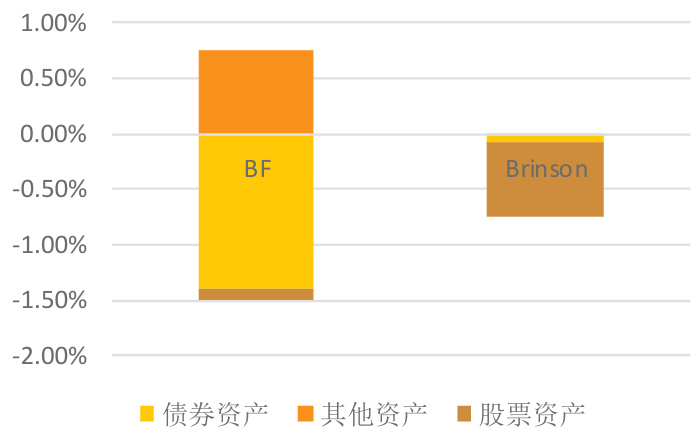

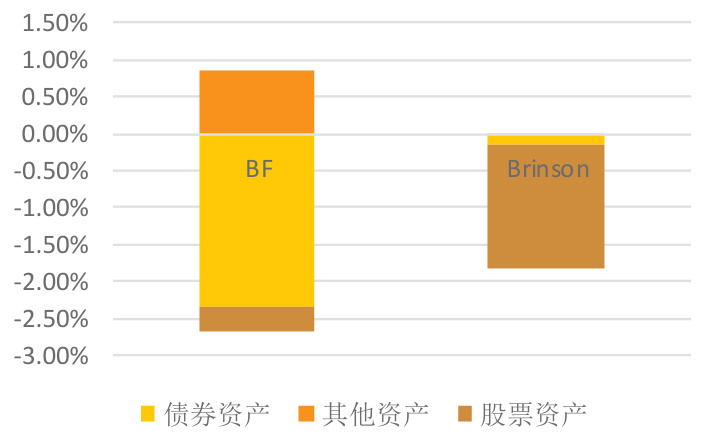

2.3.1 大类资产层面实证

基金A在BF模型中个股选择贡献与Brinson模型中个股选择+交互贡献值相近,资产配置贡献含义变化明显,2022年Q1表现中BF模型资产配置贡献因债券低配而主导负贡献,占比大于Brinson模型中由于股票超配负面贡献。

对比图12和13显示,两模型归因结果虽超额收益相同,但贡献分布不同,BF模型更符合资产配置驱动收益的现实解读。[page::14,15]

2.3.2 行业层面实证

行业层面的数据细化显示,BF模型下行业配置贡献与Brinson相同,但个股选择贡献发生变化,“无配置”行业个股选择贡献为零。基金A在银行、建筑装饰行业个股选股能力突出,建筑材料虽高配置但选股贡献为负。

BF模型在几个行业的资产配置贡献与Brinson大幅不同,因配置贡献引用了相对基准收益修正,修正后对医药、建筑材料等行业贡献评价更贴合实际基金超配与行业市场表现的关系。[page::15,16]

---

2.4 多期BF模型及实证分析

多期BF模型通过对数收益的加权平均方法将单期归因扩展到长期,考虑收益复利效应,解决单期简单累加的误差问题。权重由每期超额对数收益与算术超额收益之比构成,既保证时序上的连贯性,也兼顾不同阶段收益的重要性。

多期结果通过如下公式实现:

\[

rp - rb = \frac{1}{k} \sum kt (ARt + SRt + \varepsilont) = AR + SR + \varepsilon

\]

实证采用基金资产配置比例和基准数据计算,减少对持仓股票收益数据依赖,以增强实际应用的可操作性。[page::17,18]

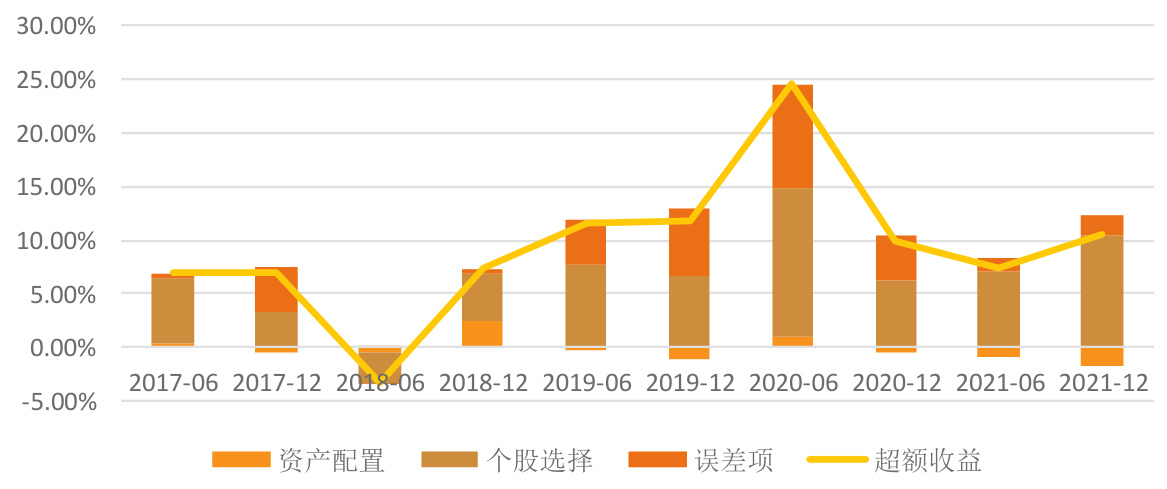

2.4.1 实证结果

2017Q1 - 2022Q2期间,样本内普通股票型基金平均超额收益81.11%,基金A高达275.95%,个股选择贡献为主贡献,分别为85.22%与283.23%;资产配置贡献均为负,基金A的资产配置贡献为-7.28%,表现稍弱但不显著。[page::19]

---

2.5 基于净值收益序列的回归模型

报告分析了三种基于净值收益序列的模型:

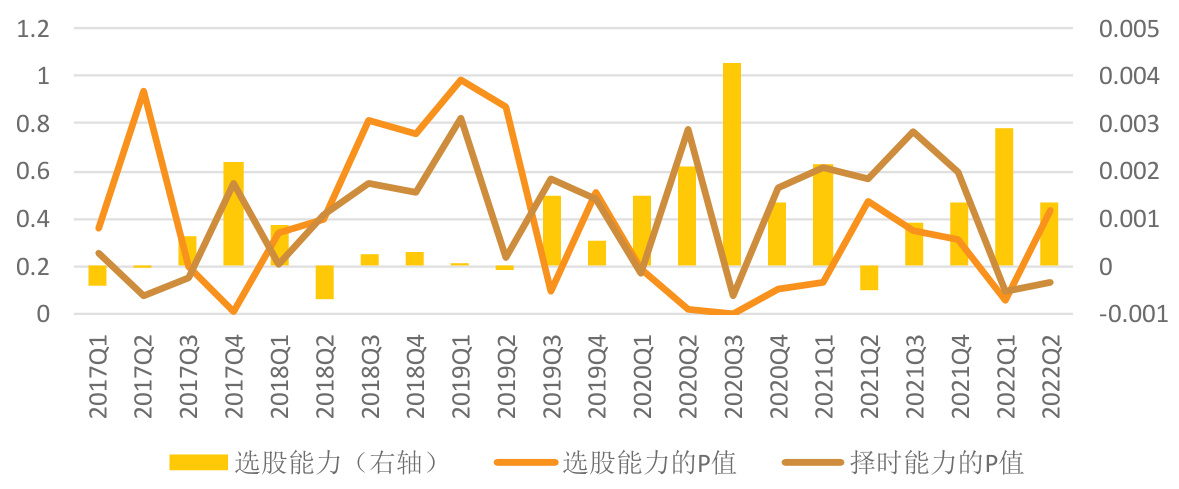

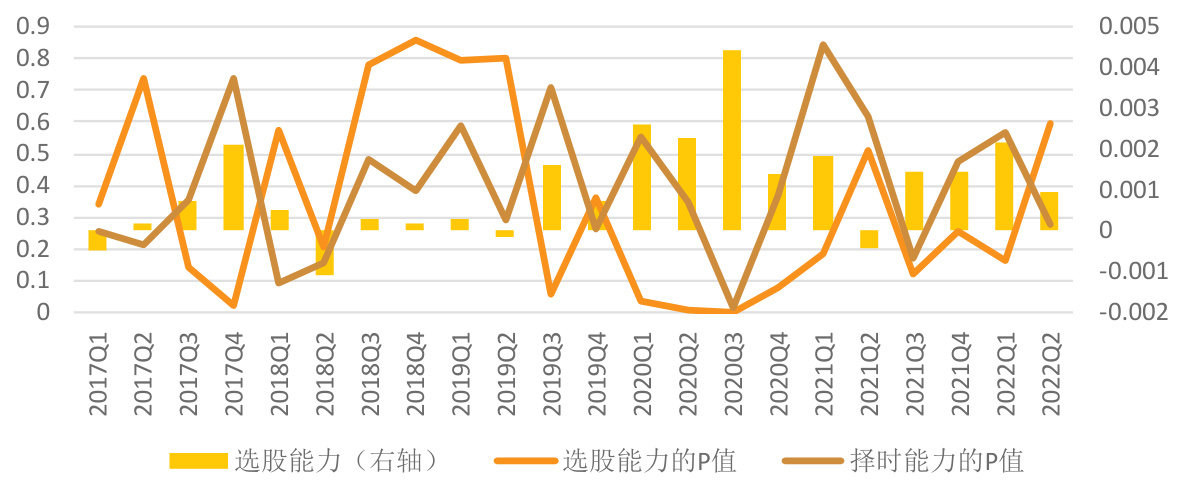

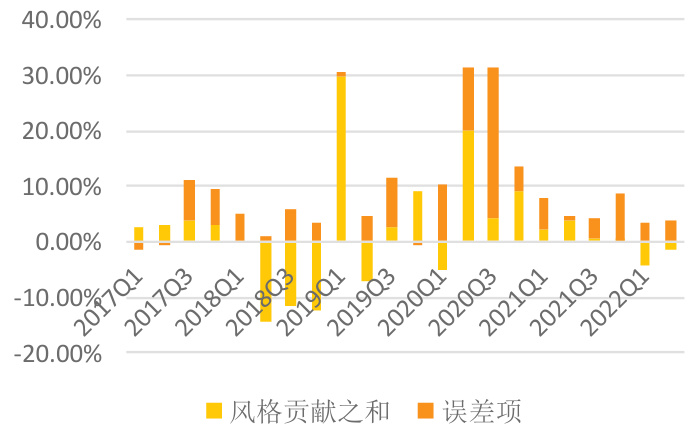

- 选股择时模型(T-M模型和H-M模型):基于CAPM扩展,利用市场风险溢价的二次项测量择时能力。实证显示基金A选股能力显著,择时能力不突出,单季度择时能力显著区间较少。

- 风格配置模型:利用带约束的多元回归估计基金对不同风格指数(如大盘价值、中盘成长等)的配置比例,估计基金风格暴露。基金A风格暴露不稳定,多次切换大盘价值、中盘成长、小盘成长等风格,风格贡献占基金收益大部分,但近2年该比例有所下降,个股贡献比例上升,说明基金策略更偏重精选个股。

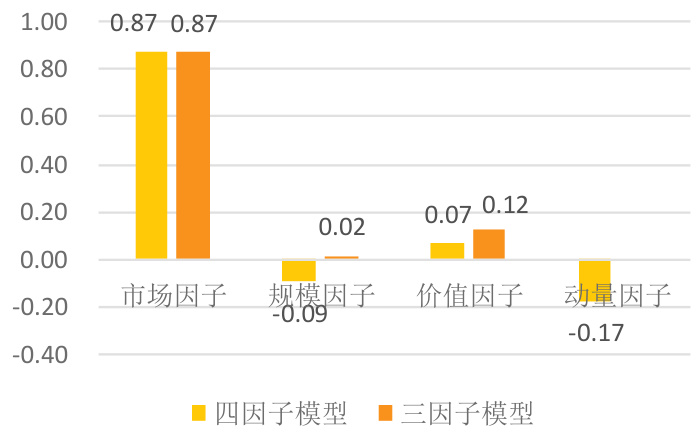

- 因子模型:以Fama-French三因子与Carhart四因子模型为主,基金A对市场因子显著正暴露,规模及价值因子无显著偏好,加入动量因子后显示对动量因子持显著负暴露,反映基金偏好于避开短期涨幅过高的股票。[page::20,21,22,23,24]

---

2.6 基于持仓股票的多因子模型

该模型通过期初持仓股票权重加权股票多因子暴露,计算基金对各因子风险敞口。使用Barra CNE6六因子模型,包含Beta、波动率、动量、规模(Size)、非线性规模、估值等。

实证揭示:

- 基金A对规模及非线性规模因子具有长期负暴露,偏好小市值股票;

- 2020年起,流动性、Beta、波动率、成长等因子暴露由正转负,显示风格从偏好流动性好、高波动成长股转向流动性差、低波动价值股;

- 近年还表现出市净率和盈利因子负暴露,市盈率无显著暴露。

该模型结果与基于净值序列的风格配置模型结论相符,有力佐证基金风格转变的动态过程。[page::25,26]

---

2.7 总结与风险提示

综合七个主要模型的介绍与应用,报告总结了各模型的特点与互补性:

- 单期Brinson和BF模型适合短期业绩归因,BF模型在配置贡献解释上更贴近投资实践;

- 多期BF模型适合长期归因,避免简单相加带来的误差;

- 基于持仓股票的多因子模型从横截面持仓数据揭示基金风格暴露;

- 基于净值收益序列的回归模型侧重动态时间序列分析基金选股与择时能力及风格变化。

优势与不足:

- 净值序列方法数据易得,适合动态回归分析,但可能受多重共线性、数据频率影响大;

- 持仓数据法因信息披露周期限制,主要适用于截面分析,难以及时动态调整分析。

风险提示强调模型、因子可能失效,历史归因结果不代表未来表现,归因分析结果具有一定的局限性和不确定性。[page::27]

---

3. 图表深度解读

图1:基金业绩归因模型框架(page 3)

清晰展示了业绩归因两大类方法:持仓法(含单期Brinson、多期BF、基于持仓多因子模型)与净值法(含选股择时、风格配置、因子模型)。结构合理,逻辑层次分明,有助读者理解全面归因体系及各模型定位。

---

图2:Brinson模型资产收益分解(page 5)

二维矩阵展示收益分解,横轴为资产权重基准与组合偏离,纵轴为收益率基准与组合偏离,划分为基准收益、资产配置贡献、个股选择贡献、交互贡献四个区域。直观展示了三贡献部分的来源,为模型数学公式提供图形支持。

---

图3-4-5-6:基金A及普通股票基金单期Brinson模型归因(page 7-8)

- 图3显示基金A净值相对于基准指数显著跑赢;

- 图4为普通股票基金备选期内大类资产贡献堆积条形图,个股选择贡献主导超额收益波动,误差项需注意季报持仓更新影响;

- 图5基金A单期归因显示固有选股能力,资产配置多负贡献,但因仓位稳定,贡献有限;

- 图6佐证基金A仓位稳定在85%以上,显示股票权重变化对超额收益影响有限。

---

图7-8-9-10:行业层面单期Brinson归因(page 10-12)

- 图7显示普通股票基金行业配置和选股贡献双双下滑,行业配置贡献较稳定;

- 图8基金A在行业配置和选股均获积极贡献,业绩优;

- 表9及图9详细列示行业配置及选股贡献,基金A超配表现优异的银行、房地产、建筑装饰行业,行业内选股贡献虽较小但整体正面;

- 图10雷达图形象展示行业归因贡献分布,突出基金风格偏好和投资特征。

— 表格信息详见文本

— 表格信息详见文本

---

图11-12-13:BF模型归因对比(page 14-15)

- 图11基金A BF模型显示选股贡献更明确,资产配置贡献受基准收益调整后对负收益资产配置变化的反馈更细致;

- 图12-13为基金整体及基金A普通股票基金BF与Brinson模型归因构成对比,凸显BF模型调整资产配置贡献分布的机制及效果。

---

图14-15-雷达(page 16)

- 图14详细展示基金A行业层面BF模型的配置及选股贡献与Brinson模型的具体区别;

- 图15雷达图显示基金A核心行业配置和选股收益集中于房地产、建筑装饰和银行,部分行业存在选股负贡献。

— 表格详见文本

— 表格详见文本

---

图16:多期BF模型归因实证(page 19)

- 明确基金A在长期业绩贡献中以个股选择(283.23%)远超市场平均(85.22%),资产配置方面略逊色。

- 体现基金长期稳定的选股能力是超额收益的核心驱动力。

---

图17-18 & 表8:选股择时模型实证(page 22)

- 图17与图18分别为T-M和H-M模型季度回归结果,显示选股能力α多数时期为正,且部分季度通过显著性检验,择时能力β2波动大,显著性弱;

- 表8显示总体选股能力显著,择时能力不显著。

---

图19-21:风格配置模型实证(page 23)

- 图19显示基金A风格暴露动态切换,体现其风格轮动策略;

- 图20-21分别展示风格贡献及误差贡献,风格贡献为收益主要来源,最近两年误差(选股贡献)有所增加,体现基金更侧重精选个股。

---

图22-23:因子模型实证(page 24)

- 图22显示基金A对市场因素显著正暴露,规模及价值暴露微弱,动量暴露显著负,推断其偏离追随短期涨幅股票;

- 图23 P值说明市场因子和动量因子强调基金风格稳定度和因子暴露显著性。

---

图24-25:基于持仓的多因子模型实证(page 26)

- 图24展示基金A在规模、流动性、Beta、波动率、动量因子暴露动态,由正转负体现金融风格由成长向价值转变;

- 图25显示价值因子如市净率、盈利指标负暴露明显,财务杠杆度正暴露增强,验证风格转变现象。

---

4. 估值分析

报告不涉及单一公司或资产的估值分析,主体聚焦基金业绩归因模型构建及应用,未展开直接的估值参数测算或估值区间定价。

---

5. 风险因素评估

报告识别以下风险:

- 模型失效风险:归因模型基于历史数据和固定假设,市场环境变化可能导致模型解释能力下降。

- 因子失效风险:市场风格因子和风险因子随经济发展及市场结构演变可能失去参考价值。

- 历史数据代表性风险:基于历史和过去持仓的归因不代表未来基金业绩表现,归因结果存在时效性局限性。

归因结果属于诊断性质,投资决策需结合宏观及市场变量加以综合考量,避免单一模型误导。[page::0,27]

---

6. 批判性视角与细微差别

- 数据完整性与频率问题:持仓法受限于半年报/年报公开持仓数据,缺少季度及日常动态调整信息,导致短期归因误差较大(误差项显著)。

- 误差项难以解释:尤其在Brinson模型交互贡献及误差项含义模糊,可能掩盖调仓时序及交易成本等非系统性因素。

- 风格配置回归假设限制:风格配比回归加约束,反映基金无法卖空,适合A股,但可能忽略了外部策略调整及非线性风险暴露。

- 模型互补但无一完美:不同模型聚焦视角不同,单一模型难以全面反映基金的所有策略维度,需多模型结合判断。

- 基金A案例代表性:报告深挖基金A,但其表现及风格可能不完全代表同类基金普遍特征,故结论应用应适度谨慎。

---

7. 结论性综合

本报告系统梳理并比较了当前主流的基金业绩归因模型,结合丰富的实证数据与典型基金案例,成果突出以下几点:

- 对基金超额收益的来源进行多维分解,从资产配置、行业配置、选股能力和风格偏好出发,全面解析基金的投资策略效果。

- 单期Brinson及BF模型均适用于短期归因,BF模型在解释资产配置贡献上更贴近投资实际,且消解了Brinson模型中难以解释的交互贡献。

- 多期BF模型通过对数收益加权方式实现长期业绩归因,克服简单叠加误差,揭示基金长期持续的个股选择能力是超额收益主要来源。

- 基于净值收益序列的回归模型测试基金的选股与择时能力,基金A表现出显著选股能力,择时能力不显著。

- 风格配置模型及多因子模型揭示基金风格暴露的动态变化,基金A经历了风格从成长向价值的明显转变,反映基金管理人在不同市场环境下的灵活调整。

- 实证分析中基金A自2017年至2022年间持续跑赢市场,个股选择贡献远超行业平均水平,资产配置贡献整体微弱负面,表明基金择股能力强于资产配置能力。

- 报告指出各模型的优缺点和适用场景,强调数据披露限制和模型固有限制性风险,强调历史归因信息不等于未来表现保证。

综合上述,报告不仅为投资者提供了基金业绩贡献的详实画像,也为基金经理和研究员提供了解析投资策略效果和调整风格的量化工具,具有较高的参考价值和实操指导意义。[page::0-27]

---

注:以上分析均严格依据报告内容,逻辑严谨,结合图表数据解读,可为投资决策和策略调整提供重要参考依据。