以质取胜:EBQC 综合质量因子详解——多因子系列报告之十七

创建于 更新于

摘要

本报告系统梳理了质量因子中的六大类细分因子,构造了综合质量因子EBQC,实证显示其具有较强稳定的预测能力和选股收益。EBQC因子在不同样本空间内均表现出色,结合估值因子后预测能力进一步增强,同时揭示了劣质公司中小市值溢价更为显著的规模效应特征,为量化多因子选股提供了理论与实证支持[page::0][page::4][page::13][page::15][page::20][page::21][page::22]

速读内容

质量因子分类与构建 [page::4]

- 质量因子定义包含盈利能力、成长能力、盈余质量、营运效率、安全性和公司治理六大类。

- 这些因子从不同维度反映公司整体质量,能辅助提升选股成功率。

各大类质量因子单因子表现摘要 [page::6][page::7][page::8][page::9][page::10][page::11][page::12][page::13]

- 盈利能力因子中经营现金流/总资产(CFOA)表现最佳,ICIR达到0.45。

- 成长因子(如营业收入稳健加速度OPSD)表现最好,ICIR达到0.73,夏普比率2.95。

- 营运效率因子中总资产周转率变动(ATD)IC

- 盈余质量因子应计利润占比(APR)表现较弱但具负相关预测力。

- 安全性因子现金流动负债比率(CCR)表现较好,ICIR为0.38。

- 公司治理因子整体IC均值为2.79%,表现中等。

EBQC 综合质量因子构造与表现 [page::13][page::14][page::15]

- 依据六大类因子等权加权构造EBQC因子,ICIR达到0.89,夏普比率1.78,表现优异。

- 成长类因子是贡献最大的子因子,相关性相对较低有利于多样化。

- 等权加权逻辑直观且避免过拟合,IBIR加权虽有更高ICIR但夏普略低。

EBQC 因子样本空间内测试表现 [page::15][page::16][page::17][page::18][page::19]

- EBQC因子在全市场、中证500、沪深300三个样本区间均表现稳健,IC均高于3%,多空组合夏普比率最高达2.18。

- 各样本中top50股票的多头组合均呈现强劲表现,最高年化收益接近25%。

EBQC 因子top50组合回测收益表现 [page::17][page::18][page::19]

- 全市场top50组合年化收益约25%,信息比2.56,波动率和最大回撤均在合理范围。

- 中证500和沪深300内组合分别实现16%和10%的年化收益,信息比均超过2。

- 示意图显示收益曲线稳健上涨,超额收益稳定。

质量因子与估值因子的结合提升预测能力 [page::19][page::20]

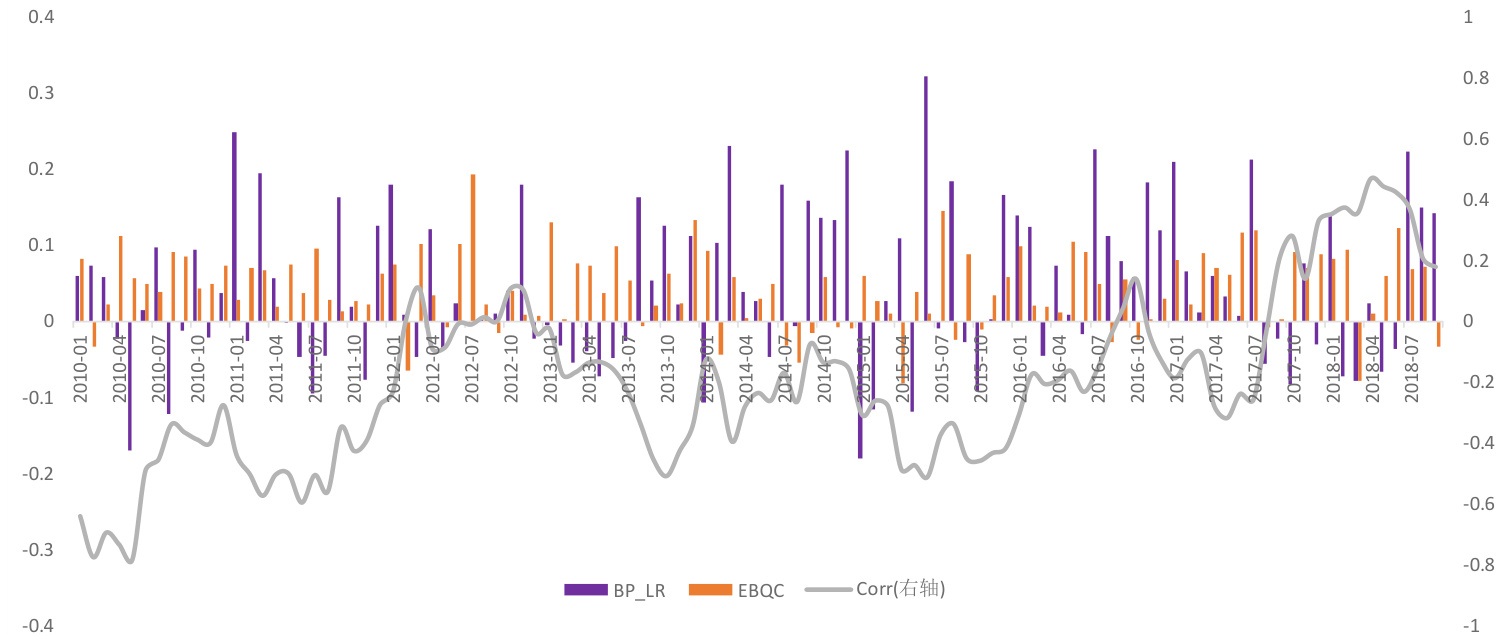

- EBQC与估值因子BP呈现显著负相关性,叠加组合IC由4.4%提升至6.15%。

- 结合带来的因子收益提升至0.55%,但复合因子波动性加大,IC_IR提升有限。

规模效应分析 [page::21][page::22]

- 低质量组规模因子表现明显优于高质量组,显示劣质公司中小市值溢价显著。

- 低质组多空收益显著优于高质组,表明规模效应受公司质量影响明显。

风险提示 [page::22]

- 研究结论基于量化模型,存在模型失效风险。

深度阅读

以质取胜:EBQC 综合质量因子详解——多因子系列报告之十七——详尽分析报告解构

---

1. 元数据与概览

- 报告标题:《以质取胜:EBQC 综合质量因子详解——多因子系列报告之十七》

- 作者与发布机构: 光大证券研究所,分析师周萧潇、刘均伟等

- 发布时间: 具体日期未明,但测试区间为2009-01-01至2018-10-31,信息截至2018年

- 主题: 质量因子在股票多因子模型中的构造及预测能力研究,重点介绍综合质量因子EBQC的构建和测试结果

- 核心论点:

- 质量因子作为衡量公司优劣的重要指标,通过梳理盈利能力、成长能力、盈余质量、营运效率、安全性和公司治理六大类别,构造综合质量因子EBQC。

- EBQC 因子具有较强预测力与稳定的选股收益,尤其成长能力相关指标贡献突出。

- 结合估值因子(如BP)可显著提升因子的预测效果。

- 规模效应在低质公司中表现更明显,优质公司规模效应弱。

- 报告强调模型虽然有效,但存在失效风险

[page::0,4-5,14,21,22]---

2. 逐节深度解读

2.1 质量因子定义与细分类别

- 关键点:

- 质量因子是衡量公司“优质”程度的指标体系,投资者愿为高质量公司支付溢价。

- 质量的定性描述涵盖盈利、成长、财务稳健、运营效率、公司治理等六个方面。

- 以Gordon成长模型为理论基础,利润率、成长性、风险(必要回报率)共同定义公司价值,进一步对应质量因子类别。

- 形成六大类质量因子:盈利能力、成长能力、盈余质量、营运效率、安全性、公司治理(图1展示六大类因子关系)

[page::0,4-5]2.2 单因子表现及细分类因子测试

2.2.1 盈利能力

- 内容解析:

- 盈利能力因子涵盖毛利率(GPM)、净利率(NPM)、ROE、ROA、ROIC、经营现金流比率等。

- 经营现金流/总资产(CFOA)因子表现突出,ICIR达0.45;ROE和ROIC亦具较强预测力(ICIR >0.2)。

- 结论为将CFOA、ROE、ROIC三因子等权合成为盈利能力复合因子。

- 数据重点(表1、表2):

- CFOA IC均值1.93%,ICIR 0.45,因子收益月均约0.18%。

- ROE、ROIC IC均值接近1.8%,ICIR约0.22,收益稍逊但稳定。

- 逻辑与假设: 利用现金流及盈利指标反映公司真实盈利质量

[page::6-7]

2.2.2 成长能力

- 内容解析:

- 成长能力因子创新点包括净利润稳健加速度指标(NPSD),稳健增速(NPStable)等,通过残差调整减少分母影响,提升因子稳定。

- 营业收入稳健加速度(OPSD)在所有成长因子中表现最佳,ICIR达0.73,夏普2.95。

- 采用OPSD和净利润季度同比增速(NPQYOY)两因子合成成长能力因子。

- 数据重点(表3、表4):

- OPSD IC均值2.55%,ICIR 0.73,月度胜率约75%

- NPQYOY IC均值3.55%,ICIR 0.63,多空收益10%以上。

- 意义: 成长稳定性与加速度反映企业核心成长动力,优质量成长成为关键词

[page::7-9]

2.2.3 营运效率

- 内容解析:

- 关注资产周转(如存货、应收账款、总资产周转率)及其变化,同时引入由光大证券原创的产能利用率提升因子(OCFA)。

- 产能利用率因子OCFA与其他因子相关度低,带来增量信息。

- 选中总资产周转率变动(ATD)和OCFA作为营运效率子因子。

- 数据重点(表5、表6):

- ATD IC均值2.15%,ICIR0.55,年化多空收益7.2%,夏普2.07

- OCFA IC均值1.73%,ICIR0.52,稳定增量信息来源。

- 投资逻辑: 营运效率反映公司管理与资源利用状况,效率提升对应经营改善

[page::9-10]

2.2.4 盈余质量

- 内容解析:

- 盈余质量因子主要衡量财务报告的真实性与透明度,用应计利润占比(APR)与收现比(CSR)等指标评估盈余质量。

- 应计利润占比越大,盈余质量差;CSR越大,现金变现能力强。

- 测试显示APR对预测未来业绩的负向预测能力明显(IC均值-1.03%)。

- 选择APR代表盈余质量因子。

- 数据重点(表7、表8、表9):

- APRIC均值负值,负ICIR -0.35,因子负相关盈余质量差公司表现。

- 解释: 盈余质量差、利润操纵导致未来盈余不可持续,故反向收益较差

[page::10-11]

2.2.5 安全性

- 内容解析:

- 重点关注企业杠杆与现金流健康,剔除市值波动和Beta因子(因A股散户众多,价格波动包含非基本面因素)。

- 选取经营现金流对流动负债比率(CCR)、现金比率(CR)、流动比率(CUR)等指标。

- CCR因子表现最佳,IC均值1.5%,ICIR0.38。

- 数据重点(表9、表10、表11、表12):

- CCR月度胜率较高(68%),因子收益均值达0.13%。

- 内涵: 财务健康是优质公司必备,提高风险抵御能力

[page::11-12]

2.2.6 公司治理

- 内容解析:

- 多维度指标反映公司治理结构与质量,包括股权结构、董事会独立性、管理层薪酬激励、处罚信息及股权激励落实等。

- 简化为10个加权指标组合。

- 整体治理因子IC均值2.79%,ICIR0.49,收益稳定性较弱。

- 数据重点(表11、表12):

- 多空收益2.3%,月度胜率70%。

- 指标意义: 治理影响公司价值体现,溢价来源之一

[page::12-13]

---

2.3 六大类质量因子综合表现与相关性分析

- 测评发现:

- 成长能力因子表现最佳(IC均3.39%,IR0.74,Sharpe2.88),盈利能力偏弱(IC1.67%,IR0.27)。

- 相关性矩阵显示,除了营运效率与成长能力相关较高(0.6),各类因子间相关性较低,其中公司治理与其他因子相关最低。

- 结论: 不同质量因子维度互补,综合测算符合选股多元化逻辑

[page::13-14]

---

2.4 综合质量因子EBQC构造与加权方式对比

- 三种加权方式: 等权加权(EW

- 对比结果(表16):

- IRWEBQC在IC均值和ICIR表现最佳,分别为4.64%、0.93,但多空组合夏普比率最低1.50。

- 等权加权EWEBQC综合指标表现均衡,IC 4.40%,ICIR 0.89,夏普1.78,同时避免成长因子权重过高带来的风格风险。

- 选择理由: 等权加权逻辑简洁,避免过拟合,成长因子暴露较为合理

[page::14-15]

---

2.5 EBQC 因子的预测能力及收益表现

- IC表现(表17、图2-7):

- 全市场、中证500、沪深300样本IC均保持3%以上,ICIR均大于0.5,尤其中证500的IC最高达5.67%,ICIR 0.80。

- 多空组合夏普比率高达2.18(中证500),在其他样本空间也表现优异。

- 多头收益(表18-20,图8-10):

- 全市场选股EBQC top50组合年化收益达25%,2017-2018年超额收益稳定。

- 中证500、沪深300 top50年化收益分别为16%、10%,信息比率均超2,且持续稳定。

- 总结: EBQC因子具有明确商业可操作性及持续的优异选股能力

[page::15-19]

---

2.6 质量与估值结合提高预测能力

- 相关性分析(图11):

- EBQC与估值因子BP整体呈现显著负相关(相关系数为-0.23),优质公司估值较高。

- 近年相关性出现上升趋势,尤其2017年下半年后,关联为正。

- 因子合成(表21):

- EBQC与BP等权组合后,IC均值从4.40%提升至6.15%,因子收益由0.39%提升至0.55%。

- 但ICIR未明显提升,波动略增。

- 投资启示: 优质且估值合理的公司更具选股价值,结合复合因子提升风险调整后收益

[page::19-21]

---

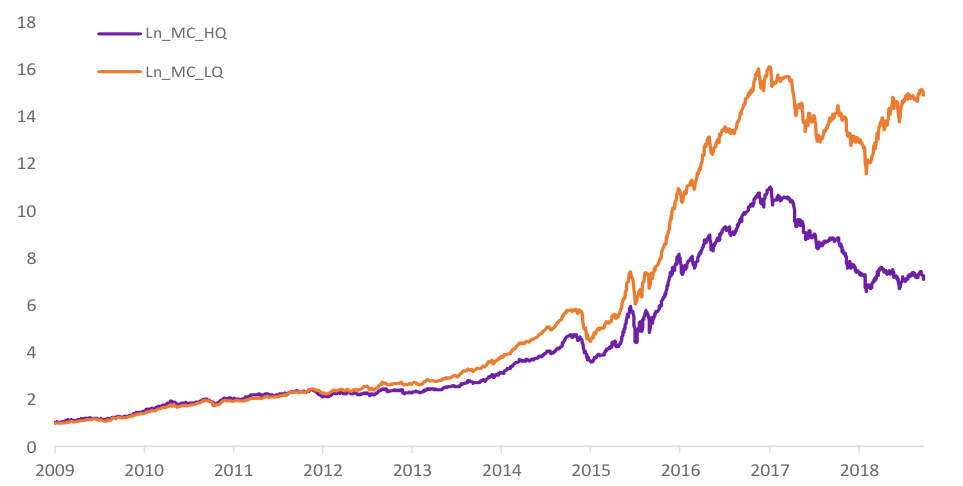

2.7 质量因子与规模效应关系

- 方法:

- 按EBQC分组为高质量(HQ)和低质量(LQ),测试组内市值因子(LnMC)表现。

- 测试结果(表22,图12):

- 低质量组市值因子IC更高(平均-7.96%),ICIR更优,信息比更大,多空收益33.3%,夏普2.4。

- 高质量组表现较弱,市值因子表现 subdued。

- 解读:

- A股的小盘股溢价更明显在质量较差的公司群体中,优质公司规模效应减弱。

- 规模效应可能与公司质量相互独立,一定程度体现市场对小盘风险溢价的反映

[page::21-22]---

2.8 风险提示

- 所有测试结果均基于量化模型构建,可能存在模型失效风险。

- 市场变化或结构性转变可能降低因子有效性和预测能力

[page::22]---

3. 图表深度解读

图1:质量因子细分类别(六大类)

- 直观展示盈利能力、成长能力、盈余质量、营运效率、安全性、公司治理六大类因子的关系和覆盖面。

- 该图强调质量因子不是单一维度,而是多角度综合体现公司真实价值

[page::5]表1-表12:各因子明细和单因子测试结果(盈利能力、成长能力、营运效率、盈余质量、安全性、公司治理)

- 各表详细列出各分类因子及其计算方式,测试期均为2009-2018。

- 测试结果表(如表2、4、6、8、10、12)显示预测能力指标IC、IR,收益和稳定性等数据,用以筛选核心子因子。

- 关键趋势为成长因子表现最好,盈余质量稍弱,公司治理表现平稳,安全性与营运效率均有一定稳定表现

[page::6-14]

表13-14:六大类质量因子综合表现及IC相关性矩阵

- 表13展示六类因子的预测能力存在差异,成长能力突出,腐蚀力较弱。

- 相关性矩阵表明因子间较低相关性,构成多样性,成长与营运效率相关较高。

- 支持综合因子构造多因子复合的合理性

[page::13-14]

表15-16、17:EBQC不同加权方式对比及多样本测试

- 表16展示等权、IC加权和ICIR加权的综合因子表现比较,虽然ICIR加权预测力最高但夏普比最低,选择等权平衡效果好。

- 表17展示EBQC在不同样本全市场、中证500、沪深300的表现,IC、收益和稳定性均优。

- 辅以图2-7,显示IC序列和分组多空收益趋势,印证表中数据

[page::14-16]

图8-10,表18-20:EBQC TOP50多头组合收益表现

- 三个大样本(全市场、中证500、沪深300)中EBQC排名前50只股票组合均表现出色,年化收益达10%-25%不等。

- 信息比均超2,波动控制良好,且超额收益在多数年份稳定正向。

- 图形曲线清晰展现策略净值路径,彰显稳定选股能力

[page::16-19]

图11-表21:质量与估值因子结合

- 图11揭示EBQC和BP估值因子间整体负相关,但近年呈正相关趋势。

- 表21显示质量因子与估值因子结合后选股预测IC和收益明显提升0.39%至0.55%。

- 尽管ICIR波动增加,整体选股能力提升明显。

- 这说明高质低估策略理论上更有效

[page::19-21]表22、图12:质量因子分组后规模效应差异

- 表22及图12显示低质量组内规模效应(小盘股溢价)更为显著,表现更强,多空收益更高。

- 体现质量因子与规模效应存在结构性区别,对投资组合构建有指导价值

[page::21-22]---

4. 估值分析

- 报告未采用传统估值模型测算具体目标价。

- 估值因子如BP、PE与质量因子结合形成复合因子,提升选股准确率。

- 通过与估值因子的负相关性分析,强调质量较高企业估值合理偏高,故结合后能提升收益和预测能力。

- 主要方法是因子等权或IC加权融合,非DCF等绝对估值法

[page::4,19-21]---

5. 风险因素评估

- 主要风险是模型失效风险,因市场结构或宏观经济变化造成历史数据特征不再适应。

- 质量因子所用财务数据、股价反映可能受信息披露延迟、异常样本等因素影响。

- 报告并未提出具体风险缓释措施,但已通过多样样本/因子及等权加权方式降低过拟合风险。

- 风险提示明确,保守提醒投资者注意风险

[page::0,22]---

6. 批判性视角与细微差别

- 成长能力虽表现突出,但加权方式中可能导致因子风格过度偏向成长,一旦成长风格回撤,综合因子风险加剧。

- 盈余质量因子预测力整体偏弱,其中APL为负向因子,表明操纵财报的企业导致困扰,可能单因子效能较差。

- 安全性因子因剔除市场Beta与波动,可能忽视了一部分风险价差,这一点基于A股市场结构的特殊性,适用性需谨慎。

- 公司治理因子虽表现平稳,但收益稳定性不强,表明治理数据存在滞后性或难以量化影响。

- 质地与规模因子的负相关性发现提示不同因子作用机制,提示投资组合需多元化管理。

- 报告整体保持客观,但部分指标如OCFA为光大证券创新因子,独立验证需结合外部证据。

- 因子测试采用过去数据,市场结构改变可能影响效果,历史测试期有限制

[page::6-22]

---

7. 结论性综合

- 本报告系统梳理了代表公司质量六大类因子:盈利能力、成长能力、盈余质量、营运效率、安全性、公司治理。

- 经过严格测试与筛选,归纳出关键子因子如CFOA(盈利能力)、OPSD和NPQYOY(成长能力)、ATD与OCFA(营运效率)、APR(盈余质量)、CCR(安全性)、治理多维综合因子。

- 成长能力因子在预测能力与收益稳定性上最为显著,表明稳健的增长是优质公司的核心体现。

- 六类因子间关系相对独立,结合多因子合成的综合质量因子EBQC,表现出优秀且稳定的预测能力与选股收益。

- 等权加权的EW_EBQC因子,因其良好的稳定性与合理平衡结构,被确定为综合质量因子。

- EBQC因子在全市场及主要指数样本内均表现优异,IC均值均超过3%,多空组合夏普比率最高达2.18,多头Top50组合累计收益优异,信息比率超过2。

- 结合估值因子BP后,复合因子IC和收益均得到提升,支持高质低估投资逻辑。

- 规模效应研究显示,小市值溢价主要来源于低质公司,优质公司规模效应较弱,强调要综合考虑质量与规模因素。

- 报告强调所有结论基于历史量化模型数据,警示模型失效风险。

- 图表与数据均清晰支持上述结论,综合质量因子EBQC为多因子投资框架中的有效基础因子,具备良好实践价值。

---

总结

本研究通过科学的财务指标筛选与测试,结合理论与实证,成功构建了基于六大类质量因子融合的EBQC综合质量因子。EBQC展现出显著的选股预测能力和强劲的收益表现,且在结合估值因子后性能更佳。成长因子为核心驱动,而全面权衡多角度指标增强了因子的稳健性。规模效应分析深化了理解,指出低质股票存在更显著的市值溢价。整体研究论述严谨、数据详实,体现了量化多因子投资中质量因子的核心地位。投资者可参考EBQC因子构建稳定且高效的选股框架,同时关注因子演变风险。

本报告为量化多因子领域内重要研究成果,适合投资组合构建、因子策略开发及主动管理体系优化参考。

引用及数据均出自光大证券研究所原创研究

[page::0-22]。---

附:关键图表示例

- 图1:六大类质量因子关系

- 图2-7:EBQC因子各市场样本IC序列与多空收益表现

- 图8-10:全市场、中证500、沪深300 EBQC Top50组合表现

- 图11:EBQC与BP估值因子IC相关序列

- 图12:EBQC分两组后的规模因子表现差异

所有图表佐证报告结论,提供直观数据支持。

---

完