基于供应链动量的行业轮动与指数增强策略

创建于 更新于

摘要

本报告基于秩鼎供应链数据构建行业供应链关联度,设计了供应商动量因子和客户动量因子。实证结果显示,供应链动量因子对行业未来收益率具有显著预测能力,且优于行业主体自身动量因子。基于供应商动量的行业轮动策略和指数增强策略在沪深300和中证500均获得显著超额收益,策略稳健且参数敏感性低,通过最新行业动量数据梳理了高排名行业,为行业配置和投资提供新视角。[page::0][page::5][page::9][page::11][page::12][page::13][page::14][page::16][page::18]

速读内容

供应链数据与指标体系介绍 [page::3][page::4]

- 采用秩鼎另类数据,覆盖A股、港股、美股及非公众企业。

- 利用股权穿透技术,构建公司供应链关联度及可视化图谱,实现高透明度数据采集。

- 行业供应链指标包括供应链产品查询、图谱、供应商/客户信息等多个维度。

行业供应链关联度计算与统计特征 [page::5][page::6][page::7]

- 关联度根据供应关系数量和供应关系强度两种方式构建,反映行业间供应链紧密度。

- 近年供应链数据量快速增长,行业间供应关系日益清晰且稳定。

- 行业内关联度高于行业间,供应关系强度视角更合理,重点使用此指标。

供应链动量因子构建及因子表现 [page::9][page::10][page::11]

- 构建供应商动量和客户动量因子,分别基于对手行业动量加权计算。

- 不同动量窗口长度中100交易日效果最佳,供应商动量IC均值0.206,客户动量0.116,均显著正相关。

- 供应链动量因子预测能力优于传统行业主体动量因子,包含更多行业间增量信息。

供应链动量因子分位数测试及净值表现 [page::12][page::13]

- 供应商动量因子分位数测试表现优异,Top组合年化收益13.19%,夏普0.416,Bottom组合显著差异。

- 客户动量因子区分度良好,Top组合年化收益8.37%,夏普0.226,同样符合动量逻辑。

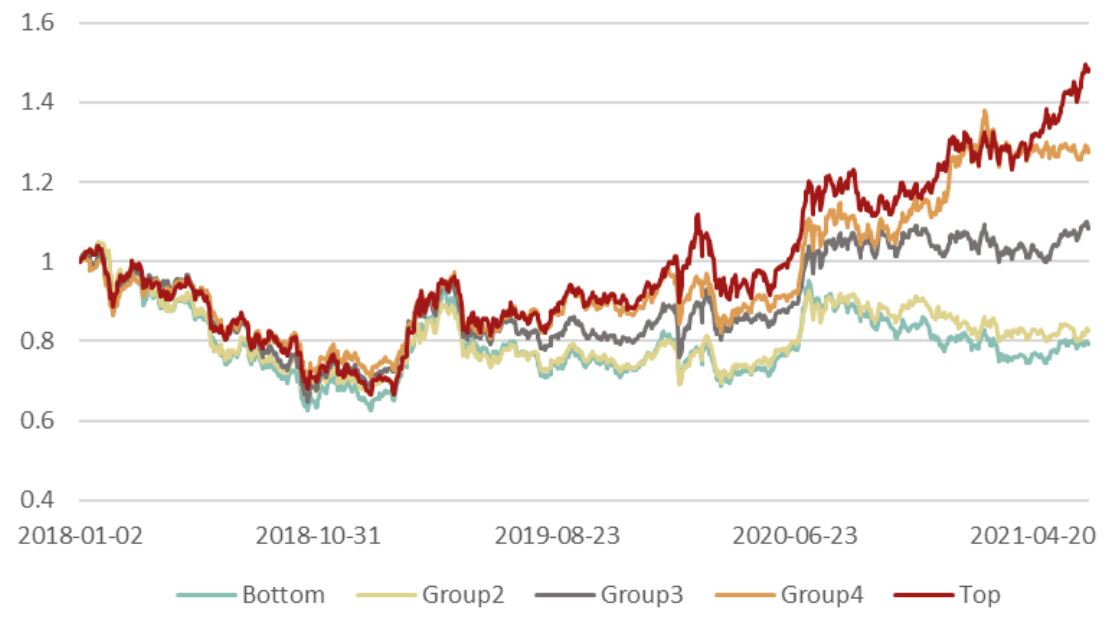

- 净值曲线表现稳定,区间内各组表现有序分明,显示因子选股能力强。

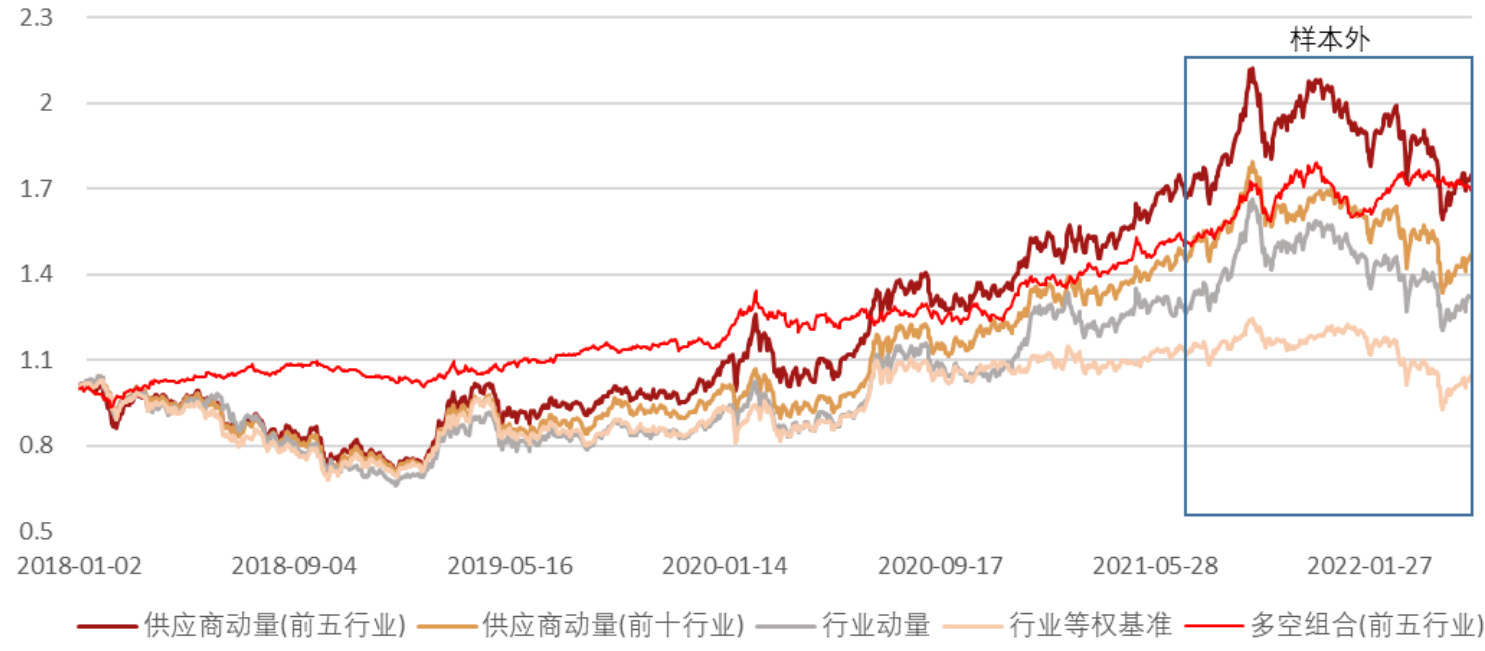

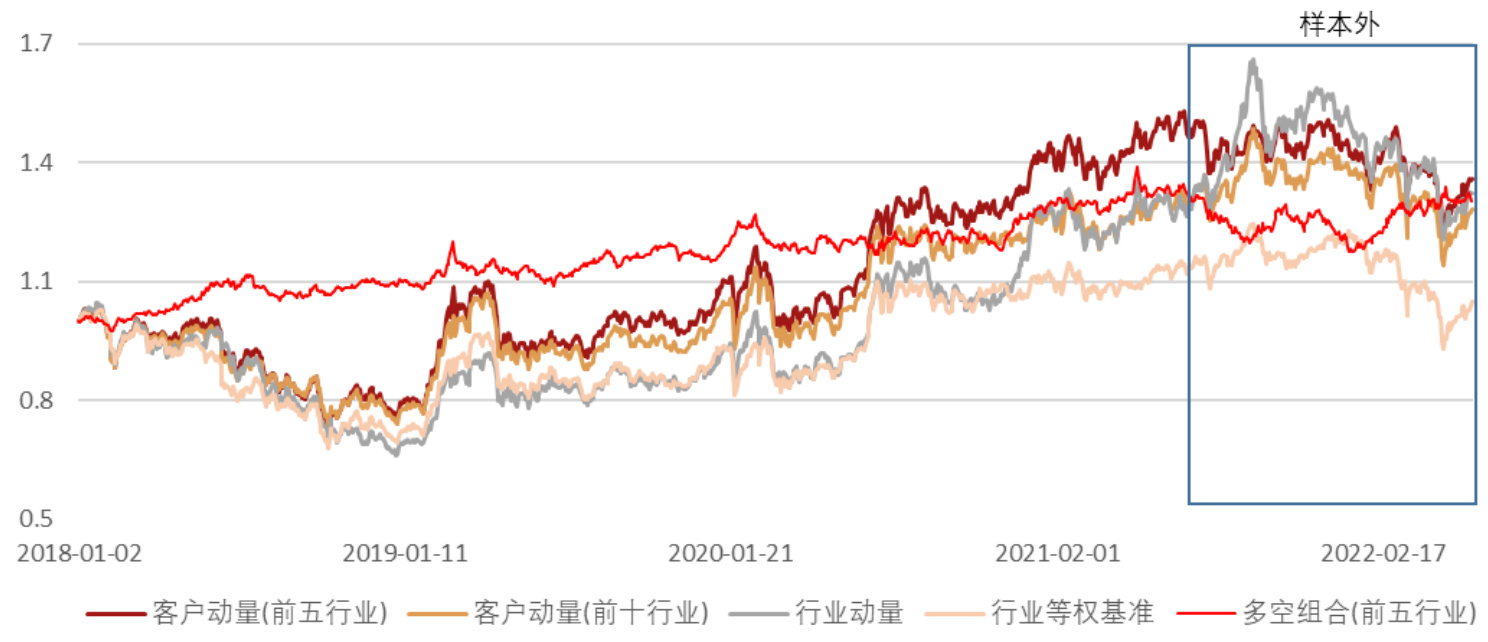

供应链动量行业轮动策略构建及回测 [page::14][page::15][page::16]

- 基于供应商动量和客户动量筛选高动量行业组成组合,调仓频率为季度。

- 供应商动量策略表现最佳,全年化收益率13.93%,夏普0.438,显著优于行业指数及等权基准。

- 客户动量策略收益稳健,全年化收益率7.43%,夏普0.187,表现优于基准但弱于供应商动量策略。

- 策略对时间窗口参数敏感性低,表现稳定,供应商动量策略收益和稳定性更佳。

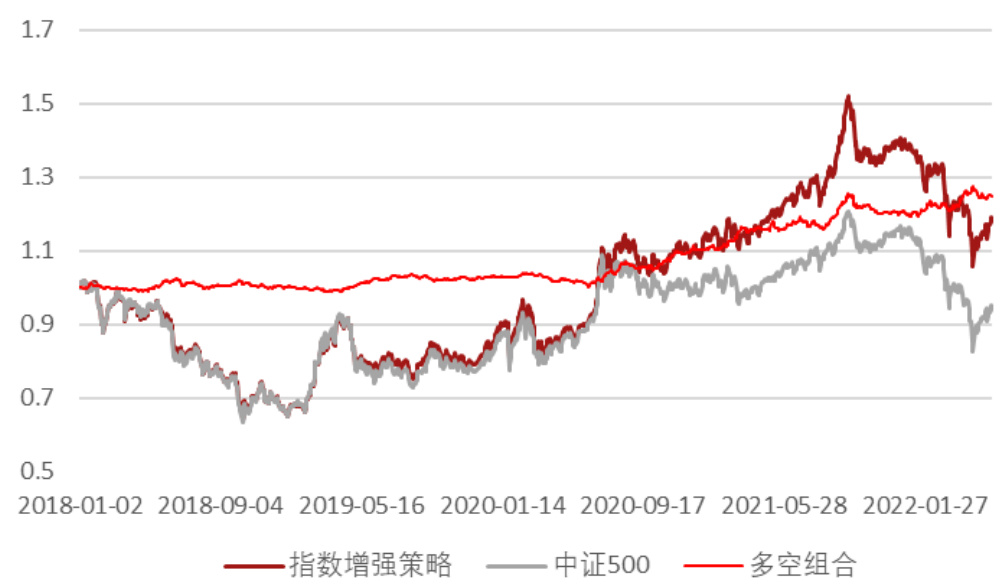

行业供应链动量指数增强策略应用 [page::16][page::17]

- 基于行业供应商动量,在沪深300和中证500指数成分股中构建指数增强组合。

- 沪深300增强策略年化超额收益率8.00%,夏普0.236,多空组合稳健表现突出。

- 中证500增强策略同样实现超额收益率5.33%,表现优于指数基准。

- 策略调仓为季度,采用行业权重标准化分数与个股市值占比结合的分配机制。

高供应链动量行业梳理及结论 [page::18]

| 序号 | 供应商动量行业名称 | 客户动量行业名称 |

|------|--------------------|------------------|

| 1 | 房地产(中信) | 煤炭(中信) |

| 2 | 综合(中信) | 电力及公用事业(中信)|

| 3 | 建材(中信) | 银行(中信) |

| 4 | 轻工制造(中信) | 综合(中信) |

| 5 | 交通运输(中信) | 建筑(中信) |

- 持续跟踪高动量行业表现,关注行业动量变化趋势,对投资组合进行优化调整。

- 总结显示,供应链动量因子是行业轮动和指数增强策略中有效且稳定的量化因子,应用前景广阔。

深度阅读

深度解读报告《基于供应链动量的行业轮动与指数增强策略》——全面分析与图表解析

---

一、元数据与概览

- 标题:《基于供应链动量的行业轮动与指数增强策略》

- 系列:“蓝海启航”系列研究之六

- 作者:任瞳、麦元勋(招商证券)

- 发布日期:报告页面无明示发布日期,研究数据覆盖至2022年5月31日

- 主题:基于供应链数据构建行业供应链关联度,开发行业供应商动量因子和客户动量因子,设计行业轮动和指数增强策略

核心论点

报告提出通过秩鼎公司的供应链数据,量化行业间供应链关系,进而基于供应商动量和客户动量构建行业动量因子。相关动量因子展现出了优于传统行业动量因子的行业未来收益率预测能力。基于此,设计的供应链动量行业轮动策略及指数增强策略均取得稳健的超额收益,且策略稳定性良好。

---

二、逐节深度解读

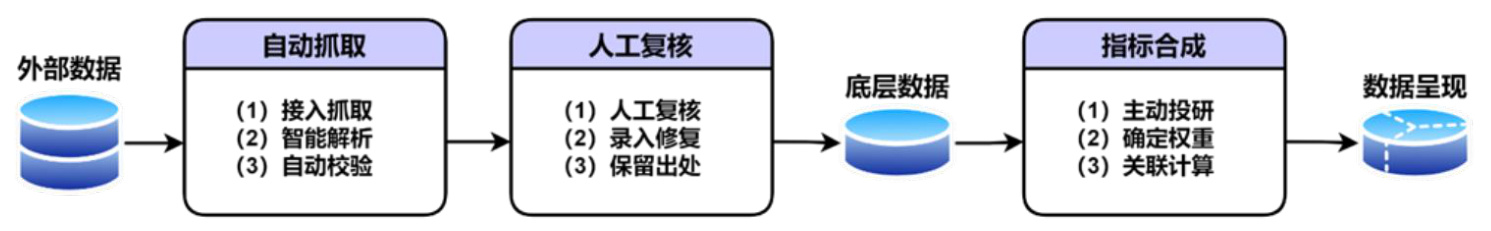

1. 供应链指标体系简介(第3-4页)

- 关键论点与方法:

- 采用秩鼎提供的多市场、多企业覆盖的供应链数据,以公告、招标等公开信息为样本,人工智能和股权穿透算法构建数据,确保高透明度与数据可溯性。

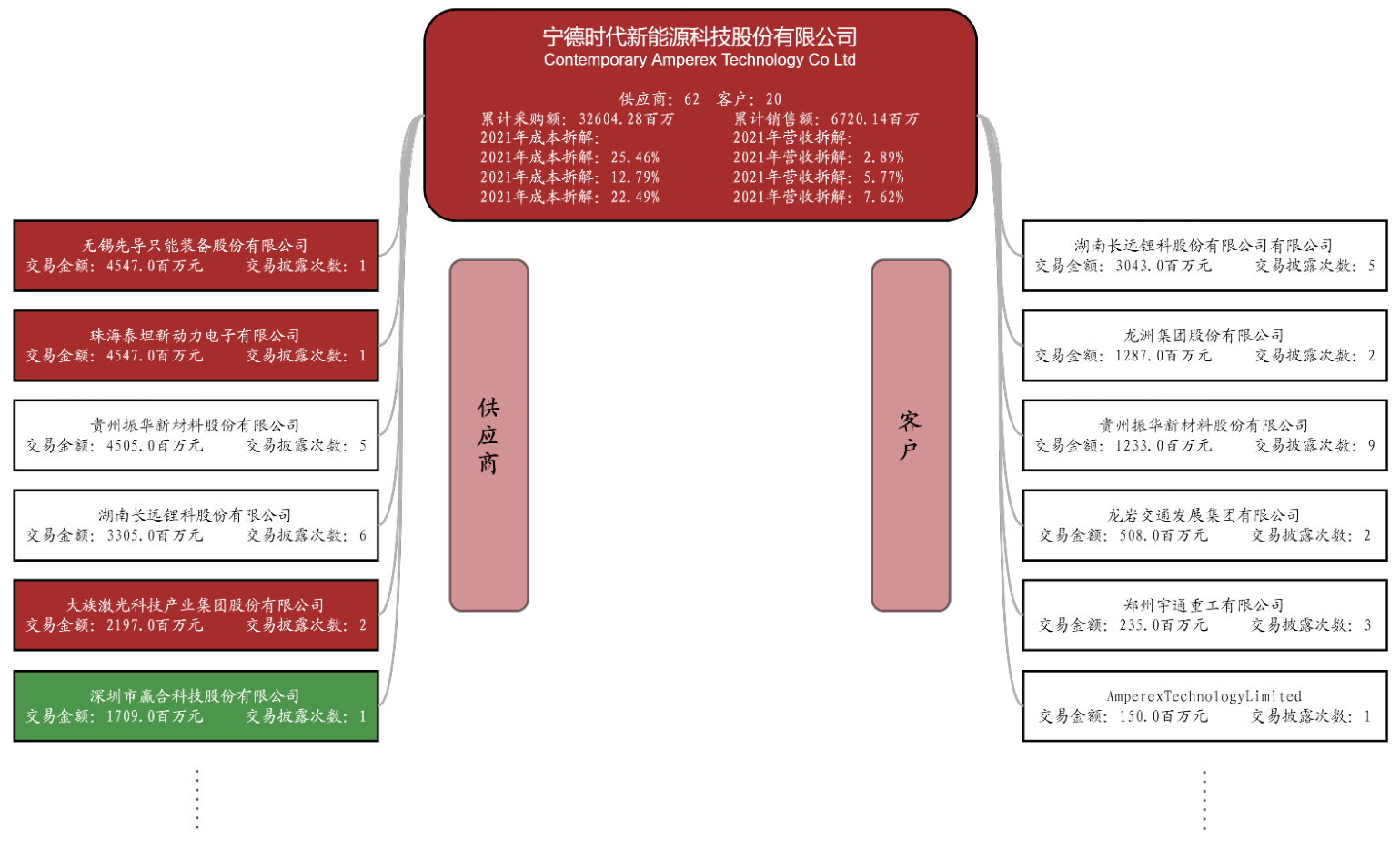

- 指标体系涵盖全量数据(产品、地域、交易类型)和公司供应链数据(供应商、客户关系可视化),数据覆盖至少4000家A股及延展到港股、美股和发债主体。

- 图表说明:

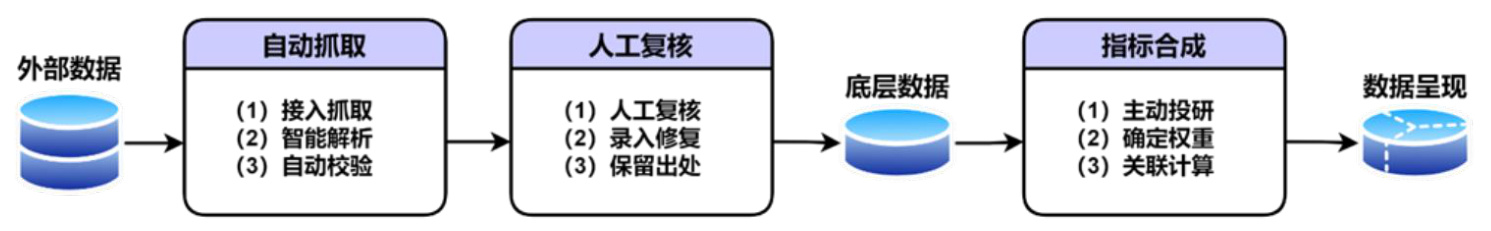

- 图1 展示了数据的自动抓取、人工复核及指标合成流程,体现数据从抓取到成因子的严密处理。

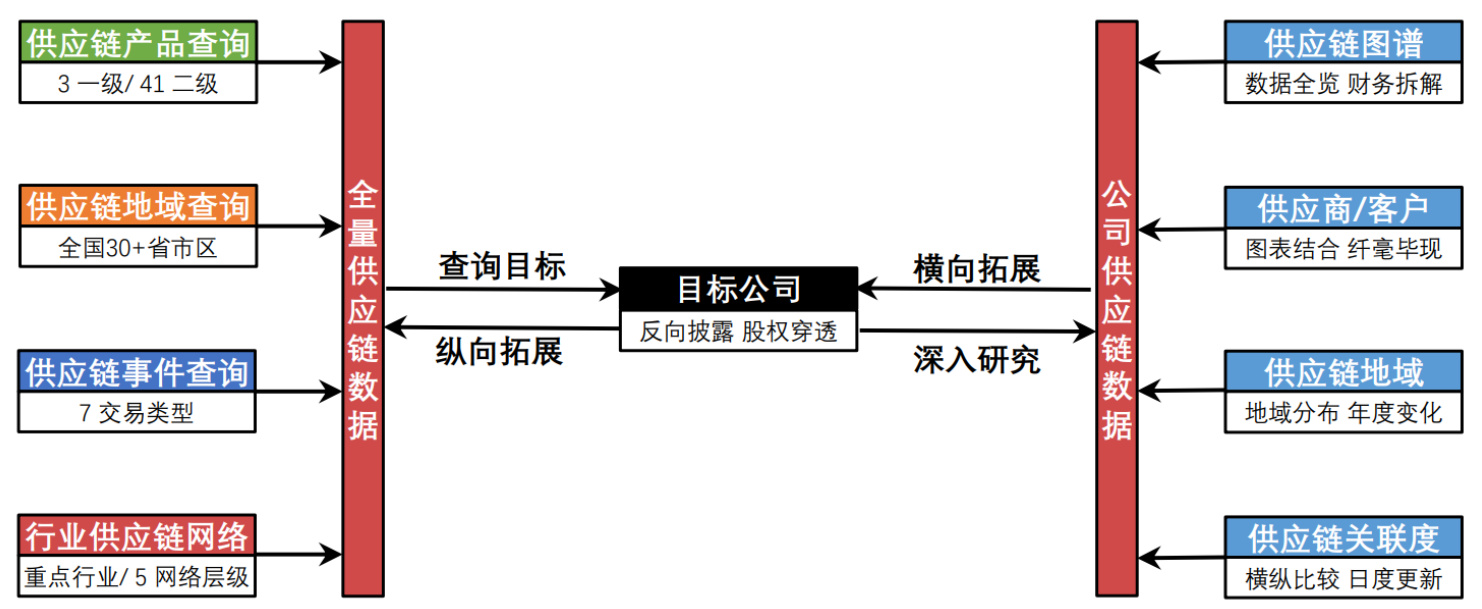

- 图2 突出指标体系的多维查询接口,包括三级分类、地域分布、事件类型与行业供应链网络,体现数据查询的横向(同行业)和纵向(上下游供应链)拓展能力。

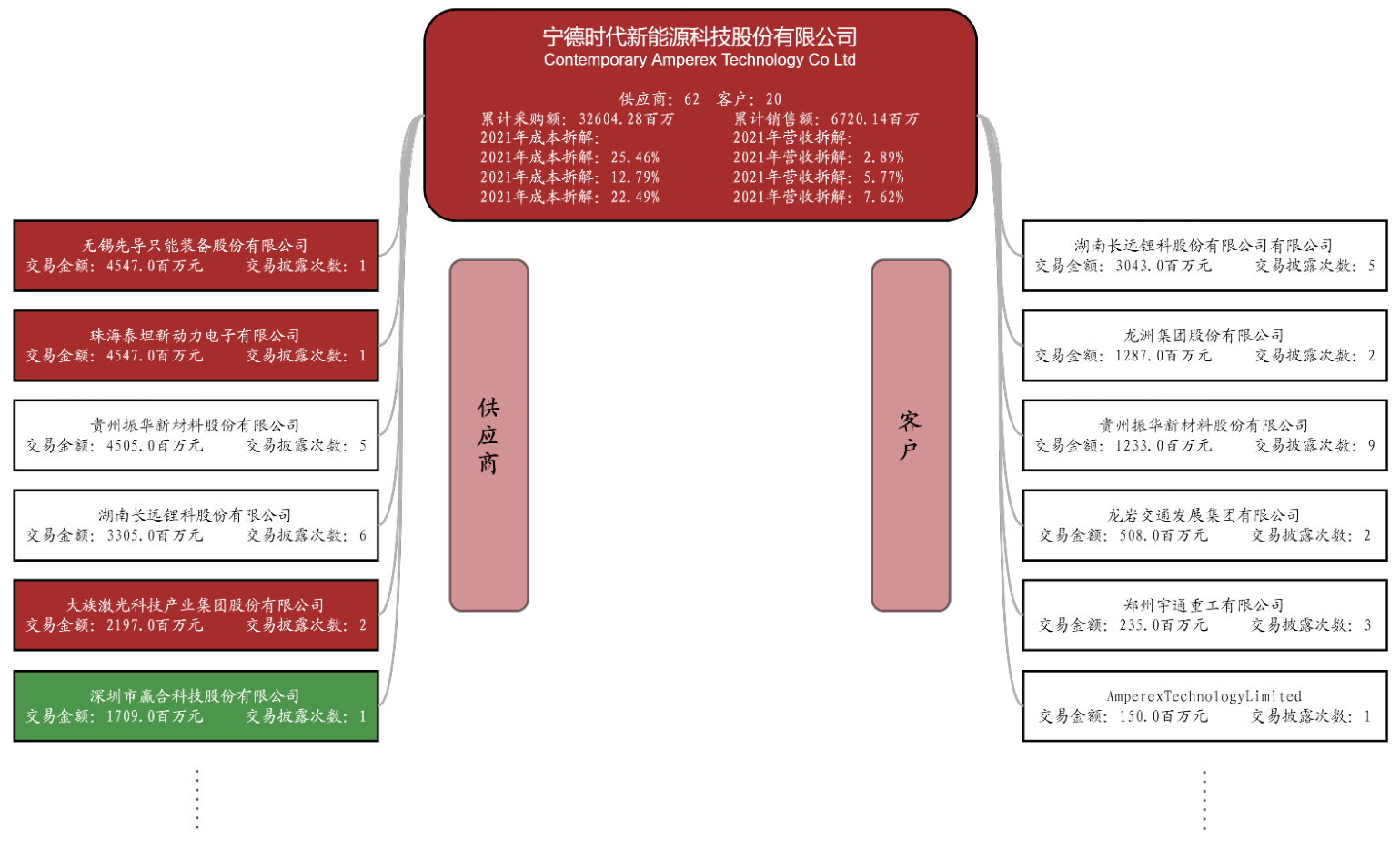

- 图3 以宁德时代为例,详细展示其上下游供应商、客户清单及交易金额,体现数据的深度与可视化。

2. 行业供应链关联度的计算与统计分析(第5-7页)

- 关键论点:

- 报告基于个股层面的供应链关联图谱,开发行业层面的供应链关联度,包括两种量化方法:供应关系数量(简单计数关系数)和供应关系强度(交易合同金额加权)。

- 数据时间跨度为2017年底至2022年中,频率为季度。

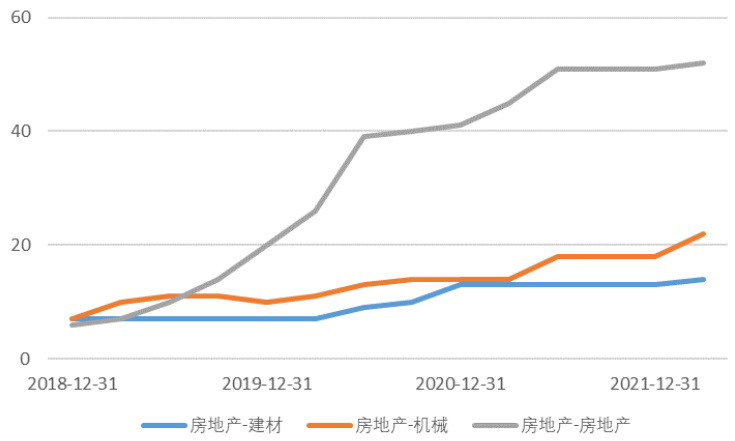

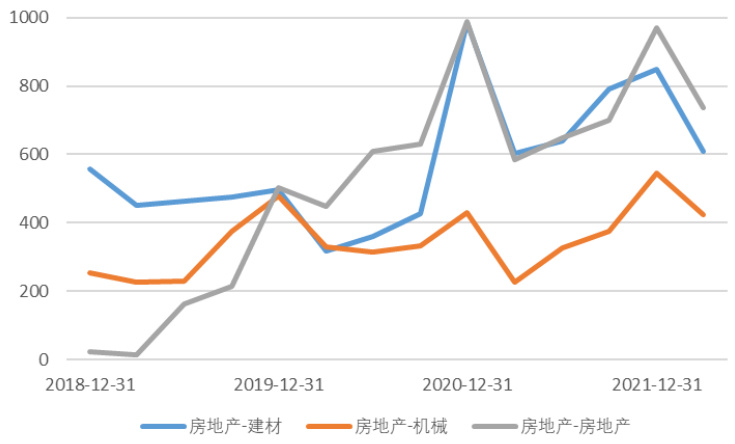

- 行业供应链关系随着A股上市公司增加和披露透明度提高,数据量逐年增长,供应链关系更加清晰且稳定。

- 图表解析:

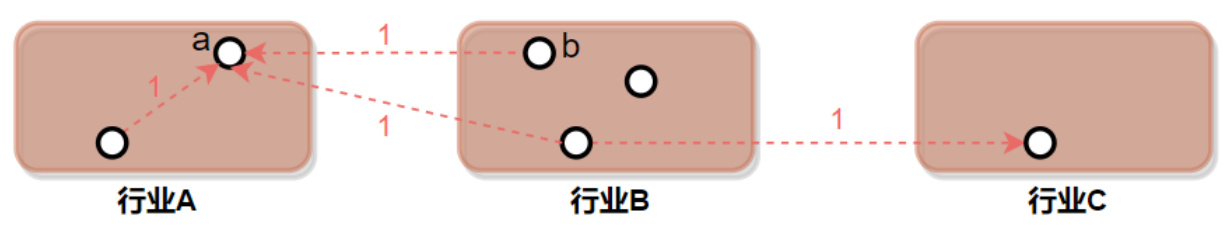

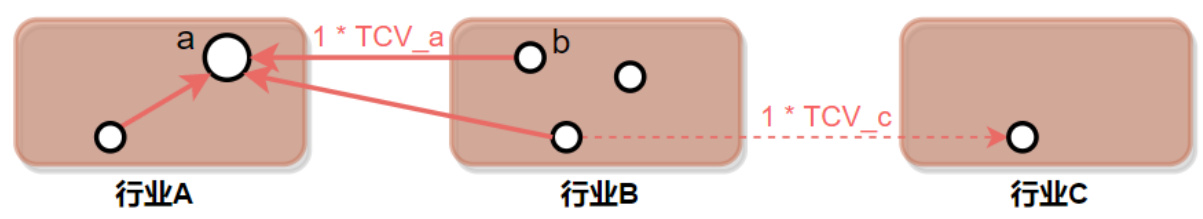

- 图4和图5演示用图形化示例区分供应链关联度量化的两种方法:数量计数与交易额加权,展示其计算逻辑。

- 图6、图7展示房地产与建材、机械等行业间供应链数据量逐年增长,反映了数据质量及覆盖面的提升。

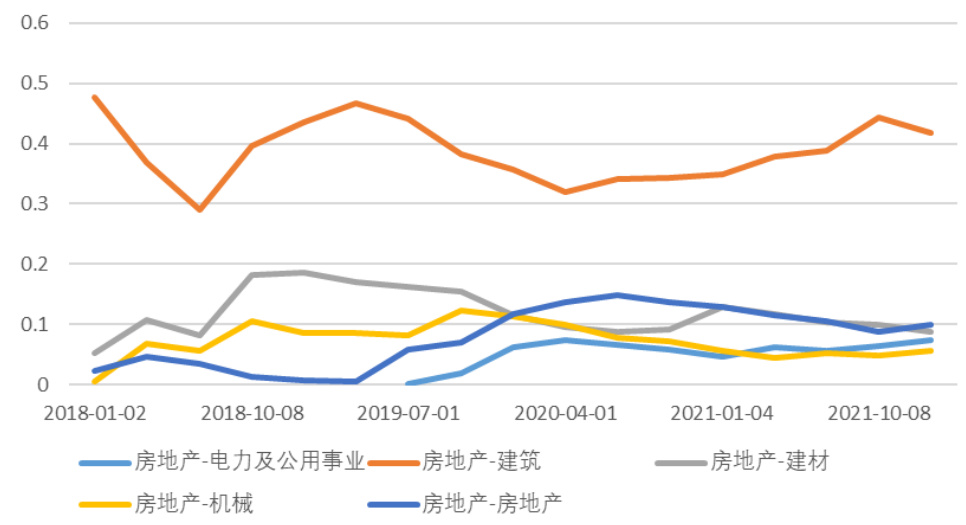

- 行业供应链关联度截面特征:

- 表1(数量衡量)和表2(强度衡量)展示多个主要行业间的关联度,显示多数行业存在广泛的供应链关系,且行业自身与其相关行业关联度显著。

- 供应关系强度因交易金额加权,提供更合理行业关系权重,本文后续选用这一权重。

- 供应链稳定性:

- 图8展示房地产行业与其他主要相关行业的供应链关联度走势,表明行业间关联度中枢稳定无剧烈波动,数据稳定性强。

3. 行业供应链动量因子的构建与测试(第7-13页)

- 理论基础:

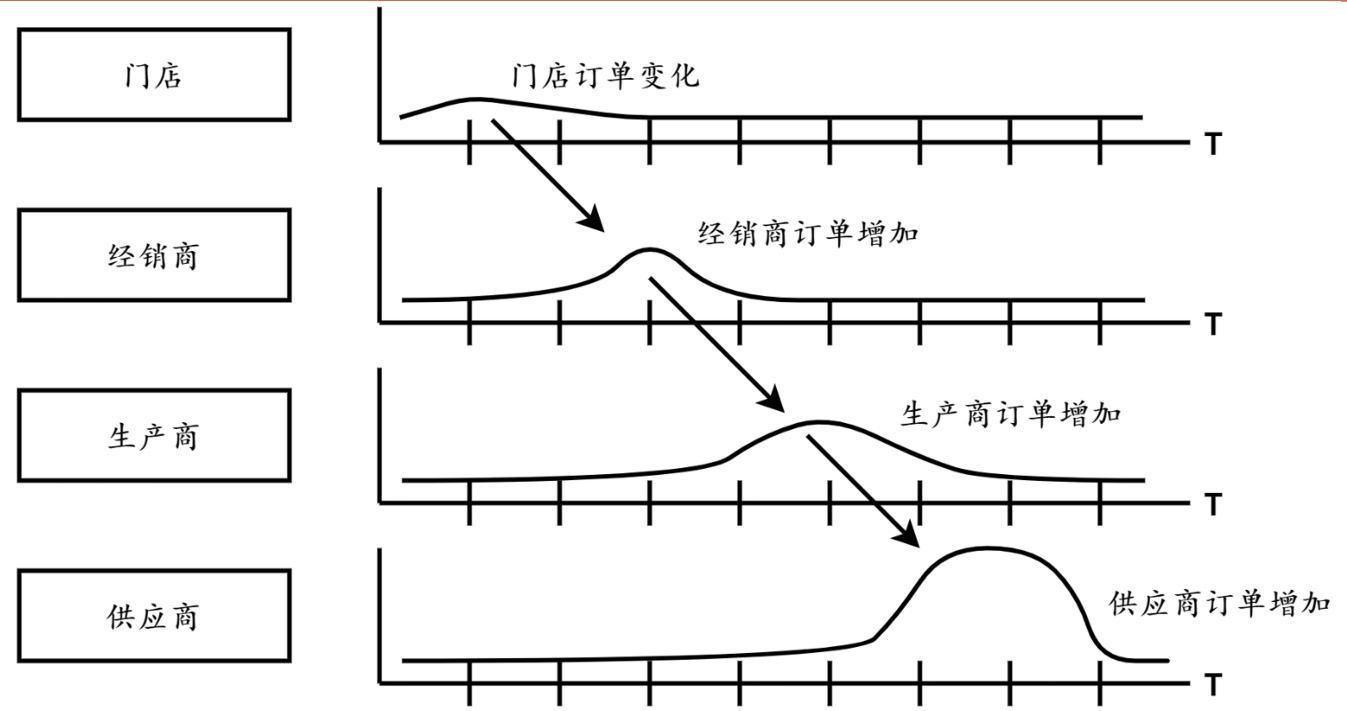

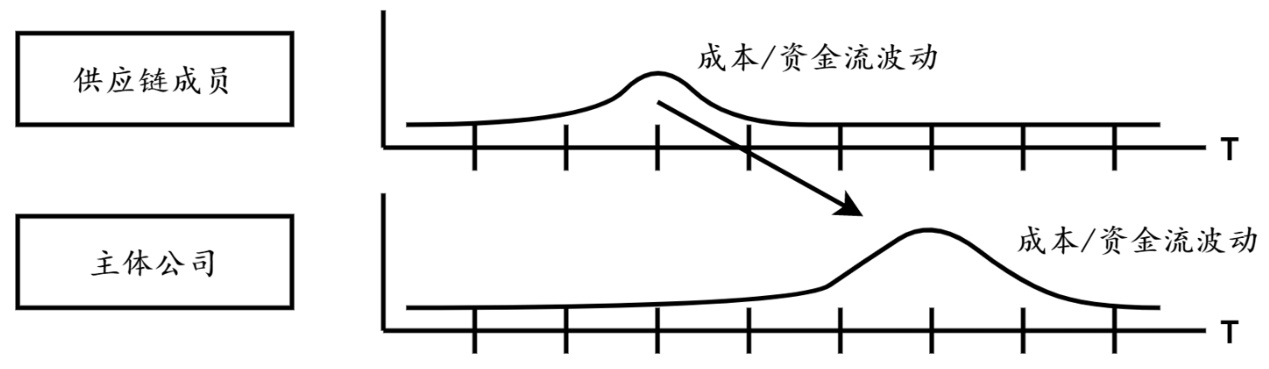

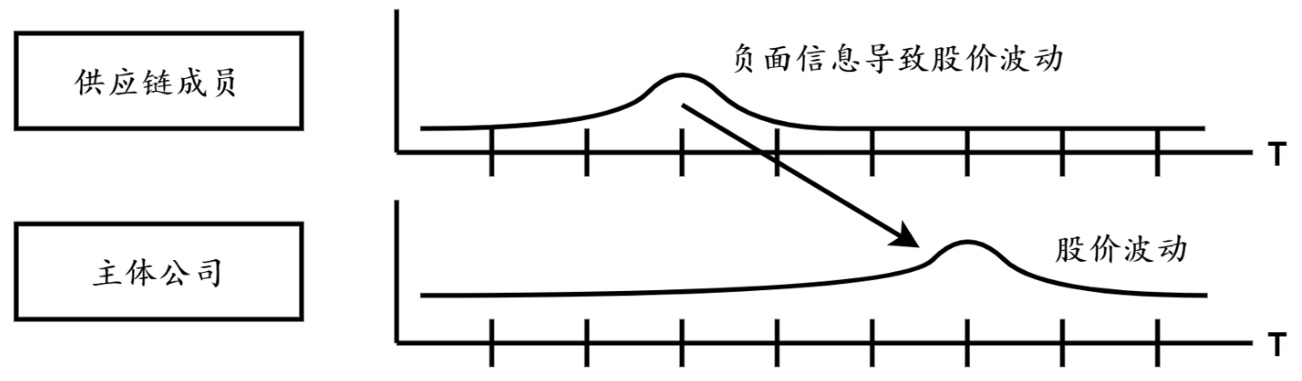

- 行业供应链动量因子基于供应链成员的价格联动,这不仅与传统的行业动量不同,还反映了牛鞭效应(需求信息传递放大)、成本/资金流传导(成本波动和资金链影响)和信息流传导(企业间负面信息溢出)三大机制。

- 图9-11详解牛鞭效应示意、成本/资金波动路径及信息传导影响,理论支撑供应链动量因子构建。

- 因子构建方法:

1. 计算客户与供应商行业的历史动量,采用三种动量指标:传统动量、Rank动量、Shift动量,均剔除最近20天。

2. 以行业供应链关联度权重,将客户/供应商动量加权合成为行业主体的供应链动量因子。

- IC测试(行业动量与收益率相关性):

- 表3-4显示供应商动量与客户动量均与下季度收益显著正相关,100日窗口期表现最佳,供应商动量因子IC均值0.206显著优于客户动量0.119。

- 表5验证基于供应关系强度构建的因子优于基于数量的因子。

- 表6显示传统动量法在供应商动量因子中效果最好,客户动量中Rank动量表现更佳。

- 表7对比供应链动量因子和行业主体动量因子,供应链动量因子显示更强的预测能力。

- 分位数测试:

- 表8(供应商动量)与表9(客户动量)结合图12和图13呈现明显的分组区分度,Top组合年化收益与夏普比率最高,Bottom表现最差,净值曲线显著分层,验证因子选股的有效性。

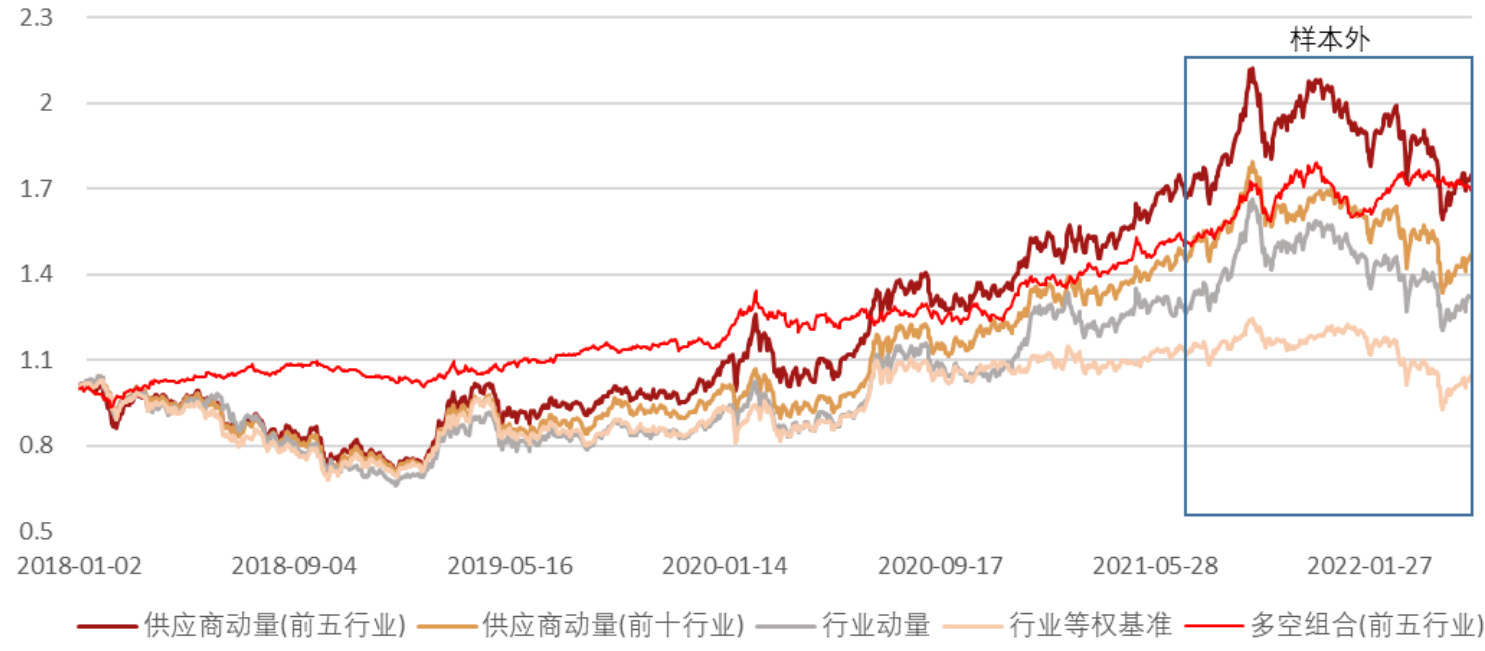

4. 行业轮动策略构建与回测(第13-16页)

- 策略构建:

- 采用样本内数据(2018-2021年6月)确定最优参数,基于供应商和客户动量选择前5、10高动量行业组成组合,季度调仓,交易成本单边0.3%。

- 以行业等权组合为基准比较。

- 策略表现:

- 表10(供应商动量)显示前5行业组合年化收益13.93%,Sharpe 0.438,显著优于基准6.76%。(多空组合Sharpe达到0.912)

- 图14净值曲线体现多头组合稳健领先,样本外表现依旧优越。

- 表11(客户动量)相对收益率稍逊,年化收益7.43%,Sharpe 0.187,样本外表现不及供应商动量和行业动量。

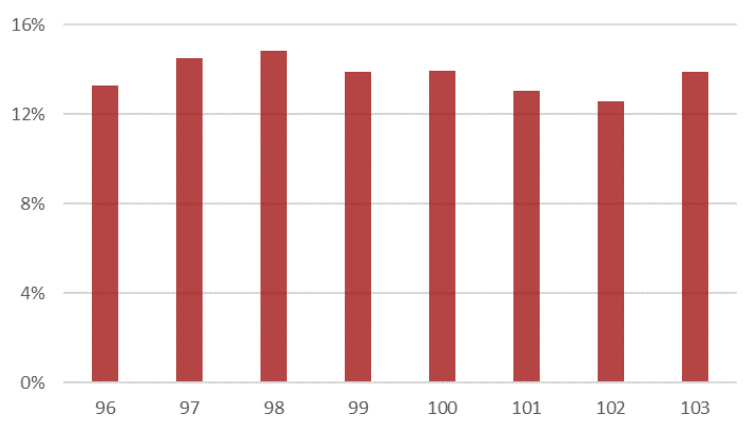

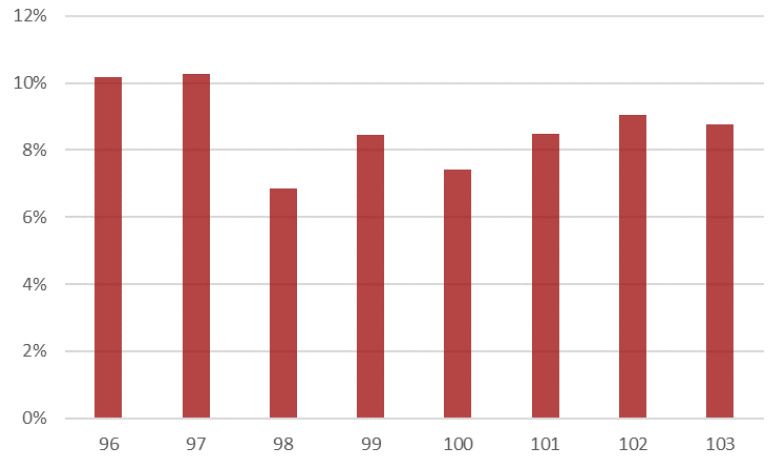

- 参数敏感性:

- 图16、17显示供应商动量策略年化收益稳定约14%,客户动量策略约8%,对动量窗口参数不敏感,供应商动量更具稳定优势。

5. 行业供应链动量因子在指数增强中的应用(第16-17页)

- 策略设计:

- 将供应商动量因子标准化转化为行业间权重,通过调仓季度调整行业超配与减配,行业内个股权重按流通市值占比设定。

- 初始股票池分别为沪深300、中证500指数历史成分股。

- 回测表现:

- 沪深300:

- 表12策略年化收益8.02%,超额收益8%,Sharpe 0.236,多空策略Sharpe高达0.662。

- 图18净值曲线明显超越沪深300指数,显示策略有效。

- 中证500:

- 表13年化收益4.18%,超额5.33%,Sharpe 0.052,多空组合Sharpe 0.548。

- 图19净值走势也优于中证500指数,表现稳健。

6. 相关行业梳理及结论(第18页)

- 表14列出供应商动量和客户动量排名前10行业,房地产、煤炭、综合、建材、银行等行业多次出现,揭示行业变化的重点观察方向。

- 主要结论(总结):

- 行业供应链关联度以关系数量和强度均有效,强度加权更合理且数据稳定;

- 供应商动量和客户动量对行业收益率预测显著优于主体动量;

- 供应商动量策略表现最佳,收益更高、稳定性更强,对参数不敏感;

- 设计的行业轮动和指数增强策略均实现显著超额收益;

- 该策略可为行业轮动和指数增强提供有效工具。

---

三、图表深度解读

- 每个图表均细致展示了数据处理流程、供应链关系网络、行业间供应链关系演变及因子的预测能力。

- 数据量、相关度及动量因子的IC和分位数测试多角度验证战略的有效性与稳定性。

- 回测净值曲线明显体现策略优势,尤其供应商动量行业轮动策略及基于该策略构建的指数增强表现尤为突出。

---

四、估值分析

报告并无传统意义上的估值分析,侧重于基于供应链数据构建量化因子与策略。

---

五、风险因素评估

- 风险提示明确指出模型基于历史数据,受到政策与市场环境变化影响可能失效;

- 其他潜在风险未详细展开,但数据来源透明和多维度验证有助于降低单一风险。

---

六、批判性视角与细微差别

- 报告数据依赖于上市公司披露,披露透明程度对数据质量影响较大,尤其早期数据可能有较大缺失;

- 供应链强度基于合同金额作为权重,是合理假设,但可能忽略某些供应链长期战略合作的重要性;

- 样本外表现(尤其客户动量)有下降,提示策略对市场变化仍有一定敏感度,需动态调整;

- 供应链动量因子优于传统行业动量并非绝对,行业内部快速信息传导与外部动态影响需综合考量。

---

七、结论性综合

本报告以国内领先的供应链数据库为基础,科学构建行业供应链关联度,进一步合成供应商和客户动量因子,成功实现了从个股供应链动量溢出效应向行业层面的拓展。通过严谨的IC测试和分位数测试验证,供应链动量因子展现出优于传统行业动量的显著预测能力。基于此,设计的供应商动量主导的行业轮动策略实现了年化双位数回报和高夏普率,其稳健表现延伸至指数增强策略中,沪深300和中证500指数增强分别实现8%和5.33%的年化超额收益。多图表(例如图14、图15、图18、图19)直观反映策略的超额表现与稳健走势。

整体来看,报告逻辑严谨,数据全面透明,方法论与实证结果相辅相成,具备较强的实践指导价值,推荐将供应链动量因子纳入行业轮动与指数增强的多因子体系中,以提高投资组合性能。

---

附录:重要图表Markdown示例

- 图1:数据处理流程

- 图3:宁德时代供应链关联图谱

- 图14:供应商动量行业轮动策略净值曲线

- 图18:沪深 300 指数增强策略净值曲线

---

参考页码:0-18 [page::0] [page::1] [page::3] [page::4] [page::5] [page::6] [page::7] [page::8] [page::9] [page::10] [page::11] [page::12] [page::13] [page::14] [page::15] [page::16] [page::17] [page::18]