风格不明,谨慎乐观

创建于 更新于

摘要

本报告基于SIR模型和熵利率曲线分析美国疫情及美股走势,判断疫情拐点已现且美股进入熊市,短期大幅上涨概率低。A股走势出现转熊信号,未来数月或有下跌趋势但近期可能小幅反弹。市场风格不明朗,价值风格概率增加,建议精选农业、消费和医药板块。黄金大宗商品择时出现买入信号,未来半年涨幅可期,原油暂无买入信号,建议观望 [page::0][page::2][page::3][page::4][page::5][page::6]。

速读内容

美国疫情与美股走势判断 [page::2]

- SIR模型显示美国疫情拐点至4月20日左右,疫情导致有效需求不足和失业增加,经济回归均衡需时较长。

- 信息熵利率曲线模型判定美股已进入熊市,短期大幅上涨可能性极小,建议等待波动率收敛,警惕利空事件。

- VIX指标下降但未来或有波动率聚集风险。

A股走势及预期波动率分析 [page::3]

- 一月初模型出现转熊信号,历史规律显示未来4-5个月有下跌趋势。

- 近期预期波动率指标下降且疫情好转,市场可能出现短暂小幅反弹,但整体持谨慎态度。

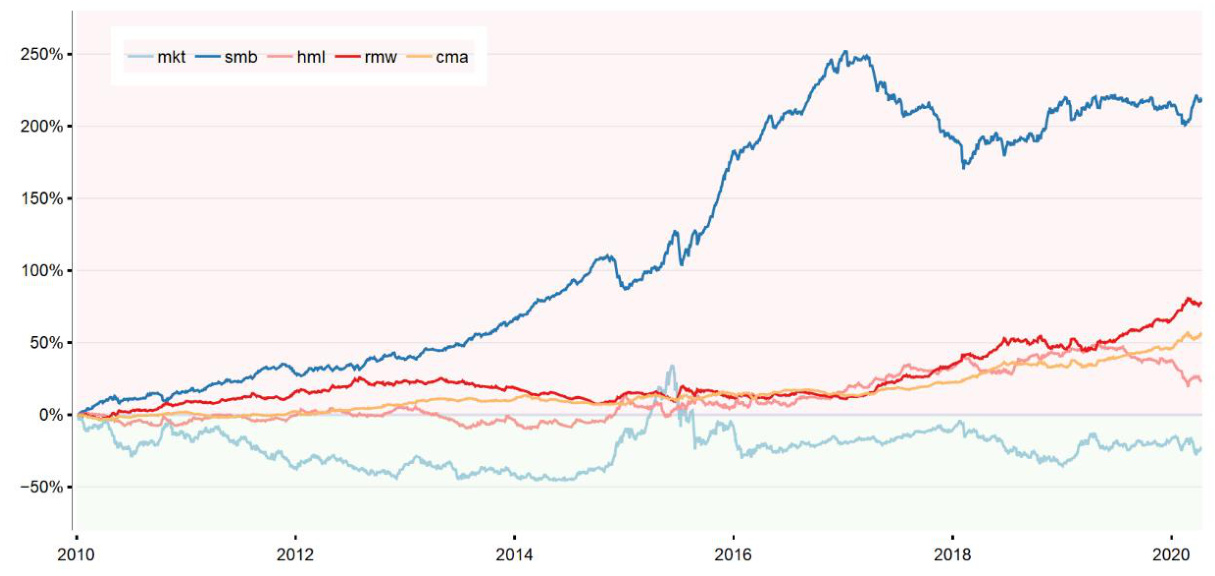

市场风格轮动及因子表现分析 [page::4][page::5]

- 当前市场风格不明,价值成长对冲组合熵大幅下降,未来价值风格概率增大。

- RMW因子(ROE)及CMA因子走势较好,建议关注盈利能力和新增投资较强的公司。

- 短期建议精选农业、消费、医药板块,风格择时难以带来显著超额收益。

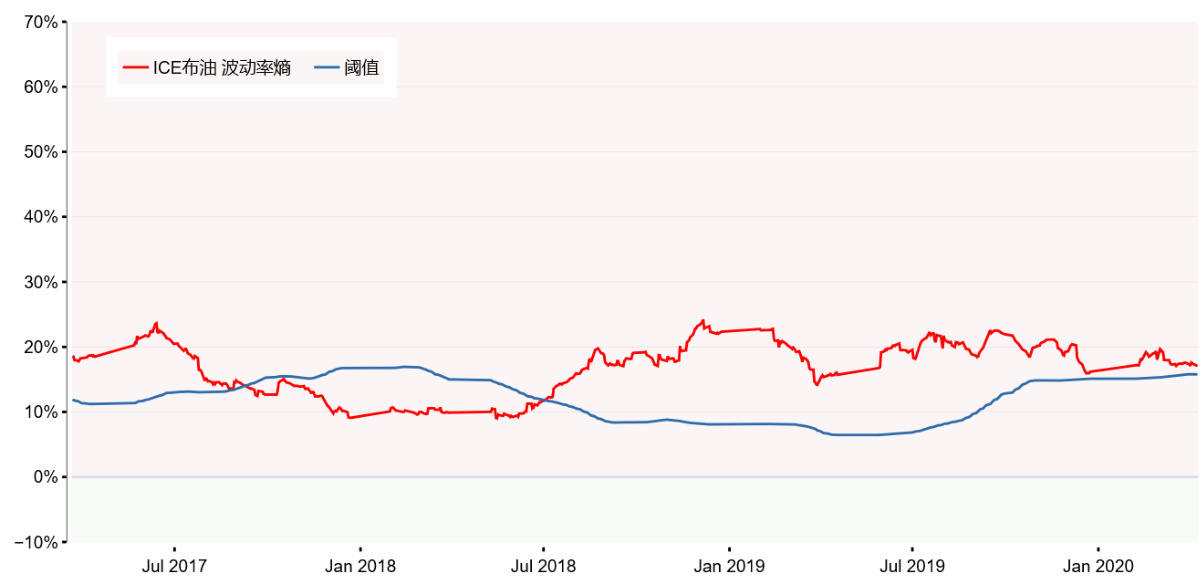

大宗商品择时:黄金买入信号与原油观望建议 [page::5][page::6]

- 黄金波动率熵模型显示买入信号,基于历史规律,未来半年黄金或上涨约30%。

- 原油暂无买入信号,建议保持观望状态。

深度阅读

深度分析报告:《风格不明,谨慎乐观》

---

一、元数据与概览

标题: 风格不明,谨慎乐观

分析师: 包赞

发布机构: 浙商证券研究所

联系方式: 王小青,电话 021-80108127,邮箱 baozan@stocke.com.cn

发布日期: 报告页中未严格标明具体日期,但通过疫情相关数据及图表可推断为2020年4月中旬前后

主题: 全球及中国股市的走势展望,涵盖美国疫情影响下的美股走势预测,中国A股的择时分析,股票风格轮动,以及大宗商品市场(黄金与原油)的投资建议。

核心论点:

- 美国疫情拐点已现,但疫情对经济的负面影响短期难以消除,导致有效需求不足、失业率激增。

- 美股已进入熊市,短期大幅反弹可能性极低,建议理性等待波动率收敛。

- A股一季度转熊信号明显,预计未来4-5个月可能呈下跌趋势,近期可能有小幅反弹。

- 市场风格目前不明确,整体转向价值风格概率较大,短期操作应精选农业、消费、医药等板块个股。

- 黄金买入信号明确,未来半年可能上涨约30%,而原油暂无买入信号,建议观望。

- 持续保持谨慎乐观态度,避免被短期市场波动误导。

此报告强调在疫情及市场剧烈动荡环境下,理性审慎、阶段性择时和精选板块尤为重要。[page::0,2,3,4,5]

---

二、逐章深度解读

1. 美国疫情与美股走势

- 关键论点:

利用SIR模型(易感染-感染-康复模型)监测美国疫情,显示疫情拐点已出现,感染峰值预计在4月20日左右但疫情后续经济冲击难以快速修复。

疫情导致有效需求明显不足,由于失业率飙升(NBC报道首次失业救济申请人数激增),市场虽理论上可以自我调节恢复均衡,但这一过程因疫情不确定性将延长。

利用信息熵利率曲线模型,美股判定进入熊市阶段,尽管跌幅预计不大,但短期内难以创新高,波动率指标(VIX)虽已下降,但仍可能随利空事件波动。投资策略上建议等待波动率的收敛,避免对短期暴涨期望过高。

- 图表分析:

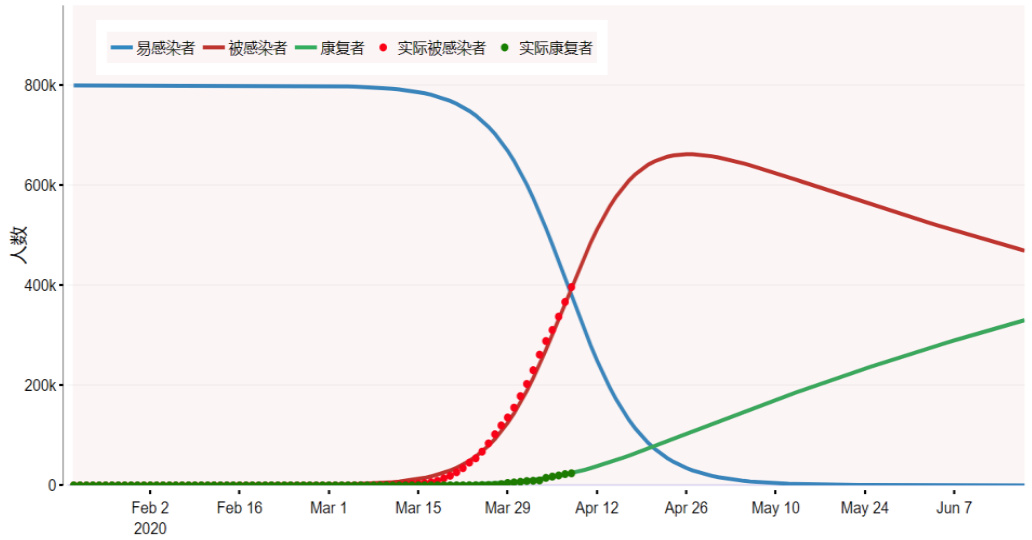

- 图1(美国疫情): 展示易感者数量持续下降,被感染者达到峰值附近,康复者逐步增加,符合SIR模型逻辑,说明疫情在拐点并逐步走向控制。

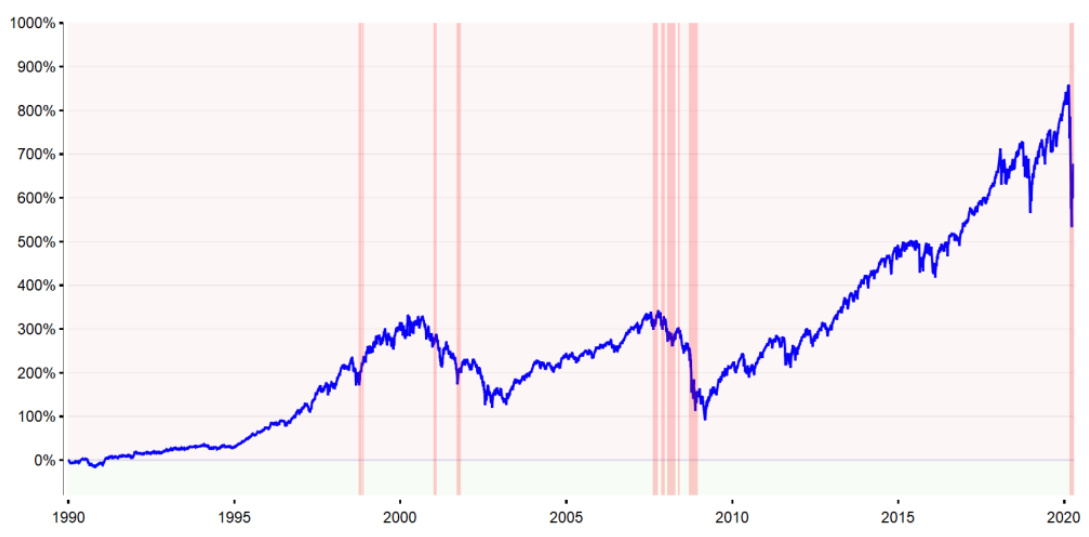

- 图2(美股择时): 历史美股价格走势线下多重红色竖线标示熊市起点等关键时间节点,显示当前美股走势处于1949年以来罕见波动阶段,近期急跌后虽有反弹但整体趋势仍下行。

- 推理依据:

结合实际疫情数据、失业率激增及市场波动率指标,模型稳健地解释了股市短期疲软的根源,科学合理地提醒投资者关注波动率收敛,避免盲目追涨。

2. A股走势

- 关键论点:

模型于2020年初出现转熊信号,结合历史数据提示未来4-5个月内A股或面临下跌压力,但近期因预期波动率下降及疫情好转,可能出现小幅反弹。总体仍保持谨慎看法。

- 图表分析:

- 图3(A股走势): 反映从2002至今A股累计回报,重点突出多次强烈熊市信号(红色标志),显示当前走势符合典型熊市特征。

- 图4(预期波动率序列): 2020年初开始波动率迅速上升后逐步回落,4月10日数值为23.34,反映市场风险预期在下降,但未完全消散。

- 逻辑展现:

从技术指标和波动率角度综合判断市场态势,结合疫情动态说明市场回暖潜力短期存在,但中长期震荡下探风险不可忽视。

3. 市场风格

- 关键论点:

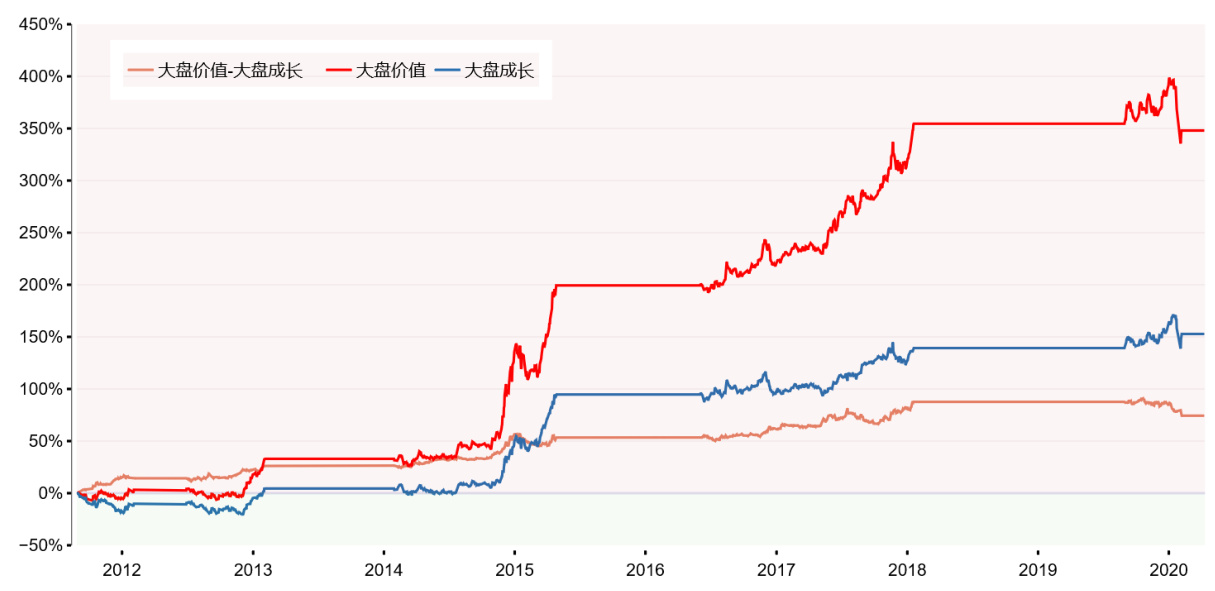

目前市场风格未明朗,前期价值风格被成长股迅速增长压制导致风格对冲组合下跌并空仓,但对冲组合熵大幅下降预示未来价值风格可能占优。

建议短线精选农业、消费和医药板块,不建议盲目风格择时,因为风格择时难以产生显著超额收益。

- 图表分析:

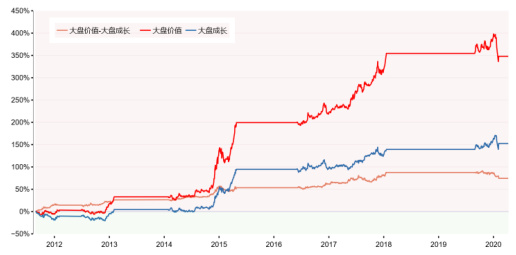

- 图5(风格轮动信号): 红色线(价值风格)长期跑赢蓝色线(成长风格),但最近有所滑落,当前价值成长差距趋窄。

- 图6(风格对冲组合与熵): 风格对冲组合收益下降(红线),熵指数(蓝线)大幅走低,表明市场风格趋向单一、风险较集中。

- 因子角度:

- 图7(Fama五因子): ROE因子(RMW)两年强势,表明盈利能力强的企业更受青睐;新增投资因子(CMA)表现也良好,强调资本投入较多公司的超额收益潜力。

4. 大宗商品

- 关键论点:

根据波动率熵模型,黄金已出现买入信号,有望在未来半年实现约30%的涨幅,适合纳入大类资产配置。

原油尚未发出买入信号,建议投资者保持观望以规避潜在风险。

- 图表分析:

- 图8(黄金择时): 黄金波动率熵(红线)低于阈值(蓝线)后出现向上突破,推动买入信号。

- 图9(原油择时): 波动率熵持续高于阈值,缺乏买入条件,提示原油价格未见明显反转。

---

三、图表深度解读(重点图表)

- 图1(美国疫情,SIR模型)

- 描绘疫情发展阶段:易感染人数快速减少,感染人数达到峰值后下降,康复人数稳步上升。

- 支持疫情拐点已出现的主张,暗示疫情高峰将过去,但经济负面影响持续。

- 图2(美股择时)

- 历史价格及熊市标注体现在红色条幅,显示美股已进入熊市阶段。

- 近期虽有反弹,但整体趋势下行,强调近期反弹非由基本面驱动,多为波动率回落效应。

- 图3(A股走势)

- 显示2007年、2015年两次大牛市后股价大幅下跌,历史熊市期间均出现红色警戒状况。

- 当前状态类似前熊市启动周期,提示投资者警惕价格下行压力。

- 图4(预期波动率序列)

- 反映A股预期波动率逐步下降,但投资者情绪仍未完全稳定,适合策略上兼顾风险控制。

- 图5(风格轮动信号)

- 明显看到价值-成长收益率差大幅波动,当前趋势显示风格转换不定,但长期价值优势依然存。

- 图6(风格对冲组合与熵)

- 熵的下降意味着市场风格趋向单一化,风险集中,投资需谨慎。

- 图7(Fama五因子)

- 强调RMW、CMA因子重要性,表明盈利和投资驱动股票具备相对优势。

- 图8与图9(黄金与原油择时)

- 黄金由熵信号驱动买入,提示配置价值,原油无信号建议回避。

---

四、估值分析

本报告未涉及明确的个股或行业估值模型,如DCF(折现现金流)、P/E、市盈率倍数等具体估值方法,但通过信息熵利率曲线模型和波动率熵模型来判断市场整体状态及资产配置信号,属于量化择时与风格轮动模型范畴。其核心思想是通过市场波动率、信息熵等非传统指标识别市场阶段,从而辅助投资决策。

---

五、风险因素评估

- 模型失效风险: 报告末尾明确提示该量化模型具有失效风险,模型预测基于历史规律,市场不可预测性可能导致信号偏离真实性。

- 疫情不确定性: 虽SIR模型指向拐点,但疫情传播与控制力度不确定,随时可能对经济及市场产生冲击。

- 市场波动风险: 美股与A股的波动率虽有收敛趋势,但历史经验表明断崖式下跌可能存在,投资者应警惕突然的利空事件。

- 流动性风险和政策变动: 报告虽未直述,但考虑当前全球经济环境,不排除政策响应变动对市场风格及板块表现产生影响。

---

六、批判性视角与细微差别

- 偏向谨慎乐观: 报告整体保持谨慎乐观的基调,强调不宜追高,等待波动率收敛,反映对短期反弹充满戒心。

- 模型依赖性较强: 多利用复杂模型如信息熵利率曲线和风格轮动模型进行择时,若模型设定或参数选择有偏差,可能产生误导。

- 缺乏微观基本面分析: 报告重视宏观和量化指标,缺乏对具体行业或企业基本面的分析支持。

- 未详述具体配置建议风险: 尽管推荐精选农业、消费、医药等板块,但未充分展开板块内具体风险及选择标准。

- 疫情作为关键变量,未来决策高度依赖疫情的发展态势,存在不确定性。

---

七、结论性综合

本报告以疫情为切入点,结合信息熵利率曲线和波动率熵模型等创新量化工具,全面评估了当前及未来数月的美股和A股走势,市场风格及大宗商品配置机会。结论体现在以下重点:

- 美国疫情及美股: 疫情拐点虽已现,但疫情对经济的负面影响仍显著,导致美股进入熊市阶段。尽管股指波动率下降,但未来仍可能经历利空事件,短期反弹风险较大,建议等待波动率收敛,切勿盲目追涨。图1和图2清晰呈现此逻辑。[page::2]

- A股走势: 由模型产生的转熊信号佐证未来4-5个月潜在下跌趋势,但结合预期波动率的回落和疫情好转,短期或有小幅反弹,仍应保持谨慎态度。图3和图4具体展现历史熊市与当前预期波动率趋势,支持这一判断。[page::3]

- 市场风格: 当前风格转变不明,价值成长比率趋近,结合对冲组合熵变化,价值股相对成长股或将占优,但短期风格择时难以带来超额收益,建议精选标的,特别聚焦盈利能力强(RMW因子)和新增投资多(CMA因子)企业。图5至图7辅助支撑该判断。[page::4,5]

- 大宗商品配置: 黄金明确买入信号,未来半年涨幅约30%,具备配置价值;原油暂无买入信号,建议观望。图8和图9展示了波动率熵对大宗商品择时的有效指示力。[page::5,6]

- 风险提示与投资策略: 充分提示了模型失效风险,提醒投资者结合自身情况理性决策。整体持谨慎乐观态度,防范疫情后经济恢复的不确定性和全球市场波动风险。

总结而言,该报告通过科学严谨的量化模型对市场当前复杂态势进行了深入解析,结合疫情动态提供了实操性强的资产配置建议。投资者应重点关注波动率和信息熵的变化,谨慎应对市场波动,精选行业与资产,规避风险,实现较稳健回报。

---

参考资料与溯源

- 报告正文及图表页:0-6页。

- 联系与法律声明部分信息来自第7页。

(所有论点均基于报告原文内容,引用格式见文末)

---

附:图片索引(示意)

-

-

-

-

-

---

重要溯源引用

[page::0,2,3,4,5,6]

---

(全文约1600字)