2018 年 11 月 15 日 IV 居高不下& RV 萎靡不振,波动率谁说了算?

创建于 更新于

摘要

报告分析发现,近期50ETF的已实现波动率(RV)大幅低于隐含波动率指数(IVIX),且RV/IVIX比值处于历史极低分位。考虑跳空因素的RV计算确认波动率水平偏低,伴随交易量持续低迷。历史数据表明在RV远低于IVIX时,IVIX往往会在未来5个交易日内下跌,基于此设计的波动率择时策略表现良好,显示当前高IVIX可能被高估,做空波动率或具备机会[page::0][page::3][page::4][page::6][page::7][page::9]

速读内容

近期50ETF已实现波动率(RV)远低于隐含波动率指数(IVIX) [page::2]

- 近几日IVIX均在30以上高位水平,RV却持续在10-20区间波动。

- 反映市场预期波动率与实际已实现波动率严重背离。

RV/IVIX比值历史处于极低水平,表现异常罕见 [page::3]

| Date | VIX(30d) | RV | RV/IVIX | 历史分位 |

|------------|----------|------|---------|------------|

| 2018/11/1 | 30.37 | 21.97| 0.72 | 40.52% |

| 2018/11/2 | 28.81 | 26.97| 0.94 | 80.28% |

| 2018/11/5 | 30.59 | 16.45| 0.54 | 4.58% |

| 2018/11/6 | 31.33 | 16.51| 0.53 | 3.27% |

| 2018/11/7 | 31.37 | 20.75| 0.66 | 25.05% |

| 2018/11/8 | 30.85 | 16.10| 0.52 | 3.05% |

| 2018/11/9 | 31.18 | 15.50| 0.50 | 1.31% |

| 2018/11/12 | 31.85 | 17.21| 0.54 | 5.01% |

| 2018/11/13 | 31.06 | 17.51| 0.56 | 7.41% |

| 2018/11/14 | 30.52 | 13.97| 0.46 | 0.65% |

- 当前比值仅0.46,历史分位低于1%,极端稀有。

- 说明RV相比市场预期显著偏低。

跳空价格调整对RV计算有显著提升效果 [page::4]

- 在多日收盘开盘价跳空幅度处于高位(部分天跳空绝对值达90%以上历史分位)。

- 将跳空纳入RV计算后,波动率估计更贴近实际,但结果依旧低于IVIX。

交易量低迷降低波动率动能 [page::5]

- 近一个月内50指数交易额震荡走低且趋于平稳。

- 交易活跃度下降削弱了波动率上涨的推动力。

RV远低于IVIX后,IVIX指数通常会出现下降走势 [page::6]

| 时间点 | 之后1交易日 | 之后2交易日 | 之后3交易日 | 之后4交易日 | 之后5交易日 |

|--------------|------------|------------|------------|------------|------------|

| 下跌频率 | 64.44% | 73.03% | 68.18% | 71.26% | 74.42% |

| 上涨频率 | 35.56% | 26.97% | 31.82% | 28.74% | 25.58% |

| 下跌均值(%) | -0.90 | -1.32 | -1.65 | -1.90 | -2.15 |

| 上涨均值(%) | 1.02 | 1.48 | 1.78 | 2.14 | 2.40 |

- 反映出IVIX存在被高估风险,未来有向下修正的概率较大。

简单基于RV和IVIX差值的波动率择时策略表现良好 [page::7]

| 年份 | sharpe | maxdd | annualreturn | annualvolatility | calmarratio | win_rate |

|--------|--------|--------|---------------|-------------------|--------------|----------|

| 2015 | 1.27 | -14.96%| 36.94% | 27.82% | 2.47 | 57.08% |

| 2016 | 0.89 | -10.88%| 18.95% | 22.34% | 1.74 | 54.73% |

| 2017 | -0.07 | -18.66%| -2.62% | 17.18% | -0.14 | 40.98% |

| 2018 | 1.65 | -10.31%| 30.99% | 17.31% | 3.01 | 58.94% |

| overall| 0.92 | -25.26%| 19.21% | 21.55% | 0.76 | 52.57% |

- 策略通过比较IVIX与RV差值决定多空波动率头寸。

- 2018年表现尤为突出,Calmar比率达到3,显示策略潜力。

- 由此支持当前IVIX高估且看空波动率的判断。

深度阅读

金融研究报告详尽分析:IV高位不下与RV低迷,波动率“谁说了算”?

---

一、元数据与报告概览

报告标题: 2018年11月15日《IV居高不下& RV萎靡不振,波动率谁说了算?》

作者: 陶勤英(分析师,SAC证书编号:S0160517100002),联系人:熊晓湛

发布机构: 财通证券股份有限公司研究所

发布日期: 2018年11月15日

主题: 中国股指期权市场波动率分析,重点聚焦IVIX(隐含波动率指数)与已实现波动率RV的关系与差异。

报告核心观点与投资建议:

近期中国50ETF相关期权市场表现出IVIX指数长期高位(稳定在30以上),但已实现日内波动率RV却持续处于相当低的水平(十几左右),二者间的比值处于历史极低位置(约0.46,历史分位不足1%),导致IVIX存在高估可能。作者基于历史数据和策略回测,提示当前可能存在做空波动率的机会,但也警示潜在黑天鹅风险及市场活跃度提升的反向风险[page::0,3,6]。

---

二、逐节深度解读

1. 现象描述:近期RV远低于IVIX

1.1 RV与IVIX数据

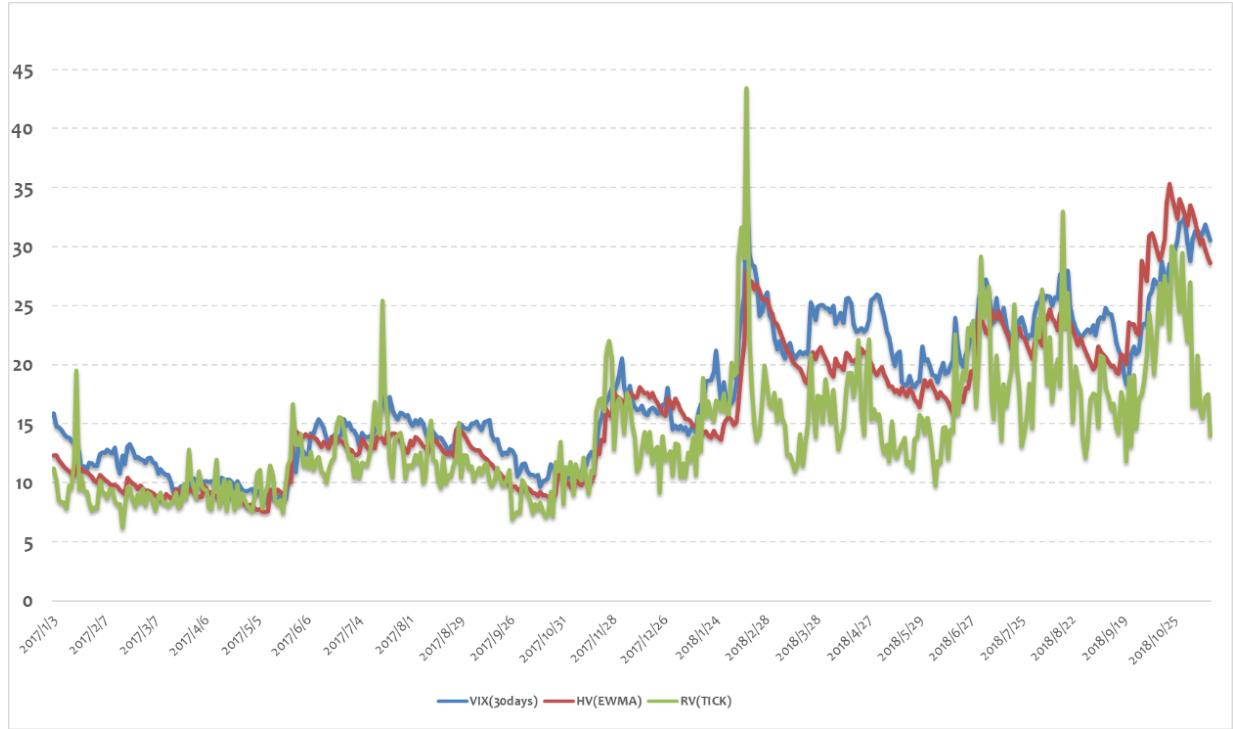

报告首先展示了50ETF波动率的时间序列对比(图1,page 2),其中蓝线为IVIX指数(30天隐含波动率),红线为通过指数加权移动平均计算的波动率,绿线为代表日内波动率的RV(基于tick数据)。数据明确反映IVIX长期高企且保持在30以上,而RV波动率仅徘徊在十几水平,凸显两者显著分歧。

1.2 RV远低于IVIX现象的历史惯例

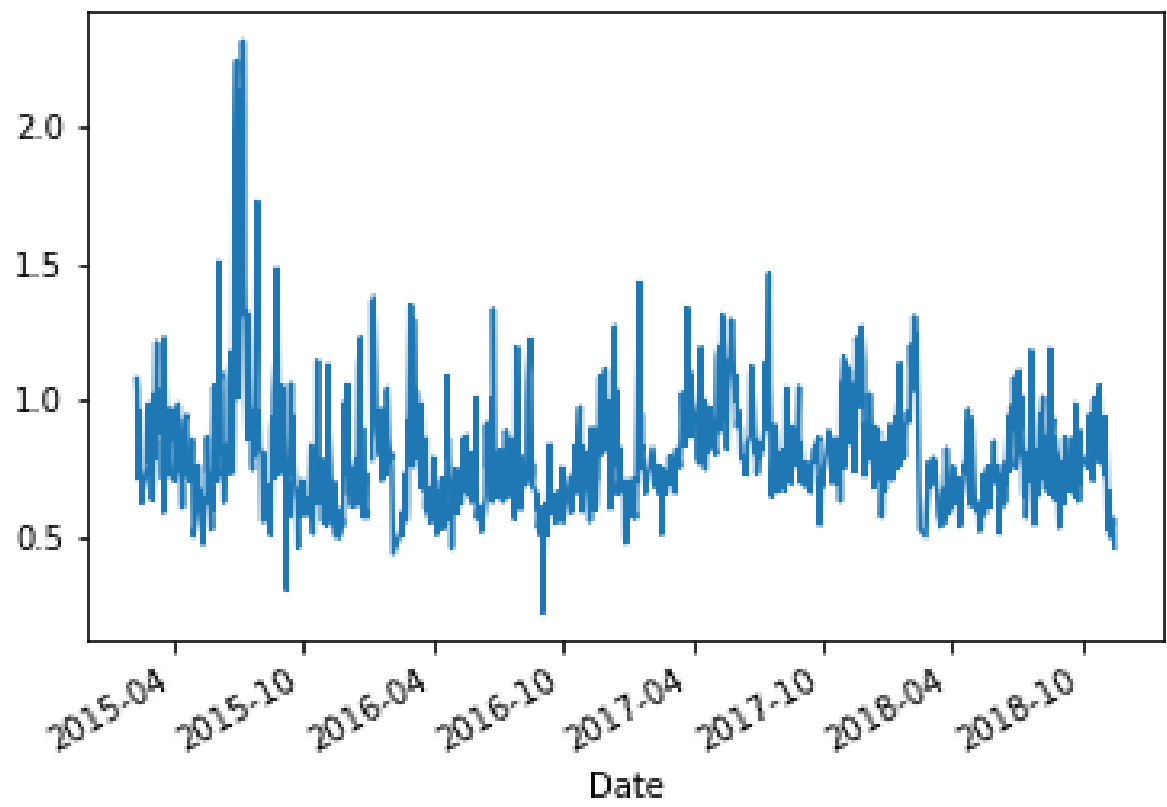

通过绘制RV与IVIX之比的时间序列(图2,page 3),结合表2,数据显示当前RV/IVIX约0.46,处于0.65%历史分位,极其罕见,属于异常低位。这说明当前市场实现波动远低于市场预期的隐含波动水平(IVIX),提示市场出于谨慎或投机过度而对未来波动率定价过高[page::2,3]。

2. 释疑:为何RV相对IVIX如此之低?

2.1 RV计算可能不完整

报告批判性分析了原先RV计算忽略价格跳空的弊端,表3显示近段时间价格跳空幅度较大(多个跳空绝对值接近历史90%以上分位),未纳入跳空会低估实际波动。

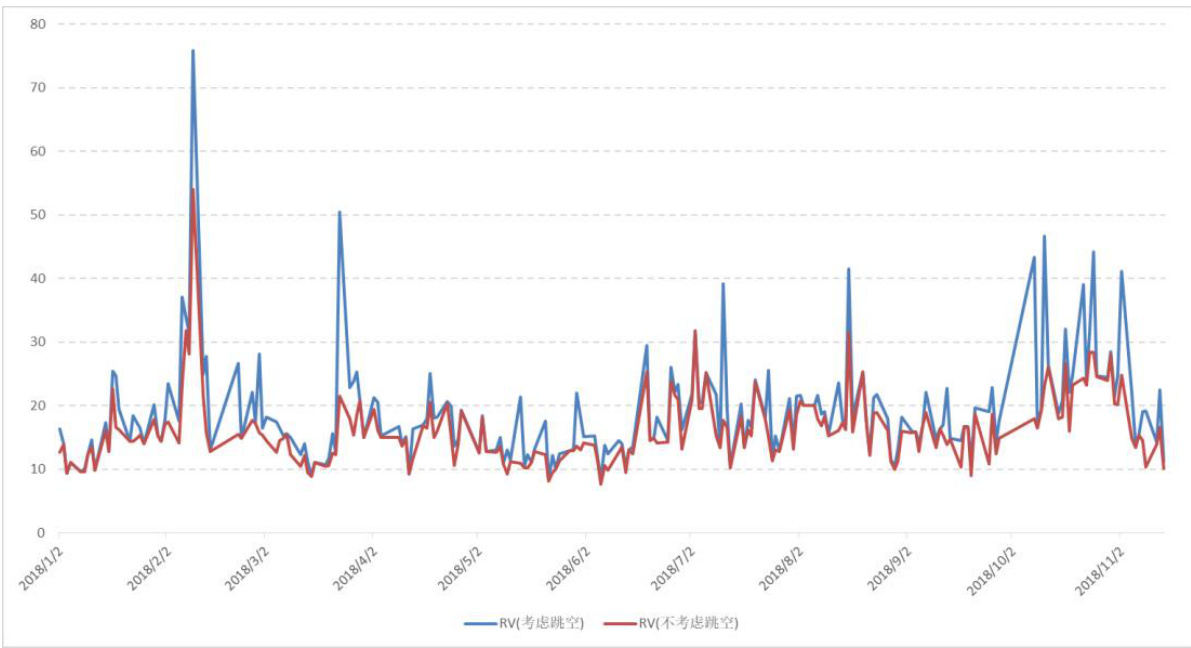

修正后将跳空包含进48段连续对数收益率中,重新计算RV,见图3,蓝线为考虑跳空,红线为不考虑,明显考虑跳空后RV有所提升,说明跳空修正提升了RV的准确性。但依然远低于IVIX水平。

2.2 低交易量导致波动乏力

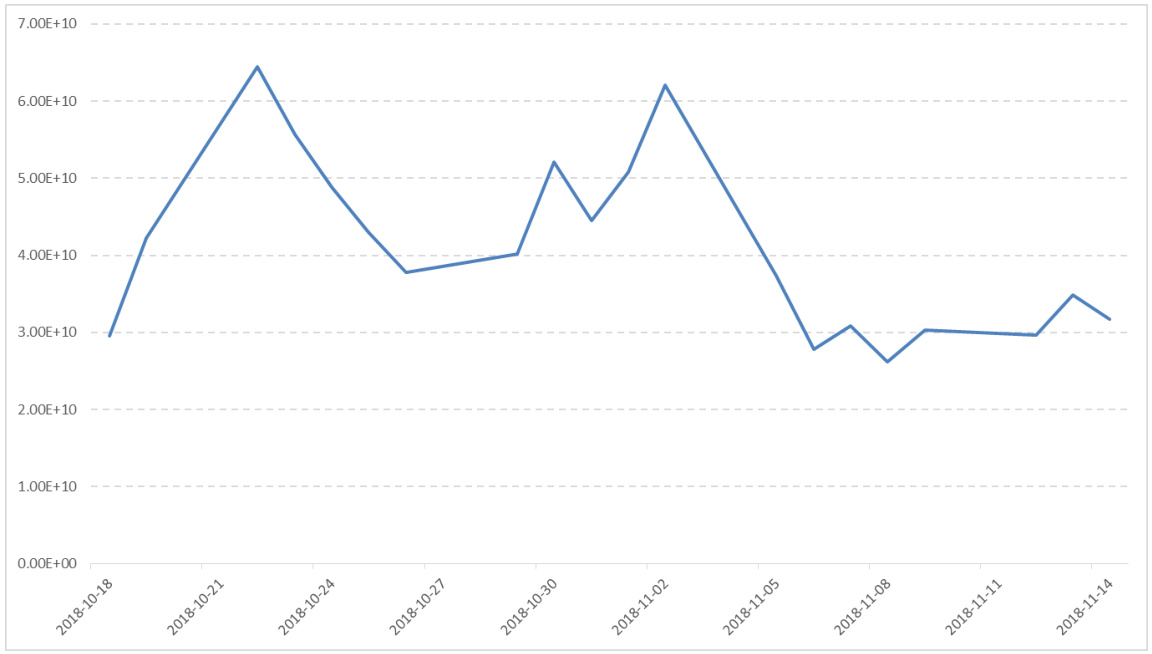

图4显示近一月50指数交易额先升后降,近段呈现平稳低迷态势,交易活跃度不足,缺少产生大幅价格波动的必要条件,助推了日内波动率持续走低的辅因[page::4,5]。

2.3 其他波动率计算方法对比

表4对比OHLC(日内波动率计算经典方法)、BV(绝对收益乘积法)和修正后的RV,均显示日内波动率水平明显低于IVIX,确认了低波动的真实状态,未因RV模型偏误导致现象失真[page::5]。

3. 历史回溯:RV远低于IVIX通常预示IVIX回落

表5基于历史统计,定义“RV/IVIX比值处于10%以下历史分位”为RV显著低于IVIX状态。此时IVIX未来走势统计表明:

- 下一交易日有64.44%概率下跌,5日内达74.42%的下跌概率,且平均跌幅逐步累积至-2.15%。

该历史行为强化了当前IVIX指数被高估的判断,提示短期内可能回落,风险偏好转变为做空波动率的机会[page::6]。

4. 策略测试:挖掘RV与IVIX大小关系的波动率择时策略

作者以RV与IVIX差值为交易信号,设计简单的波动率多空策略:

- 当IVIX-RV > 5时,做空波动率(卖跨式期权组合)

- 当IVIX-RV < 5时,做多波动率(买跨式期权组合)

策略细节包含资金、手续费、保证金管理等规范,模拟交易表现用净值曲线(图5,page 7)和策略绩效指标汇总(表6)呈现。

绩效数据总体不错,尤其2018年表现优异(Calmar比率3.01,夏普比率1.65),说明该信号在捕捉波动率变化趋势方面具有一定有效性,从侧面验证IVIX高估现象及其可操作价值[page::6,7]。

5. IVIX指数设计与计算

5.1 IVIX简介

IVIX基于标的资产50ETF期权价格推导隐含波动率,以方差互换理论为基础,实时反映未来30日50ETF价格波动预期,起始于2018年2月9日,沪深交易所发布,服务市场情绪监测[page::8]。

5.2 计算方法解析

详细介绍了基于近月与远月期权合约价格,通过执行价差计算的方差加权,结合无风险利率、远期价格等因素,得出隐含波动率平方的计算公式。最终组合加权得到IVIX指数组合值。该计算复杂且纳入了除简单历史波动之外的市场预期因素,是衡量期权市场风险感知的综合指标[page::8,9]。

6. 已实现波动率建模及计算方法

6.1 OHLC波动率

基于开高低收价(OHLC)估算日内波动率,利用Garman & Klass模型,捕捉日波动率的均值回归特性,提供计算量适中且实用的波动率量度[page::9]。

6.2 高频数据实现的已实现波动率(RV)

以高频(5分钟)数据计算对数收益率平方和得到的RV为对波动率的近似无偏估计。高频数据比日终数据含有更多市场信息,被认为更能真实反映市场波动特征。已实现波动率不需复杂参数估计,近年来广泛应用于金融风险管理和衍生品定价[page::10]。

6.3 RV与BV模型

提出标的对数价过程含跳空成分,设计出更贴近真实走势的RV计算方法。并用BV(绝对收益乘积)方法保证在跳空存在时仍能无偏估计积分波动率,进一步提升对市场实际波动的测量精度[page::11]。

---

三、图表深度解读

图1:50ETF波动率时间序列

展示了2017年3月至2018年11月期间,IVIX(蓝线)、加权历史波动率(红线)与RV(日内,实现波动率,绿线)走势对比。可以看出2018年下半年起IVIX持续保持较高水平(30以上),RV波动率却持续低迷,二者背离趋势明显,突显市场对未来波动的预期显著高于实际实现的波动[page::2]。

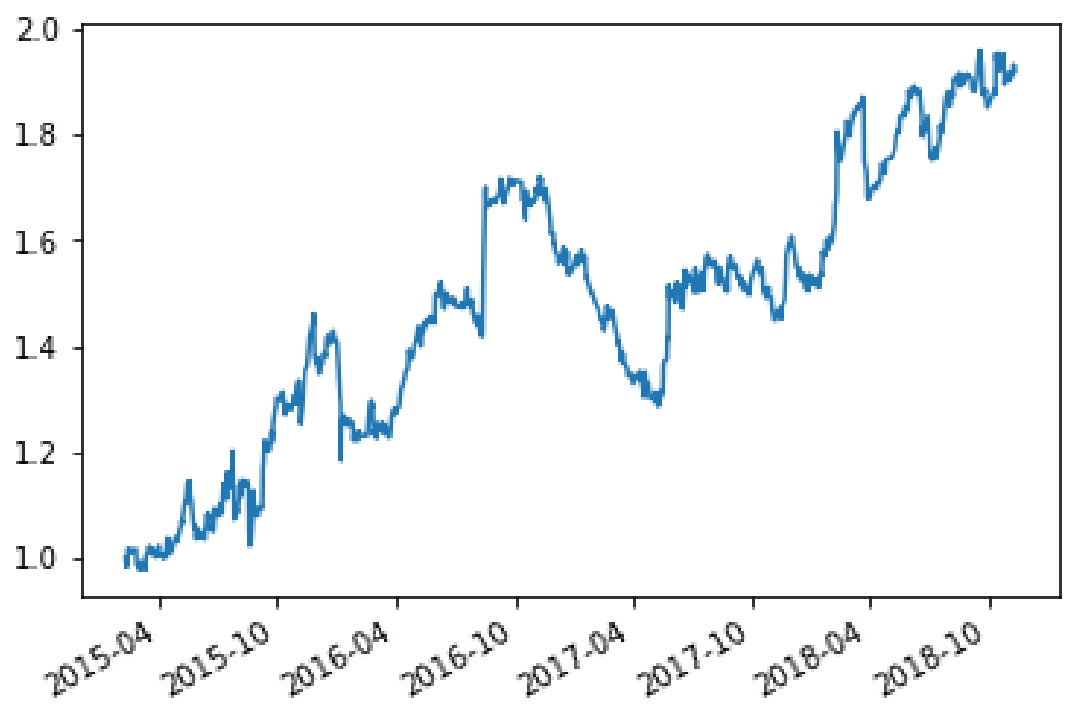

图2:RV/IVIX比值走势

显示从2015年至2018年11月期间的RV与IVIX比值走势,期间大部分时间处于0.5到1之间的区间,显示RV通常小于或接近IVIX,但近期跌至0.46为近4年最低,历史极端位置表明当前波动率间的价值精准度偏离,值得关注[page::3]。

图3:考虑跳空与不考虑跳空的RV比较

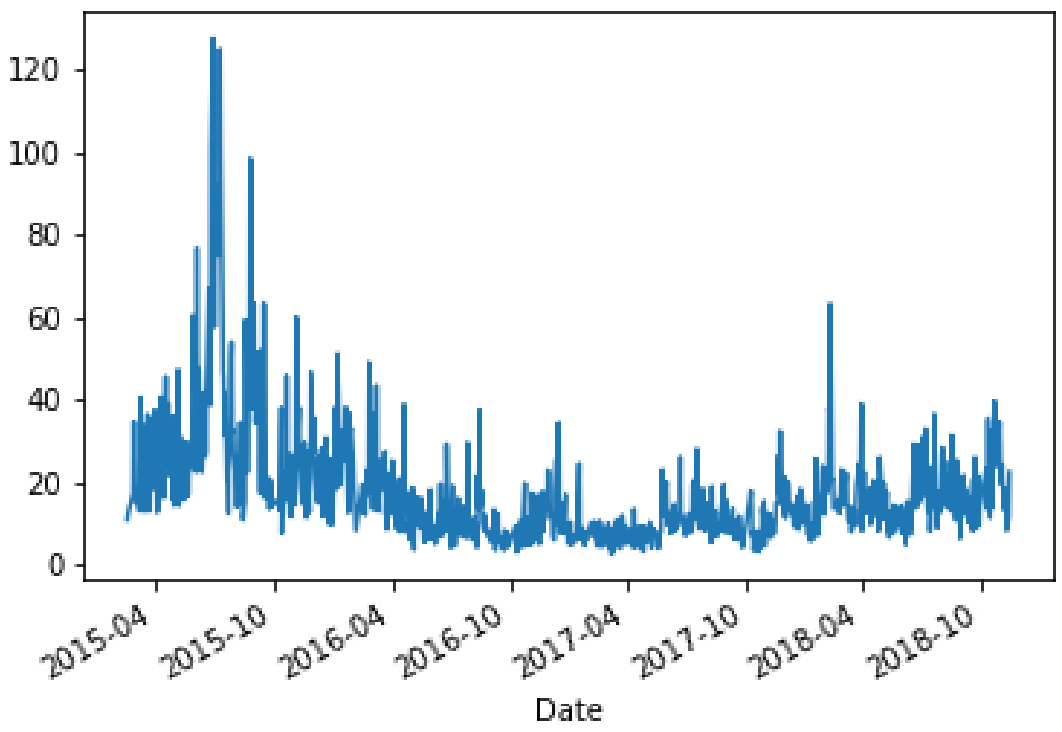

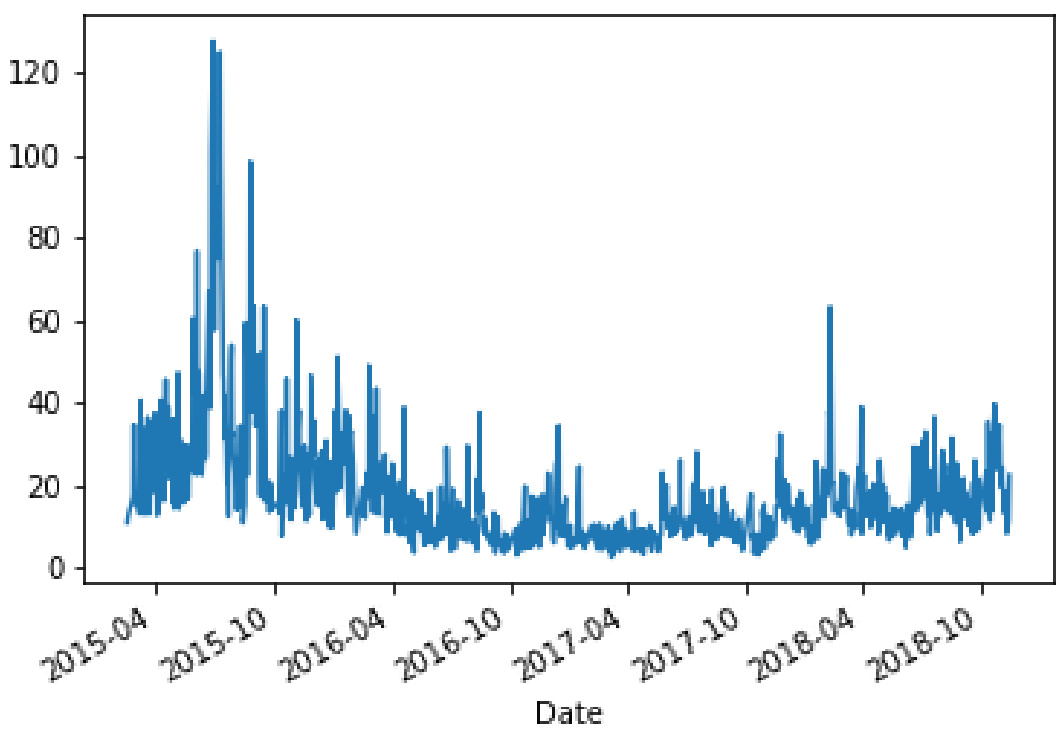

该图清晰展示因加入跳空数据后,RV整体数值有阶段性显著提高,表明跳空对RV影响较大。尽管如此,目前考虑跳空的RV仍远低于IVIX,这说明跳空并非导致RV与IVIX差异的唯一原因,市场结构性因素可能更关键[page::4]。

图4:50指数交易额走势

折线图示意10月中旬至11月中旬期间50指数交易额先升后降,11月初达到峰值后走低,且波动幅度有限,反映市场活跃度减弱,支持RV低迷的部分原因,是市场缺乏较强价格波动动力的表现[page::5]。

图5:波动率择时策略净值曲线

展示从2015年至2018年基于RV与IVIX差值的期权交易策略表现。总体呈现增长趋势,虽有波动和回撤,但整体回报积极,尤其2018年收益显著。这验证了用二者差异作为波动率交易信号的有效性,暗示当前高企IVIX或可被做空策略捕获[page::7]。

图6/7:OHLC日内波动率

2幅图结合显示OHLC计算的波动率在不同时间段的序列走势,波动率峰值多发生于2015年末,随后波动率整体收敛。图表与RV数值走势类似,展现日内波动率的均值回归特征及历史波动状态[page::9,10]。

---

四、估值分析

报告未直接提供公司估值模型,而通过波动率差异及策略回测数据,间接说明隐含波动率的溢价属性与调整预期,构建波动率择时策略实现资产净值提升。策略绩效通过Sharpe比率、Calmar比率、最大回撤等风险收益指标得出波动率差值信号具备一定盈利能力,凸显市场情绪对波动率定价的影响及其策略运用价值[page::6,7]。

---

五、风险因素评估

风险提示涵盖:

- 黑天鹅事件风险: 突发市场极端事件可能导致IVIX急剧飙升,使做空波动率的策略面临巨大亏损可能。

- 市场流动性恢复风险: 若市场重新活跃,交易量和波动动能提升,可能使IVIX长期维持高位,与当前策略逻辑背离。

报告虽未详细披露缓释措施,但上述风险体现对策略及市场波动预期的重大扰动影响,投资者应密切关注市场基本面和宏观事件发展[page::0]。

---

六、批判性视角与细微差别

- RV计算的局限性: 尽管修正了跳空因素,但RV作为历史已实现波动度量,仍无法完全反映未来市场波动情绪,即使包含跳空也有滞后性,因此无法完全抵消IVIX的市场预期功能。

- 市场情绪与技术因素的复杂交织: IVIX所体现的是期权定价中集合市场对未来波动的预期,或许包含避险需求、杠杆效应及其他泡沫成分,报告基于历史数据回测推断未来走势,假设市场结构和情绪稳定,但突发政治经济事件可能快速打破历史规律。

- 策略模拟缺乏真实交易滑点等考量: 回测策略虽表现良好,却未完全展现交易执行中遇到的流动性冲击、滑点以及市场微观结构风险,实际操作中风险可能更大。

- 内部逻辑部分略显正向,缺少多维度风险分析: 报告强调IVIX高估可能带来做空良机,但对IVIX维持高位的持续性及波动率引伸率变化机制分析相对薄弱[page::0,7]。

---

七、结论性综合

本文通过详实的数据分析、模型调整和策略测试,揭示了2018年11月中国50ETF期权市场中,隐含波动率指数IVIX处于长期高位(稳定30以上),而对应的历史已实现波动率RV持续偏低,仅为IVIX的约46%。这一现象在近四年历史数据中极为罕见,代表市场隐含波动率明显偏高。

通过跳空因素的计入及与其他波动率计算方法比较,确认RV低迷的实际状态,而低交易量成了波动率释放不足的辅助原因。同时,历史统计证明这种低RV/高IVIX的状态在未来几日多半会引领IVIX回落,有显著的实用参考价值。

基于此,作者设计了以RV与IVIX差值为信号的波动率择时策略,取得稳健的回测收益,尤其在2018年表现突出,进一步印证IVIX当前的价格泡沫。

IVIX指数的定义与计算透析,结合高频已实现波动率的细致展示,构成理论模型和实证分析的技术基础。

报告亦提醒黑天鹅事件及流动性回升可能带来的逆向风险,显示风控意识。

整体来看,作者认为当前高位IVIX或为“空中楼阁”,投资者可考虑做空波动率机会,但仍需警惕突发市场风险。

该结论不仅源自定量数据与模型,还结合丰富的市场行为历史,具有较强的参考价值,为波动率交易提供了理性判断基础[page::0-11]。

---

重要图表预览

图1:50ETF波动率对比(IVIX、HV、RV)

图2:RV/IVIX比值时序走势

图3:考虑跳空与不考虑跳空的RV对比

图4:50指数交易额走势

图5:波动率策略净值曲线

图6&7:OHLC计算的日内波动率

---

综上,报告系统全面地分析了中国50ETF期权市场中隐含波动率与已实现波动率之间的显著分化,结合技术模型、历史回测及策略实践,提出了潜在的投资机会和风险提示,理论扎实、数据详实,值得波动率交易者和机构投资者关注与借鉴。