中证 500 行业中性低波动指数分析

创建于 更新于

摘要

本报告系统分析了中证500行业中性低波动指数(500SNLV)及其代表基金的投资价值,展示了低波动策略在海内外市场的稳健表现和持续收益能力,重点验证了基于中证500样本选取低波动因子的有效性。500SNLV指数长期实现显著超额收益,且估值水平较低,未来具备较大提升空间,同时景顺长城中证500行业中性低波动基金紧密跟踪该指数,取得较好超额收益表现。报告结合多张关键图表详细解读指数构建方法、回测结果及基金业绩,为低波动SmartBeta产品投资提供理论和实证支撑 [page::0][page::4][page::6][page::8][page::13][page::14]。

速读内容

海内外低波动SmartBeta基金市场发展概况 [page::0][page::4][page::5]

- 美国低波动SmartBeta产品总规模达442亿美元,产品数量较少但平均规模较大。

- 国内低波动基金于2017年后迅速增长,截至2021年一季报规模约19.27亿元,数量6只。

- 红利低波类基金规模与数量均快速增长,规模达19.76亿元,数量14只。

- 景顺长城中证500行业中性低波动基金为国内最大低波类基金,规模达14.66亿元。

低波动策略逻辑及因子表现 [page::6][page::7]

- 低波动策略基于“低波动异象”有效,规避高波动带来的估值和投机风险,具有稳健抗风险属性。

- 投资者行为偏差等理论支撑低波动策略的超额收益能力。

- A股中证500成分股的12个月波动率因子表现最佳,RankIC均值5.49%,多空组合年化收益率为8.75%,夏普比率约0.65。

500SNLV指数编制方法与业绩表现 [page::8][page::9][page::10]

- 指数在中证500指数二级行业内选取低波动股票,保持行业中性,行业内股票权重与波动率倒数成正比。

- 500SNLV指数自2014年以来年化收益率18.20%,显著超越中证500和沪深300指数,年化波动率和最大回撤均优于中证500。

- 收益表现稳健,2021年持续跑赢宽基指数。

- 估值方面,500SNLV的PETTM和PBLF指标及分位数长期处于低位,有较大估值修复空间。

低波动指数比较及成分特征 [page::10][page::11]

| 指数 | 年化收益率 | 年化波动率 | 最大回撤 | 夏普比率 |

|---------|------------|------------|-----------|---------|

| 500SNLV | 18.20% | 29.29% | -65.91% | 0.62 |

| 300SNLV | 11.97% | 24.63% | -65.75% | 0.49 |

| 800SNLV | 13.68% | 25.73% | -65.43% | 0.53 |

| 500LBLV | 17.27% | 28.95% | -66.03% | 0.60 |

- 500SNLV指数表现最佳,收益优异且风险较低。

- 指数成份股市值多集中在50-100亿元区间,流动性良好,权重分布均衡。

- 前十大权重股中6只今年涨幅超过20%,4只超过50%。

景顺长城中证500行业中性低波动基金基本情况及业绩 [page::12][page::13]

- 基金代码003318.OF,基金经理曾理,成立于2017年3月3日,2021一季报规模14.66亿元。

- 采用指数化投资方法,紧密跟踪500SNLV指数,主要投资标的指数成份股及备选股。

- 成立以来年化收益率5.37%,显著超越业绩基准(1.32%)和中证500全收益指数(1.08%)。

- 风险控制合理,年化波动率和夏普比率优于比较基准。

深度阅读

华泰证券《中证500行业中性低波动指数分析》报告详尽解读

---

一、元数据与报告概览

- 报告标题: 中证500行业中性低波动指数分析

- 作者及研究机构: 华泰证券研究所,研究员包括林晓明、李子钰、何康,联系人王晨宇

- 发布时间: 2021年4月26日

- 主题: 分析中证500行业中性低波动指数(简称500SNLV)及其相关基金的投资价值,聚焦低波动因子在A股市场的表现与潜力,探讨低波动策略的逻辑与风险。

核心论点:

低波动策略依托“低波动异象”的金融理论,展现了长期持续的Alpha效应,尤其在中证500成分股中表现突出。以500SNLV指数为代表的低波动指数不仅长期相对中证500指数产生显著超额收益,且估值水平较低,未来存在提升空间。跟踪该指数的景顺长城中证500行业中性低波动基金(代码003318.OF)同样表现优异,具有良好的投资价值。全球及国内低波Smart Beta基金稳步发展,显示市场对低波动类资产配置需求增加。报告同时强调历史表现不代表未来,投资需谨慎。[page::0,14]

---

二、逐节深度解读

1. 低波动与Smart Beta:市场与产品概览

- Smart Beta定义:

Smart Beta是一种结合被动投资和主动管理理念的投资策略,侧重在传统市值加权指数基础上,优化因子暴露(如价值、增长、波动率、质量、市值等)以获取Alpha收益。Smart Beta兼具低成本分散风险和主动收益增强的优势,故被视为Beta投资的进化产品。

- 美国市场情况:

截至2021年4月,美国低波动Smart Beta产品总规模达442亿美元,产品数量为所有因子型产品中最少但平均规模最大,显示市场偏好规模化产品。产品发行自2011年以来稳步增长,2017年发行峰值显著。[page::3,4]

- 中国市场情况:

国内Smart Beta基金数量稳步增长,截至2021年第一季度规模约596亿元(人民币),数量106只。低波动类基金为“新生代”,全部于2017年后发行,规模增长快速。其中,低波类基金规模约19.27亿元,数量6只,最大为景顺长城中证500行业中性低波动基金,规模为14.66亿元。红利低波类基金14只,总规模19.76亿元。[page::4,5]

2. 低波动策略背后的逻辑

- 投资理念主线:

利用股票收益的波动率作为风险衡量指标,低波动股票长期具有超额收益。投资者对高波动股票存在行为偏差,包括彩票效应(投资者赌高波动股,愿付溢价)、代表性偏差(追逐短期表现好的高波动股)、过度自信(偏好不确定性高股票),以及机构的研究偏向,往往导致高波动股票被高估,存在“高波陷阱”。

- 低波动股票优势:

避开被投机炒作的高风险股,估值较低,长期享有估值修复收益,且策略本身抗周期,适合长期持有的被动Smart Beta产品,具备穿越牛熊市场的稳健特征。

- 美股回测数据支持:

按波动率对市值最大1000只股票分层,低波组合年化收益率虽近似其它层级,但夏普比率明显最佳(0.51对比市场0.41),表明低波动组合风险调整收益率优越。[page::6]

- A股因子测试:

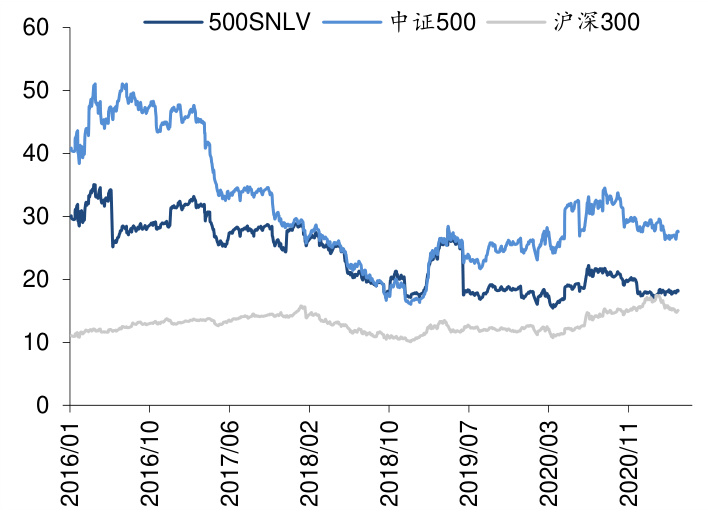

在A股市场,以沪深300、中证500及全A股为样本,针对6个月及12个月波动率两个因子进行IC测试和分层测试。结果表明,中证500成分股内12个月波动率因子表现最佳,多空组合年化收益高达8.75%,RankIC均值5.49%,且2020年3月后表现明显回暖。该因子成为构建500SNLV指数的基础。[page::6,7]

3. 中证500行业中性低波动指数(500SNLV)详细解析

- 编制方法:

基于中证500指数成分股,按照二级行业保持行业中性,通过计算各股票过去12个月日收益的波动率倒数赋权重,在各行业中选取波动率最低的股票组成样本(150只)。

- 指数计算:

行业权重与中证500二级行业权重一致,行业内按波动率倒数加权,保证行业中性同时低波动特征突出。指数半年调整一次。

- 业绩表现:

自2014年底至2021年4月,500SNLV年化收益18.20%,高于中证500(12.00%)、沪深300(10.33%)及中证全指(10.93%)。年化波动率为29.29%,略低于中证500(30.66%),最大回撤较小(-65.91%),夏普比率最高(0.62)。2021年表现尤为优异,明显跑赢宽基指数。

- 估值水平:

当前500SNLV的PETTM与PBLF均低于中证500和沪深300,且估值分位处于较低水平(PE分位数大约20%附近),具有较大估值修复空间。该估值低位结合优异的长期表现,凸显投资吸引力。

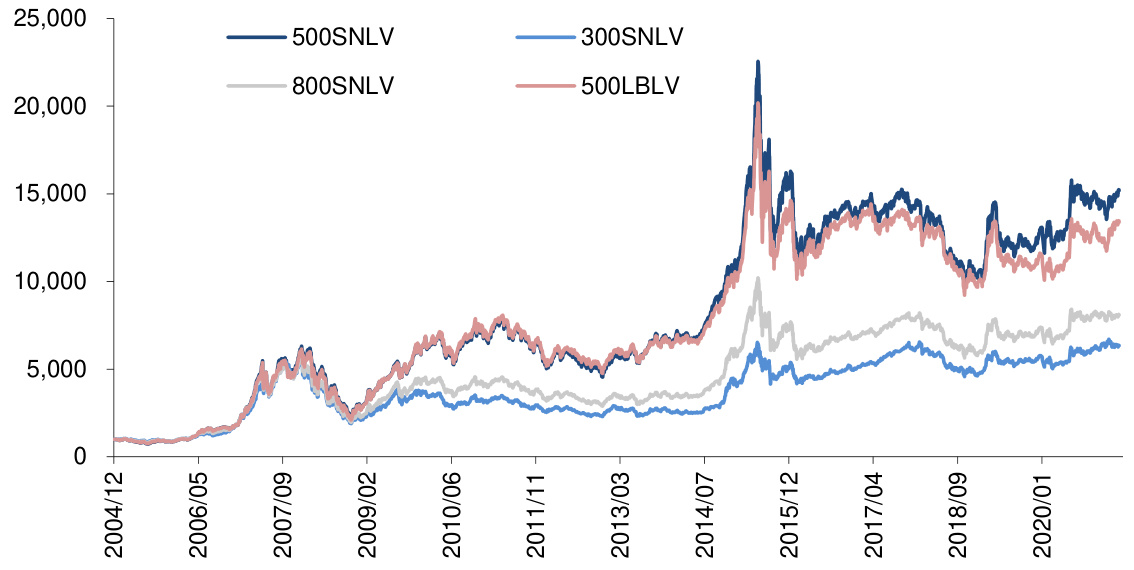

- 与其他低波动指数对比:

与沪深300行业中性低波动指数(300SNLV)、中证800行业中性低波动指数(800SNLV)及中证500低贝塔低波动指数(500LBLV)相比较,500SNLV具有最高的年化收益(18.20%),且风险指标(波动率、最大回撤)处于合理范围,夏普比率最高。

- 成分股市值及分布:

平均自由流通市值约95.89亿元,比中证500市值分布更均衡,极端大市值影响较小,流动性较好。市值主要分布在50-100亿元区间,占比超40%。

- 权重前十大成分股的信息:

权重均在0.94%-1.16%之间,涵盖医药、基础化工、石油石化等行业。其中今年以来6只涨幅超20%,4只超过50%,显示成分股表现突出。[page::8,9,10,11]

4. 景顺长城中证 500 行业中性低波动基金(003318.OF)概况

- 基金背景:

成立于2017年3月3日,基金规模截至2021年1季度14.66亿元,属股票型被动指数基金,基金管理人为曾理,长期负责该指数产品管理。

- 投资目标:

紧密跟踪500SNLV指数,控制跟踪误差,力求实现与指数收益的同步。

- 费用结构:

认购费率1.00%-0.30%,申购费率1.20%-0.40%,赎回费率按持有期限从1.50%递减至0,管理费0,托管费0.50%/年,销售服务费0.10%/年。

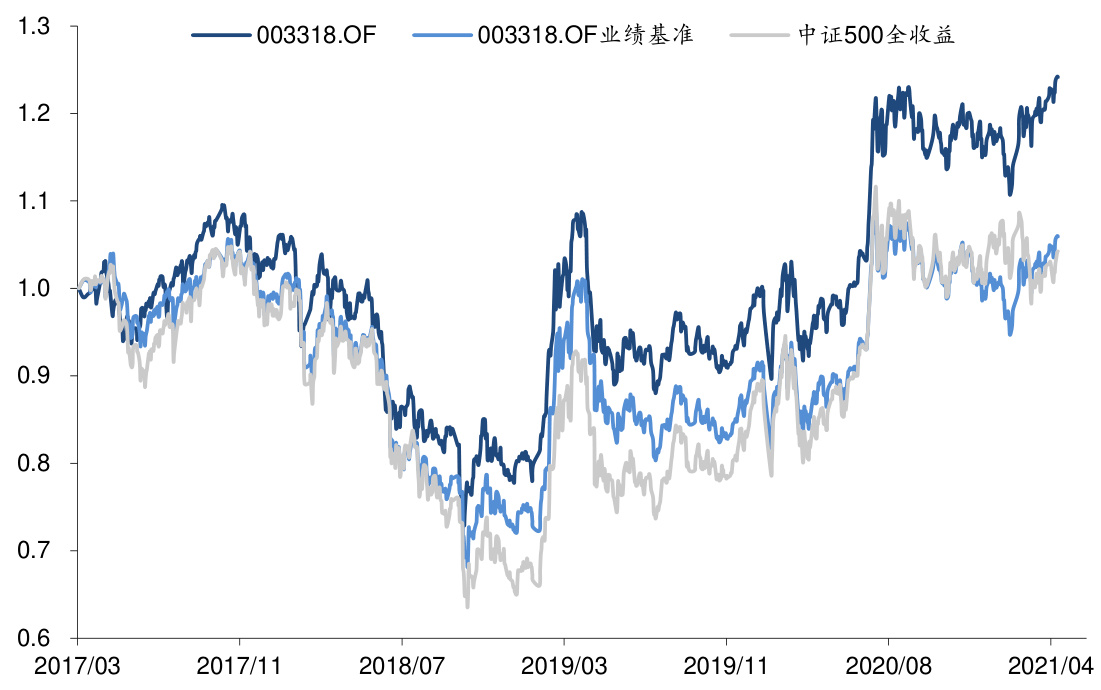

- 业绩表现:

成立以来年化收益率5.37%,明显优于业绩基准(1.32%)及中证500全收益指数(1.08%)。同期波动率为19.19%,较对比指数均低,夏普比率0.28,高于业绩基准与中证500,显示良好的风险调整收益能力。

- 管理团队实力:

基金管理人曾理具备丰富的量化及指数产品管理经验,团队由副总经理黎海威领导,具备18年海外量化经验,具备深厚的量化模型研发背景,这为基金的稳健运作和超额收益奠定基础。[page::12,13]

---

三、图表深度解读

1. 指数表现图(见page 0)

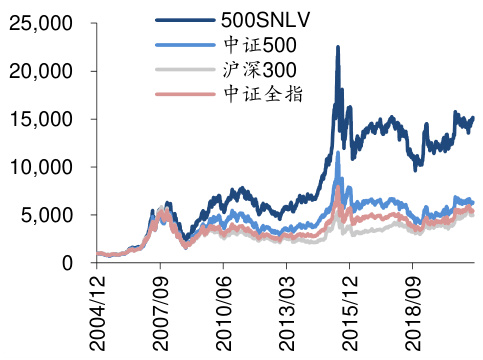

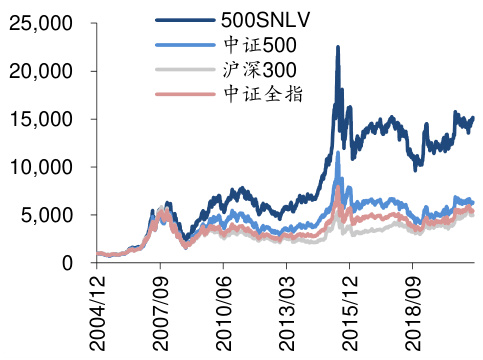

- 内容描述: 该图展示该指数(500SNLV)自2004年末起至2018年前期间的累积收益表现,与中证500、沪深300和中证全指四个指数进行对比。

- 趋势解读: 500SNLV全程明显跑赢其它主要指数,特别是2014-2015年牛市期间,涨幅显著领先,表现出强劲的抗风险及收益能力。

- 文本联系: 支撑了报告中关于500SNLV长期超额收益的论点,强调低波动策略的市场应用价值。

2. 美国和国内Smart Beta产品规模图(page 3-5)

- 美国市场人力资源分布图显示低波动类ETF数量少但管理规模相对较大,说明机构偏好规模集中度高的产品,反映市场对低波动策略的谨慎采纳。

- 中国Smart Beta基金规模和数量呈逐年大幅增长,尤其是低波动和红利低波类基金,符合全球趋势,验证了报告所说“新生代”基金的快速兴起。

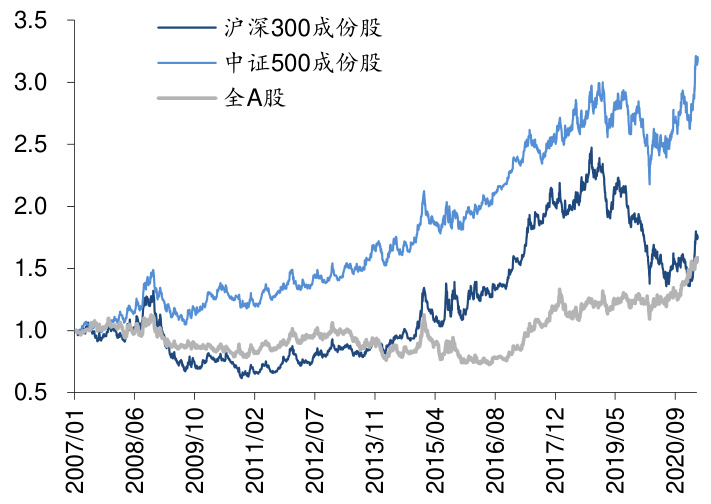

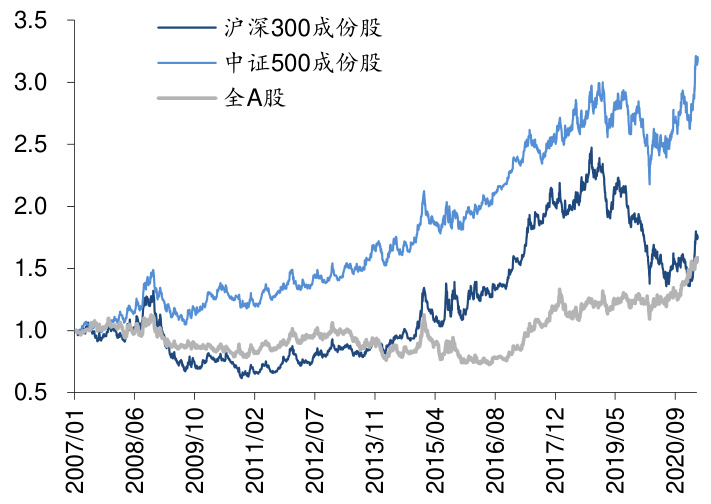

3. A股波动率因子多空组合净值和IC测试图(page 7)

- 12个月波动率因子多空组合净值图显示中证500成分股内的低波动股票成长性显著,高于沪深300和全A股,验证了中证500作为因子挖掘的优质样本区间。

- IC测评表明,12个月期波动率因子RankIC均值最高为5.49%,击败沪深300及全A,证明该因子稳定且有效。

4. 500SNLV 与宽基指数对比图(page 9-10)

- 收盘价序列和逐年收益率对比清晰显示500SNLV在多数年份(特别是2011-2018年)跑赢对标指数,市场表现平稳,特别是2021年表现突出。

- PE和PB水平估值明显低于中证500,且估值历史分位均偏低,说明投资该指数具备较强估值修复空间。

5. 500SNLV与其他低波动指数对比(page 10)

- 收盘价及性能指标对比表明,500SNLV指标各项表现均优于沪深300低波动指数(300SNLV)、中证800低波动指数(800SNLV)和500低贝塔低波动(500LBLV),其年化收益最高,最大回撤较小,夏普比率最好。

6. 500SNLV指数成分市值及行业分布图(page 11)

- 圆饼图显示50-100亿元自由流通市值占41%,市值分布较为均匀,流动性较好,风险分散充分。

- 几乎无单一超大市值股票主导,适合风险控制需求。

7. 500SNLV指数前十大权重股涨跌幅(page 11)

- 6只个股今年涨幅超20%,4只超50%,反映指数成分股质量较高,具备较强成长性及行业代表性。

8. 003318.OF基金业绩表现图(page 13)

- 基金净值走势相对业绩基准和中证500全收益指数显著超额,反映出其紧密跟踪指数和优异复制能力,建立投资者信心。

---

四、估值分析

该报告未详细列出估值模型详情,主要采用PETTM(滚动市盈率)和PBLF(流通市净率)两个传统指标来对比。

- 当前,500SNLV的市盈率和市净率水平均低于中证500和沪深300,指明低波动指数整体被市场低估。

- 估值分位数低,意味着指数成分股估值处于历史较低位置,未来存在估值修复和提升空间,推动指数上涨。

- 结合指数稳定超额收益能力,该估值为定价合理且具备投资吸引力的信号。

报告中强调了长期Alpha效应和低估值双重优势,推断未来表现仍看好。[page::9,10]

---

五、风险因素评估

报告在结尾明确指出:

- 历史表现无法保证未来结果,历史Alpha效应存在失效风险;

- 市场环境、投资者行为等外部因素可能产生波动,导致低波动策略未必在所有市场周期均优异;

- 投资标的流动性风险,尤其对中小市值股票关注度需要持续监控;

- 投资者需警惕基金自身管理运作风险,包括跟踪误差及管理费带来的长期收益影响;

- 报告未详细提供缓释战略,但提醒投资者需谨慎判别,合理分散。

该审慎提示符合研究报告规范,提醒避免“盲目乐观”的投资误区。[page::0,14]

---

六、批判性视角与细微差别

- 因子有效性依赖市场环境,虽然低波动因子历史表现良好,但在极端市场下如2019年出现因子回撤,显示其并非万能,对波动率变化敏感。

- 行业中性假设风险: 报告强调行业中性,但行业波动本身存在系统风险,行业权重不变可能在行业极端变动时承受损失。

- 指数基期选择可能影响表现,指数自基期以来表现优异,但基期选取、成分股调整规则对长期表现有潜在影响,尚未深入探讨。

- 基金管理和跟踪误差: 虽基金业绩优异,但基金费率结构较为复杂,投资成本须纳入考虑。

- 估值提升空间客观存在但不保证,估值修复需要外部环境配合。

- 基金经理及管理团队背景强大,但报告未披露该策略在不同市场环境下的业绩稳定性详情。

---

七、结论性综合

报告系统论证了低波动策略基于行为金融学的投资逻辑,确认12个月波动率因子在中证500成分股中的有效性,并以此构建了500SNLV指数。该指数长期显著跑赢宽基指数,且近期表现持续优异,具备较高的夏普比率和风险调整收益。估值指标处于历史较低区间,为投资者提供了极具吸引力的风险收益平衡点。

全球及国内的Smart Beta尤其是低波动策略产品市场表现出强劲增长趋势,中证500行业中性低波动的标的基金(景顺长城基金003318.OF)亦表现突出,具备显著的超额收益和较低波动率,基金经理团队经验丰富,背靠实力强大的量化研究支持。

图表与数据支持了报告核心立场: 低波动策略是A股市场稳健Alpha的来源,500SNLV指数提供了行业中性且行业内低波动的精选样本,彰显显著的投资价值。

尽管历史数据优异,报告严正提醒投资者注意策略失效风险和市场变数,风险需合理管理。

总体评级倾向于看好低波动策略的长期应用,推荐关注500SNLV相关基金作为优质被动量化投资工具。

---

参考图表示意(部分截图)

- 500SNLV 与主要指数收益表现对比图

- 12个月波动率因子多空组合净值(中证500优势明显)

- 500SNLV与其他低波动指数收益对比

- 500SNLV指数PE_TTM估值趋势

- 003318.OF基金相对业绩表现

---

总结: 本报告以严谨的实证和详实的数据,结合理论和实践,清晰展现了中证500行业中性低波动指数及相关基金的投资逻辑和表现优势,是低波动量化投资的重要参考文献。[page::0-14]