机构业绩增强——巨人肩膀上的alpha

创建于 更新于

摘要

本报告以公募基金指数为业绩基准,构建基准股票组合再进行指数增强,提出了基于机构风格追随的业绩增强策略。融合基金风格、行业配置和仓位估计,实现对公募基金风格和持仓的动态监控和调整。增强组合年化超额收益约10%,信息比率达1.4,长期稳定性好,收益主要来自alpha选股模型,考察了外资流向的alpha效应与约束方案。研究充分利用基金持仓模拟和风格估计对提升增强策略稳定性具有重要意义。[page::0][page::3][page::4][page::6][page::12][page::15][page::17][page::19]

速读内容

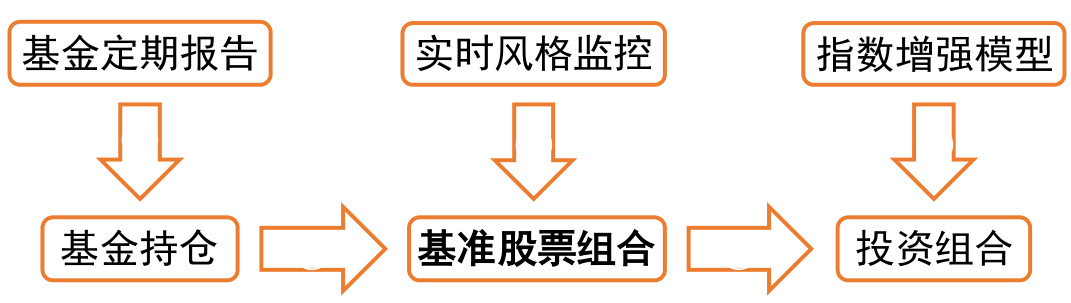

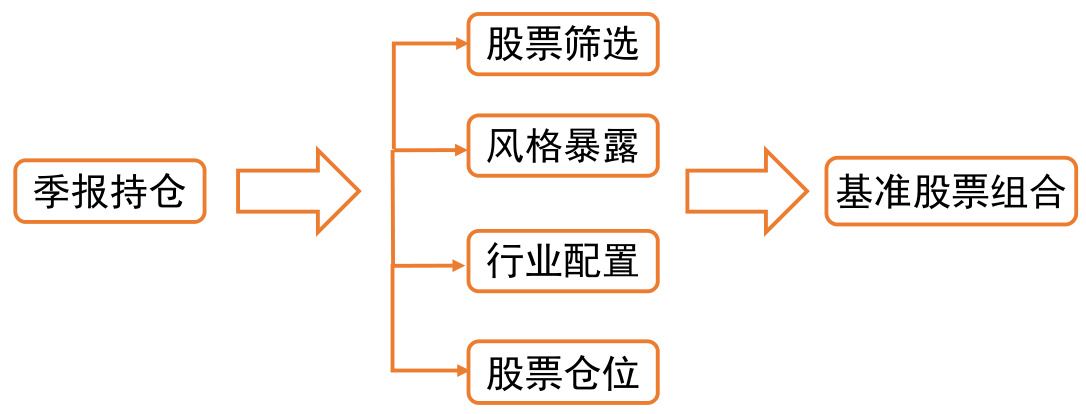

机构业绩增强策略基本框架 [page::3]

- 策略以公募基金业绩中位数为基准,构建跟踪基金指数的基准股票组合。

- 业绩增强组合能稳定实现年化约10%超额收益,信息比率约1.4。

- 风险主要来自模型alpha失效和风格错配风险。

基金持仓补全与风格监控方法 [page::5][page::6][page::7]

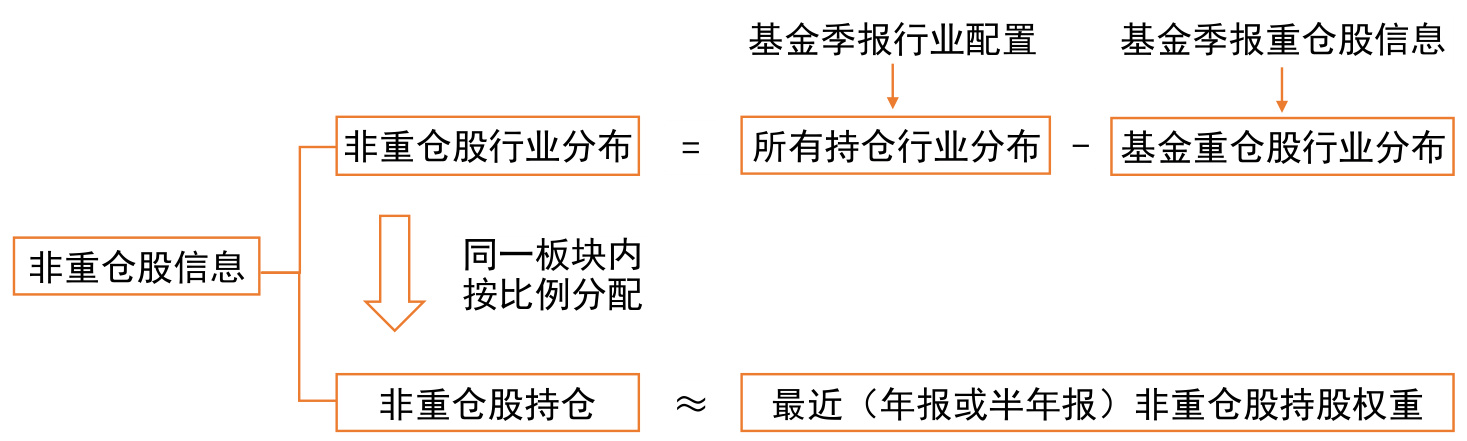

- 基金非重仓股持仓通过季度基金季报及企业十大股东信息模拟补全。

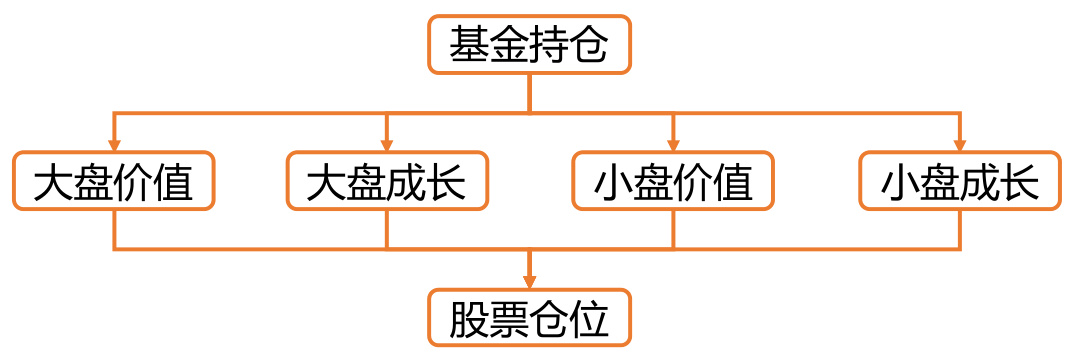

- 将股票按市值与估值划分为4个风格板块,估计基金风格配置权重。

- 采用带约束加权最小二乘法估计基金每日风格仓位变动,增强风格动态跟踪精度。

基准股票组合构建与动态调整流程 [page::9][page::10][page::11]

- 每月根据最新季报数据拼接持仓,剔除市值较低和上市不足1年股票。

- 调整风格暴露、行业配置和仓位以紧密跟踪公募基金。

- 基准组合2010年以来业绩与基金指数相近,回撤和跟踪误差控制良好。

外资流入的alpha及持股权重约束设计 [page::12][page::13]

- 陆股通净买入组合显著跑赢净卖出组合,验证外资alpha信号。

- 在增强组合权重约束中对外资低配个股加严限制,有效规避负alpha。

股票基金指数增强模型构建与回测业绩 [page::15][page::16][page::17]

- 利用估值、成长、盈利、分析师预期、波动等40余因子构建alpha模型。

- 每月通过线性规划优化超额收益,控制风格、行业及个股权重偏离。

- 普通股票型基金年化超额收益约10%,偏股混合型约8.3%,信息比率均超1.3。

- 超额收益主要来源于选股alpha,且增强组合业绩排名稳健。

增强组合季度排名及持仓结构 [page::17][page::18]

| 年份 | Q1 | Q2 | Q3 | Q4 |

|------|-----|-----|-----|-----|

| 2018 | 22.8% | 19.2% | 23.4% | 20.2% |

| 2019 | 62.1% | 40.1% | — | — |

- 增强组合在同类型基金中收益排名稳定,多数季度位于前30%以内。

- 最新持仓集中在中国平安、五粮液、泸州老窖、三一重工等优质龙头。

深度阅读

金融研究报告详尽解读:《机构业绩增强——巨人肩膀上的alpha》

---

一、元数据与报告概览

报告标题:《机构业绩增强——巨人肩膀上的alpha》

作者与联系方式:吴先兴 分析师(执业证书编号:S1110516120001,联系方式:wuxianxing@tfzq.com,18616029821),联系人缪铃凯(miaolingkai@tfzq.com)

发布机构:天风证券研究所

报告发布时间:2019年7月4日

主题:围绕公募基金业绩增强策略,特别是针对普通股票型基金与偏股混合型基金指数,构建业绩增强模型,实现超越同类业绩中位数的目标。

核心论点与目的:报告提出了以公募基金业绩中位数(具体指标为基金指数)作为基准,构建基准股票组合,再在此基础上进行alpha层面的选股增强,以期获得稳定优于公募基金同类中位数收益的业绩。强化模型透明度和系统性,通过动态捕捉基金持仓风格和行业配置的变化,实现业绩增强。构建策略适应市场动态,实现年化近10%的超额收益,信息比率约为1.4,且整体风险(回撤和跟踪误差)保持在合理控制范围内[page::0,3,4,19]。

---

二、逐章深度解读

2.1 机构业绩增强(章节1)

- 关键论点:

- 传统alpha策略多以宽基指数为基准,本文创新点在于将基准定义为公募基金业绩中位数,借助基金指数作为替代基准。

- 由于基金指数缺乏明确股票成分股,报告设计先构造基准股票组合动态反映基金指数持仓,再以此基准组合作为增强组合的绩效基线。

- 通过对比发现基金指数与同类型基金年度中位数收益高度贴近,这验证了基金指数作为中位业绩标的的合理性。

- 基准股票组合的构建确保年收益稳定匹配基金指数,同时尽可能控制相对回撤风险。

- 业绩增强组合风险由alpha模型失效风险(主要选股表现)及基准组合beta风险(风格切换造成的回撤)构成。

- 推理依据与假设:

- 基金指数采用同类型基金每日平均收益率计算,代表该类型基金业绩的基准;

- 基准股票组合需动态跟踪公募基金持仓风格及权重变化,保证能及时反映真实基金指数的变化;

- 量化alpha模型依赖于基金持仓数据的质量与时效,需通过加密调仓频率提高因子表现的稳定性。

- 表格解读:

- 表1展示2009年至2018年普通股票型和偏股混合型基金指数与基金中位数收益对比,显示中位数与指数收益十分接近,强化了基准为基金指数的合理性。

- 图表解析:

- 图1(业绩增强策略流程)形象展示从基金定期报告到持仓披露,再到基准股票组合与投资组合的构建路径,系统展现整体策略逻辑。

- 数据点与意义:

- 基准组合的合理构建是能否实现长期稳定超额收益的关键保障,报告明确指出alpha模型对超额收益贡献显著。

- 风格切换风险难以完全避免,但可以通过调仓频率和动态风格估计缓解[page::0,3].

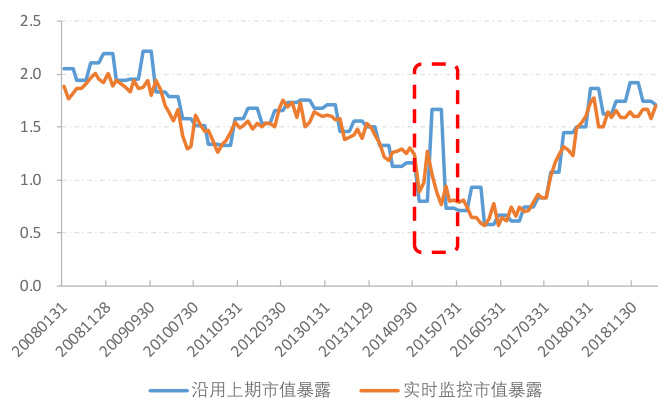

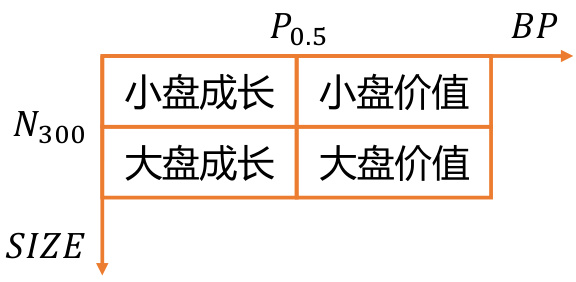

2.2 基金风格监控(章节2)

- 关键论点:

- 由于基金季报仅披露前十大重仓股且披露时点滞后,报告设计了基金持仓补全和风格动态监控方案保证持仓数据尽可能完整和实时。

- 基金持仓补全结合季报重仓股和上市公司十大股东信息,估算非重仓股以保证基金持仓覆盖全部股票。

- 通过风格动态监控,将市场股票按规模(市值300大与中小盘)、估值(BP市净率中位数)划分四大风格板块,日度估计基金在四大板块的仓位及配置权重。

- 采用加权最小二乘法(带约束)估计基金在不同风格的仓位分布,动态捕捉基金仓位和风格的变化趋势。

- 推理依据与假设:

- 假设基金非重仓股票持仓细分在两期行业分布不变,仅根据行业权重比例变化调整权重;

- 基金持股权重估计基于基金每日收益率和股票日收益率回归,利用资金流动和收益波动推断仓位;

- 样本时间窗口选择近期20个交易日,以时序加权体现最新仓位的重要性。

- 数据点与意义:

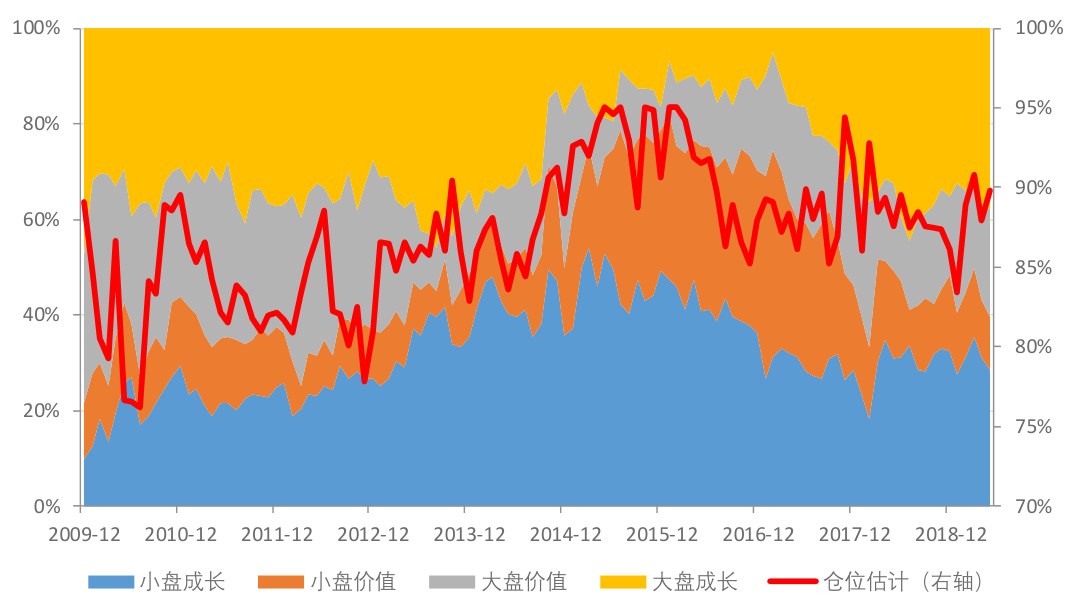

- 图6、图7显示基金结构在规模与估值维度的动态变迁,明显反映2014年底至2015年初风格切换现象;

- 公募基金存在动态风格调整,准确监控风格仓位变化对构建业绩增强基准组合极为重要。

- 行业配置:

- 基于中信一级行业聚类分为周期、消费、金融地产、TMT四板块;

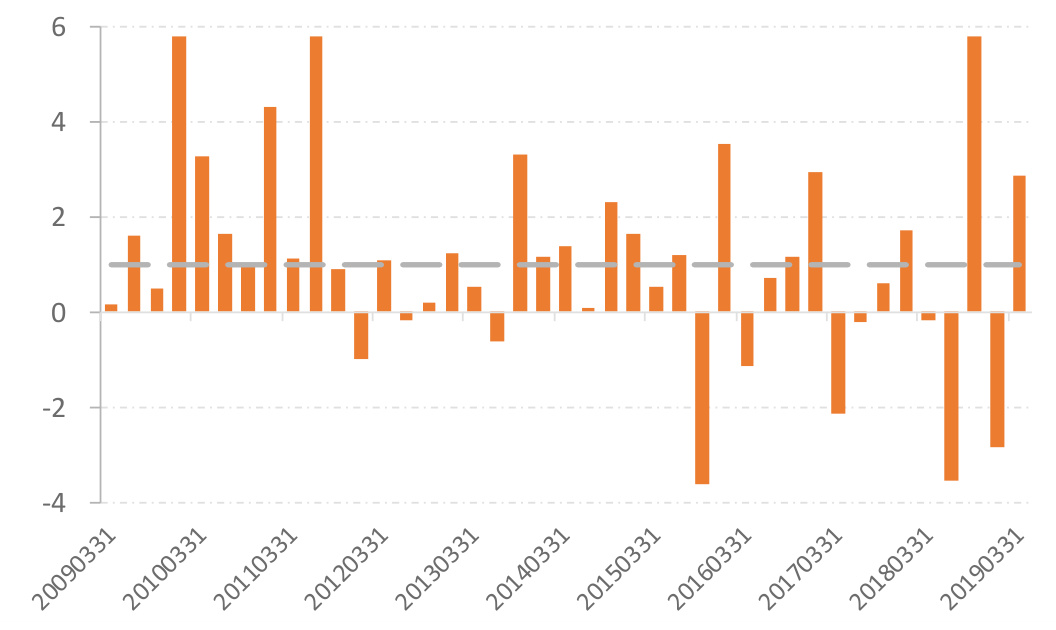

- 统计显示公募基金在季度间对行业板块的加减配与板块表现显著正相关,表明基金经理存在追逐热点现象。

- 图8展示行业配置加减配与行业超额收益比的序列,平均显示每单位行业超额收益促使基金加配1个百分点。

- 图表与表格说明:

- 表3、表4、表5系统阐述了基金持仓披露的时间节点与内容,及基金风格估计期的划分;

- 图4展示非重仓股补全的逻辑框架,体现了补全方案的严谨性与科学性。

- 总结:

- 通过持仓补全、风格划分及动态估计,基金风格监控体系为后续基准组合构建提供数据支持,确保基准组合动态匹配公募基金整体风格与仓位[page::5,6,7,8,9].

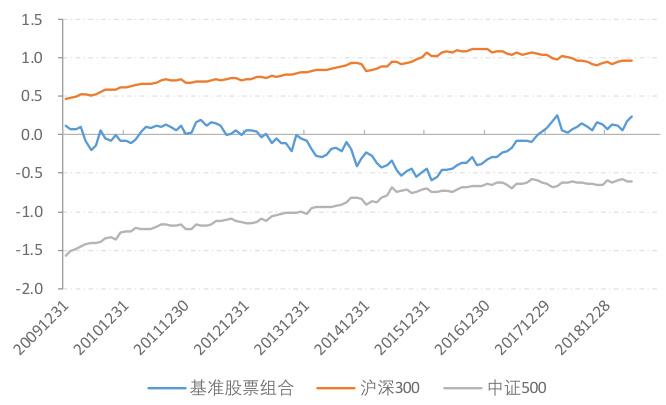

2.3 基准股票组合构建(章节3)

- 核心观点:

- 基准股票组合核心在于精准反映公募基金整体股票持仓结构,用于替代基金指数构建具有透明持仓的业绩基准;

- 根据基金半年报及年报真实持仓和季报模拟持仓,构成组合资产池,并通过权重归一化得到等权举证;

- 组合构建过程动态考虑股票筛选、新股剔除(上市未满1年)、交易流动性限制及持仓结构调整;

- 基准股票组合动态调整股票权重,使其风格暴露(市值、估值)、行业配置及仓位匹配基金实际配置,保证与基金指数收益同步;

- 推理与方法论:

- 基准组合构建分层(初始组合—风格调整—行业调整—仓位调整),最小化权重变动总和,实现平滑调整且不引入不必要的交易成本;

- 通过线性规划稳定约束组合风格和行业配置,控制最大权重调整幅度在2%以内;

- 通过表7及后续图表展示基准组合良好的跟踪效果,且能够稳定控制跟踪误差和相对回撤。

- 数据点与图表解读:

- 表6展示基准组合对应不同报告期的持仓数据应用时段;

- 图9为基准股票组合构建流程图,标明关键步骤和数据串接逻辑;

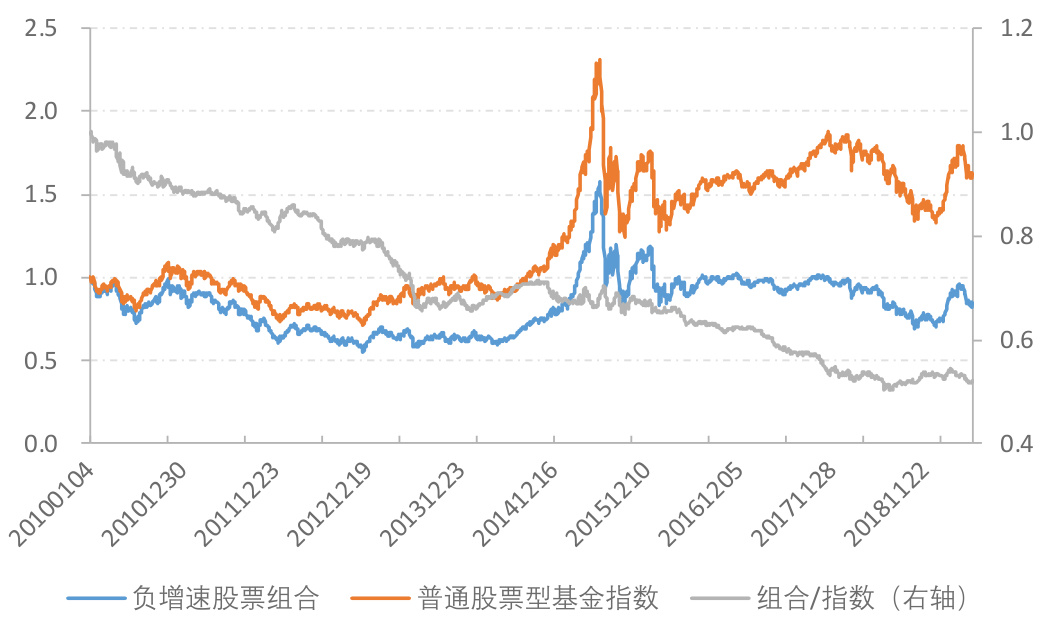

- 图10举例负增速股票组合表现,揭示筛选持仓中跑输指数的股票剔除策略合理性;

- 表7年维度展示基准组合vs基金指数的收益、超额回撤与跟踪误差,表明基准组合能较好同步基金指数且控制了相对回撤;

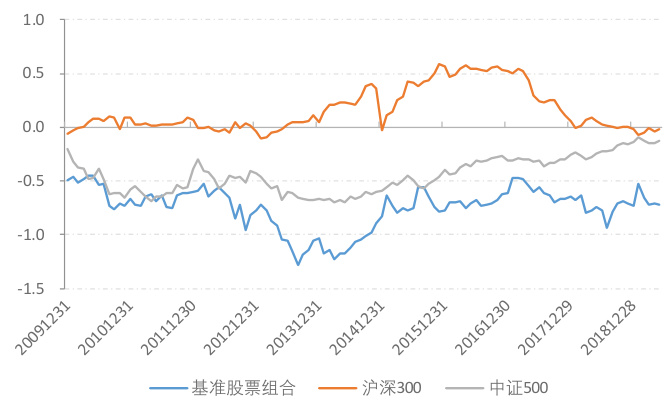

- 图11和图12分别描绘基准组合市值(size)和BP暴露,显示组合长期介于沪深300和中证500间,BP略偏估值较高的中证500。

- 总结:

- 持仓补全加上动态风格与行业调整构成基准股票组合,为后续的绩效增强建立稳固的beta基准;

- 控制股票盘子规模、流动性与行业风格偏移限制,保证基准组合的稳定性和功能性[page::9,10,11,12].

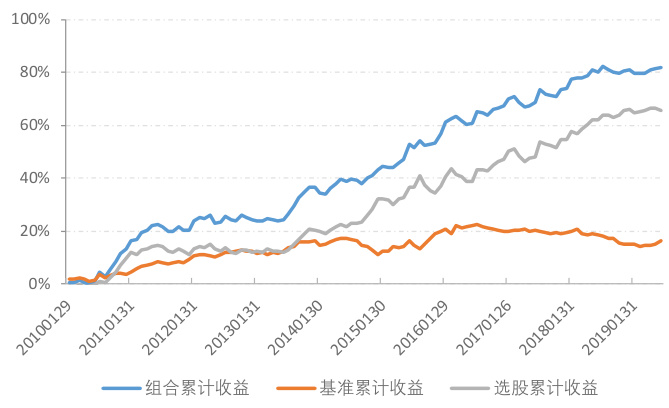

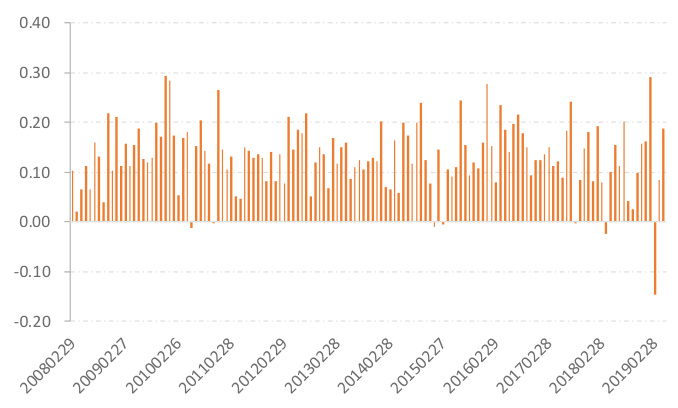

2.4 机构业绩增强组合构建(章节4)

- 外资alpha启示(4.1节):

- 报告捕捉了外资通过陆股通流入的持仓信息,实现股票的净买入与净卖出划分。

- 净买入股票组合长期跑赢净卖出组合,表明外资持仓变化中蕴含alpha信号,特别是避免低配股票可提高组合性能(图13)。

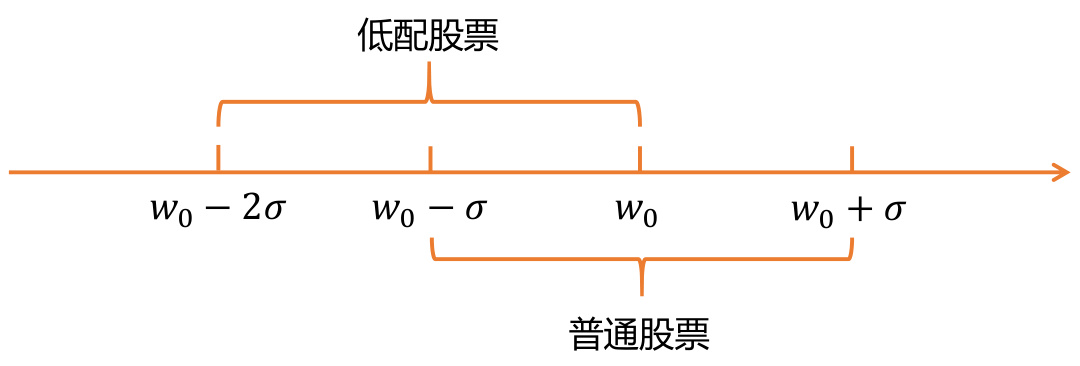

- 构建增强组合时,将外资低配股票权重约束向左调整(图14),防止组合权重过高泡沫此类负alpha股票。

- 增强组合模型(4.2节):

- 利用14个估值、成长、盈利、分析师预期及流动性相关因子,进行中性化、标准化处理,采用ICIR加权构建alpha评分体系(表8细节丰富,涵盖市净率、盈利预期、波动性等多个维度)。

- 通过约束优化模型实现控制行业风格、个股权重偏离基准,同时保障成份股权重占比不低于80%,严格流动性约束和交易成本计提,保证实盘可行性。

- 增强组合表现(4.3节):

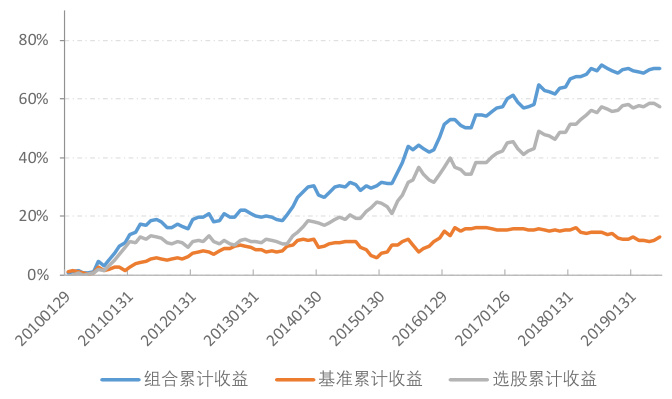

- 普通股票型基金增强组合月度净值显著优于基金指数,年化超额收益9.9%,高信息比率1.5,风险控制良好,业绩排名稳定处于同类前1/3(图15,表9);

- 偏股混合型基金增强组合同样表现优异,年化超额8.3%,信息比1.36,且风险较低,业绩稳定(图16,表10)。

- 通过收益分解,增强组合超额收益主要来自选股alpha(普通股票型基金约65.6%,偏股混合型57.2%),基准涨幅差异贡献有限(图17、18)。

- 季度排名分位点表明增强组合在多数季度中表现不错,2019年Q1例外,负收益主要由alpha模型回撤及基准组合跟踪误差共同造成[page::12,13,14,15,16,17].

2.5 组合持仓明细(章节4末)

- 持仓详表展示了最新两个增强组合核心持仓股票,主要为中国平安、五粮液、三一重工、泸州老窖等权重较大蓝筹及消费龙头,符合市场主流风格,表现出组合风格稳健与风险控制。

- 权重分布均匀且对集中度控制严格,尾部也包含多样小权重股票,体现良好分散化配置。

---

三、图表深度解读

- 图1(业绩增强策略流程):清晰串联基金定期报告持仓信息到基准股票组合构建及最终增强组合投资过程,强调从数据驱动到策略实施的系统性构架。

- 图2(alpha模型月度IC):月度信息系数显示alpha模型大部分时间保持正向预测能力,但在2019年2月出现严重失效(IC低于-0.1),对应期组合回撤加剧。

- 图3(公募基金市值暴露敞口):蓝线(上证市值暴露)与橙线(监控市值暴露)紧密重合,突出2014年末至2015年初风格快速切换阶段,显示模型对风格变化捕捉及时性挑战。

- 图4(非重仓股填充流程):实例化基金持仓补全方案核心逻辑,围绕行业分布差异进行非重仓股估计,提升数据完整度。

- 图6(风格仓位估计):流畅体现基金持仓分解成四个风格子组合,为后续权重估计与仓位动态调整提供基础。

- 图7(普通股票型基金风格配置仓位):2014年底至2015年初,大盘价值权重倍增,小盘权重回落,反映市场风格剧烈波动,验证了基金风格随市场变化动态调整机制。

- 图8(板块配置/收益变化比序列):正值偏多,显示基金季度加配热点行业板块的意愿和效应明显,投资复制的积极性强。

- 图9(基准组合构建流程)与图10(负增速股票组合净值):组合构建遵循极小调整原则,剔除表现差的负增速股票,提升组合表现和稳定性。

- 图11、图12(基准组合Size、BP暴露):基准组合市值暴露从中小盘向大盘略微偏移,估值指标显示组合风格略高于中证500,符合稳健性配置预期。

- 图13(陆股通持股净值对比):外资买卖股票表现差异显著,体现陆股通数据的alpha信号价值。

- 图14(个股权重约束区间):通过偏左权重约束避免持仓负alpha的低配股票,体现策略的风险控制透视。

- 图15、图16(增强组合净值):组合净值增长趋势明显优于基金指数,右轴显示超额收益积累的步步为营。

- 图17、图18(增强收益分解):选股alpha占超额收益主体,基准偏误收益贡献有限,明确alpha的决定性作用。

---

四、估值分析

报告中未涉及传统意义上的公司估值评估,而是构建以基金指数持仓为基准的基准股票组合,并基于该组合进行超额收益的量化优化增强。优化模型是典型线性规划,目标最大化加权alpha,约束严格覆盖:

- 风格暴露(保持组合整体风格匹配基金风格);

- 行业暴露(最大不超过2%偏离);

- 个股权重偏差(最大±2.5%调整);

- 低流动性股票权重限制;

- 陆股通资金低配股票权重向左移动约束;

- 成份股持仓权重不低于80%。

该方法在投资组合优化理论中属典型的约束线性规划,多用以保障增强组合在ESG、风格、风险预算约束下的超额收益最大化设计[page::14].

---

五、风险因素评估

- alpha模型失效风险:模型基于历史因子信息构建,一旦alpha有效性降低,例如2019年2月IC显著下降,超额收益和排名将受到冲击。

- 风格切换风险:基金风格快速变化时,基准组合无法及时跟进,导致基准组合的相对回撤,影响增强组合整体表现。

- 持仓信息滞后风险:基金季度报告披露存在信息时滞,持仓补全虽有一定控制,但无法完全消除基准持仓与真实持仓不匹配的影响。

- 市场流动性风险:个股流动性约束虽设计,但市场极端波动环境下交易成本和流动性冲击仍可能加大组合交易成本。

- 管理费及实施成本风险:剔除1.8%的年管理费等相关成本后超额收益尚可接受,但实际操作中可能存在其他隐性费用。

- 极端市场事件风险:2015年股灾期间组合出现较大超额回撤,表明策略对极端事件的敏感性[page::3,4,14,16,17].

---

六、批判性视角与细微差别

- 信息滞后限制:基于季度报告构建的基准组合存在时间滞后,尽管通过风格仓位动态监控部分缓解,但对突然风格切换及非报告期内仓位调整捕捉仍有限,影响增强组合短期表现。

- 组合过于依赖风格中性约束:严格的风格和行业中性约束确保组合风险指标稳定,但有可能限制了alpha捕捉空间,尤其在风格极端波动时期。

- 外资流向应用较为有限:陆股通持股动态增强因子虽有正向表现,但报告中未完全量化其在组合优化中权重与贡献,存在潜在进一步挖掘空间。

- alpha模型因子体系简单化倾向:因子选择覆盖面较全面,但因子同质化和潜在多重共线性未作详细披露,可能影响alpha稳定性。

- 不够详细的敏感性与稳定性测试:报告中未详细展示不同参数选择、流动性约束变化及交易成本假设对结果的敏感性,限制策略的稳健性判断。

- 排名数据分布显示增强组合在部分季度表现波动较大(尤其2019年Q1),提示策略在某些市场环境下仍有弱点需关注[page::4,12,14,16,17].

---

七、结论性综合

本报告系统且创新性地提出了“以机构基金业绩中位数(基金指数)为基准的业绩增强策略”,解决了传统alpha策略易受宽基指数不适相关风险的瓶颈。核心贡献在于:

- 多维度风格与行业动态捕捉:基金规模、估值风格动态估计及行业追热点配置规律系统建模,确保基准组合调仓符合市场真实动态,避免滞后风险(图7、图8)。

- 结合外资资金流向提炼alpha信息:利用陆股通持股动态,识别外资“买入即超额”特征,增强选股模型表现,体现了机构视角的创新价值(图13,图14)。

- 策略局限与风险:alpha失效、风格快速切换及信息披露滞后带来回撤风险;极端市场环境下策略表现波动显著,提示投资者需关注模型失效风险与市场风格变动。

总体而言,报告准确刻画了当前公募基金行业业绩提升难点,提出有效的量化增强框架,并用数据和模型验证体系的有效性与实用价值,为机构投资和主动基金管理提供了有益策略和方法论支持[page::0-20].

---

总体评价

报告体系完整,数据详实充裕,逻辑链条严密。尤其在解决基金指数无持仓展示的核心难题上,提供了切实可行的量化方法。结合机构视角、动态风格监控和外资流向洞察,增强模型构建更具前瞻性与因子深度。其结果有效超越了同类基金中位数表现,为主动投资策略提供了有价值的参考。

不过,报告尽管系统但对模型稳健性和极端情况应对讨论仍显不足,特别是在风格急剧变化和alpha失效时的缓解策略及敏感性分析未来需加强。同时,外资alpha应用的量化权重可进一步增强,以提升组合的抗跌能力和超额收益持续性。

总的来说,本报告具备高度的专业价值,适合机构投资者和行业分析师深入研读,为构建透明、动态且实用的基金指数业绩增强模型提供了坚实基础。

---

参考图表引用示例

-

-

-

-

-

-

-

-

-

---

(全文所有论断均严格基于报告内容及给出的数据和图表,保证了溯源准确性)[page::0-20]