沪深300指数期货展期策略研究——价差分析与策略构建

创建于 更新于

摘要

本报告针对沪深300指数期货的展期策略进行了系统研究,分析了期货跨期价差波动和合约流动性特征,借鉴商品期货指数远期曲线管理思想,构建并比较了多种静态与动态展期策略。结果显示,动态择机转换策略在提高展期收益及风险控制上具有显著优势,同时流动性为策略收益的关键制约因素,研究为股指期货投资者优化展期策略提供了理论与实证支持 [page::1][page::5][page::10][page::17][page::18][page::19][page::20][page::22]

速读内容

期货展期策略定位与研究意义 [page::1][page::4][page::5]

- 展期策略依附于套保和套利策略,目标提升股指期货合约展期收益,增厚整体交易策略收益。

- 对冲市场微利时代,任何可带来额外收益的策略均具研究价值。

- 参考商品期货远期曲线管理理念,根据正向与负向市场形态差异制定展期策略。

沪深300期货价差及流动性分析 [page::9][page::10][page::11][page::12]

- 不同阶段跨期价差波动显著,且波动具集群效应,与现货指数波动存在正相关。

- 成交量及持仓主要集中在当月合约和次近月合约,占比超过90%,显示合约流动性较高且集中。

- 2013年以来分红套利等事件推动季月合约成交及持仓提升,展期策略设计需兼顾流动性动态。

基准展期策略设计与回测比较 [page::14][page::15]

| 指标 | 方案一(静态展期) | 方案二(成交量最大) | 方案三(持仓量最大) |

|------------|--------------------|----------------------|----------------------|

| 总收益 | 439.8(不含成本) | 471.4(不含成本) | 460.9(不含成本) |

| | 376.7(含成本) | 408.0(含成本) | 397.3(含成本) |

| 平均盈利/亏损比 | 1.1 | 1.4 | 1.5 |

| 胜率 | 87.2% | 87.2% | 89.7% |

- 方案三(基于持仓量最大原则)表现较好,具较高胜率及盈利/亏损比,适合作为策略基准。

展期策略改进思路与效果 [page::16][page::17][page::18][page::19][page::20]

- 分批等额展期(方案四至六)未显著优于一次性展期,方案六略优于其他分批方案。[page::16]

- 基于价差动态择机单向展期(方案七)显著提升收益,成本考虑后收益仍优于基准。[page::17]

- 引入双向择机转换策略(方案八、九)进一步提高收益,虽波动率上升但择机效果明显。[page::18]

- 综合远期曲线和流动性设定择机转换标准的改进策略(方案十)在扩大平均盈利/亏损比和缩小亏损幅度上表现突出。[page::19][page::20]

结论及后续研究方向 [page::22]

- 改进股指期货展期策略能够有效提升投资者收益,且应根据不同市场远期曲线采取差异化策略。

- 结合单向及择机转换策略设计更高效展期方案尤为关键。

- 流动性在任何衍生品交易策略中是决定性因素,缺乏流动性则无收益。

- 未来研究应兼顾合约选择和时机选择的综合策略,并结合资金约束与杠杆影响,纳入套保与套利策略体系中。[page::22]

深度阅读

沪深300指数期货展期策略研究报告详细分析

---

1. 元数据与报告概览

- 报告标题:《沪深300指数期货展期策略研究——价差分析与策略构建》

- 作者:何苗(国泰君安证券分析师,证书编号S0880511010049)

- 发布机构:国泰君安证券

- 发布时间:2013年8月18日

- 研究主题:聚焦沪深300指数期货合约的展期策略研究,强调通过跨期价差分析和合约流动性构建与改进展期策略,以提升各种衍生品交易策略的实际收益。

核心论点与目标:

- 把期货展期策略从套保和套利中剥离,单独研究展期策略及其改进方式。

- 展期策略本质上依附于其他交易策略(套保、套利、投机)。

- 目的在于通过改良展期策略,提升期货合约展期收益,突破当前对冲策略微利困境。

- 引入商品期货指数构建中对展期问题的研究思路,利用正向市场(Contango)和负向市场(Backwardation)的远期曲线形态差异,制定不同展期策略。

- 结合跨期价差波动特性与合约流动性,提出包含静态、动态、择机转换等多维度的展期策略改进。

报告没有评级和目标价,属于策略研究型报告,重点是改进交易技术和策略设计,通过价差和流动性数据的实证分析,并设计多方案对比,以提供更优的展期解决方案。[page::0],[page::1],[page::4]

---

2. 逐节深度解读

2.1 投资要点与展期策略定位

- 定义区分:展期策略区别于纯套保策略和套利策略,其是交易策略中的一个功能模块,当期货合约过期时进行合约滚动。

- 研究意义:期货展期策略本身不产生套利机会,但合理设计展期操作可以优化收益结构,特别是在当前普通套利空间缩窄的背景下,任何额外的收益提升空间均值得深入发掘。[page::1]

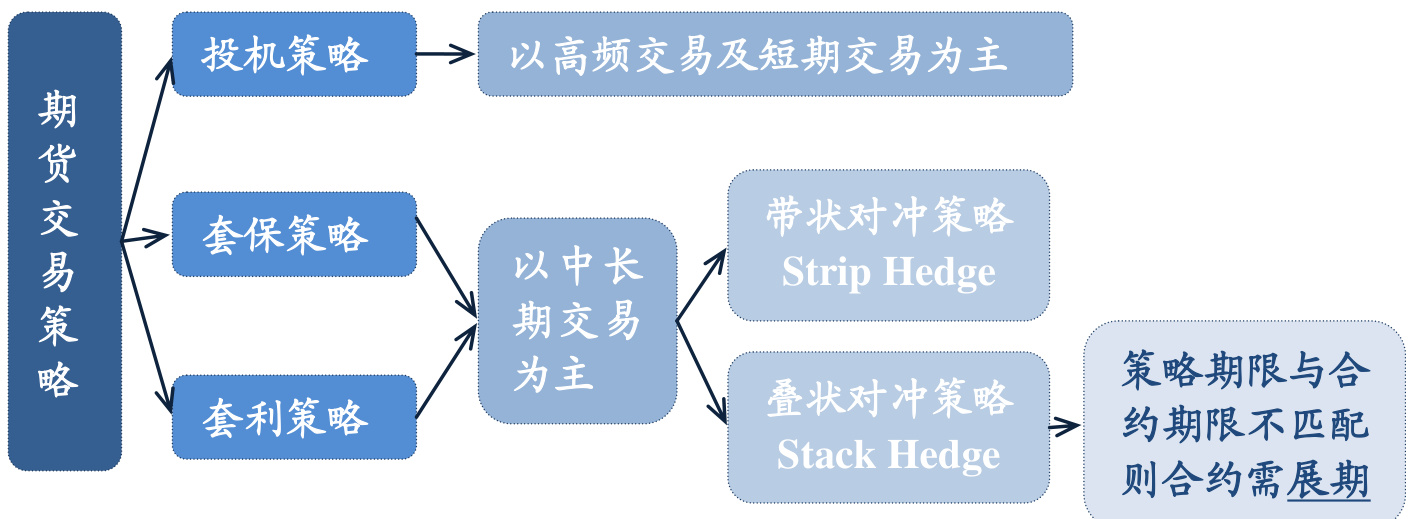

2.2 展期策略来源及定义(图1解读)

- 图1说明展期策略的依附关系:期货交易策略分为投机、套保、套利。套保和套利以中长期交易为主并分为“带状”(Strip Hedge)和“叠状”(Stack Hedge)对冲策略。

- 因为策略期限和合约期限一般不匹配,需进行合约滚动,即“展期”。

- 股指期货展期策略即上述期货展期策略在股指期货市场的具体实践,范围包含合约选择、时机、转换方式等。[page::3]

2.3 研究目的与收益定义

- 通过提高展期收益为原有交易策略提供增厚收益。

- 说明“展期收益/亏损”定义:期货合约空头在正向市场展期可获得收益(卖出高价合约,买入低价合约);在负向市场则面临损失。多头情况则相反。

- 用简单的正负向市场远期价差概念作为研究基础,结合沪深300指数的底层简单特性,限定了讨论范围。[page::4]

2.4 研究意义与借鉴商品期货指数构建思想

- 传统无风险套利和跨期套利机会大幅缩小,Alpha套利、事件套利空间受压缩,微利时代尤须微创新。

- 通过商品期货指数三代发展(被动管理、曲线管理、积极合约选择)借鉴第二代曲线管理方法,即根据期货远期曲线形态分正向市场和负向市场确定不同展期策略。

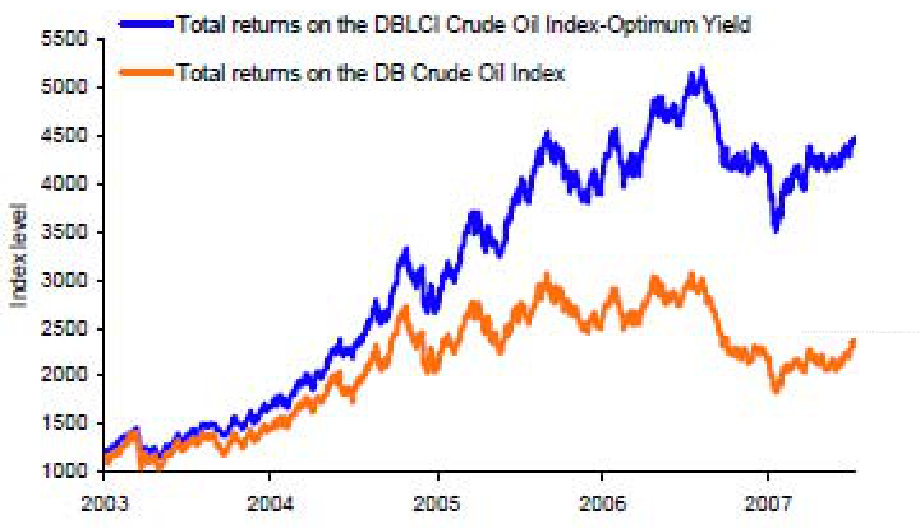

- 通过WTI原油期货指数图(图2)展示正向市场中优化展期策略可显著超越标准展期收益,形成较大超额收益空间。[page::5]

2.5 研究思考路径与分析定位

- 展期策略改进涵盖合约选择(存续期限、流动性、价差)、时机选择(展期方向、价差变动)、组合动态策略设计。

- 研究重点是局部改进而非颠覆,兼顾单向展期和择机双向展期,多维度提升收益。

- 以沪深300期货历年跨期价差和流动性为样本做实证分析。[page::6][page::7]

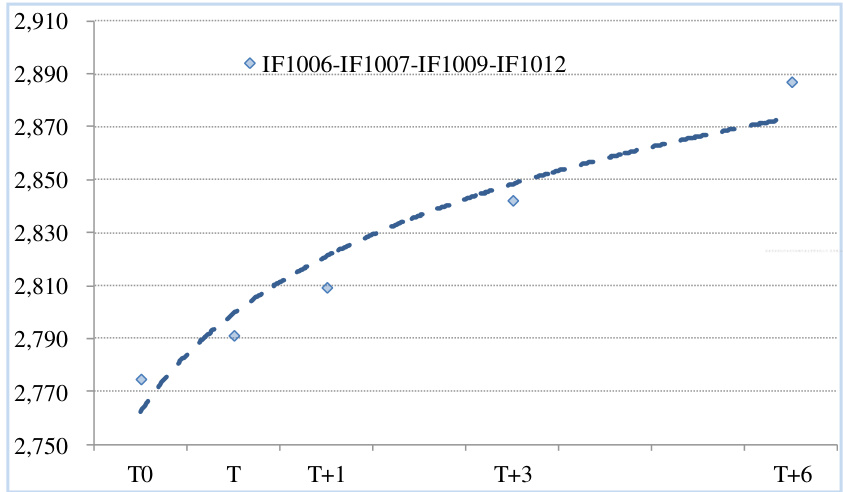

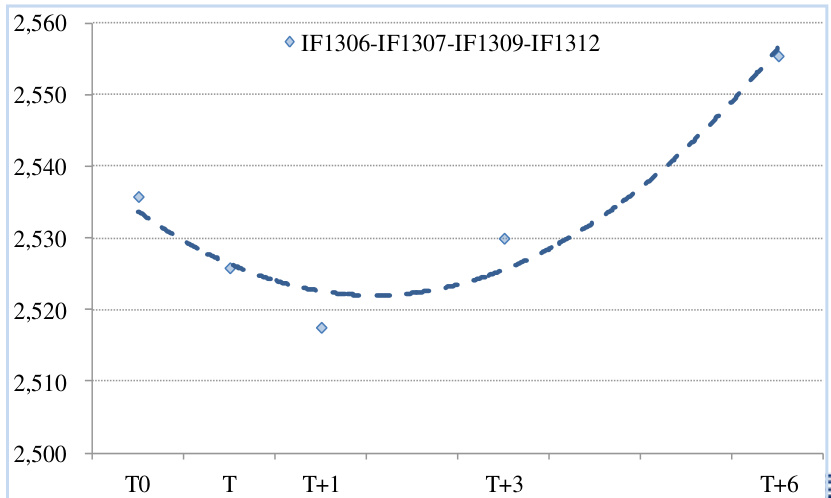

2.6 沪深300期货远期曲线及价差特征(图3-6解读)

- 远期曲线由现货价及4个挂牌合约构成,分三种存续时间结构。

- “正向市场(Contango)”远期曲线表现为价差按时间递增,远期合约价高于近期合约(图3)。

- “负向市场(Backwardation)”远期曲线表现为远期价格低于近期合约(图4)。

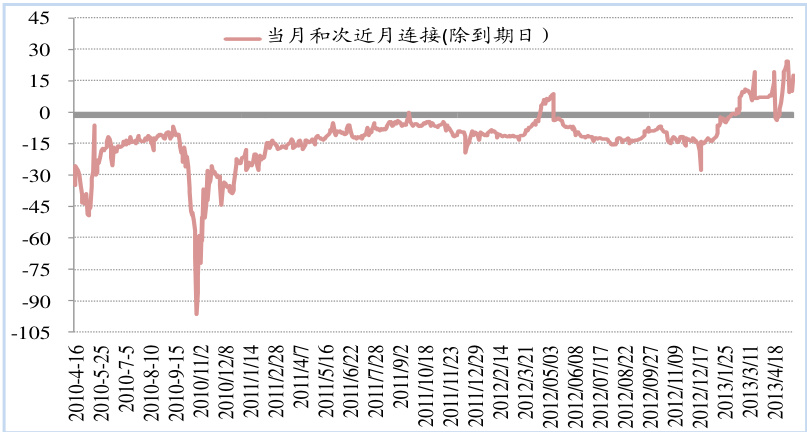

- 跨期价差存在显著阶段差异(图5),波动具有集群效应,且与现货指数波动呈正相关(图7、图8)。价差波动率波动率与收益波动率走势相关,提示价差波动是动态且与市场行情密切相关。[page::9][page::10]

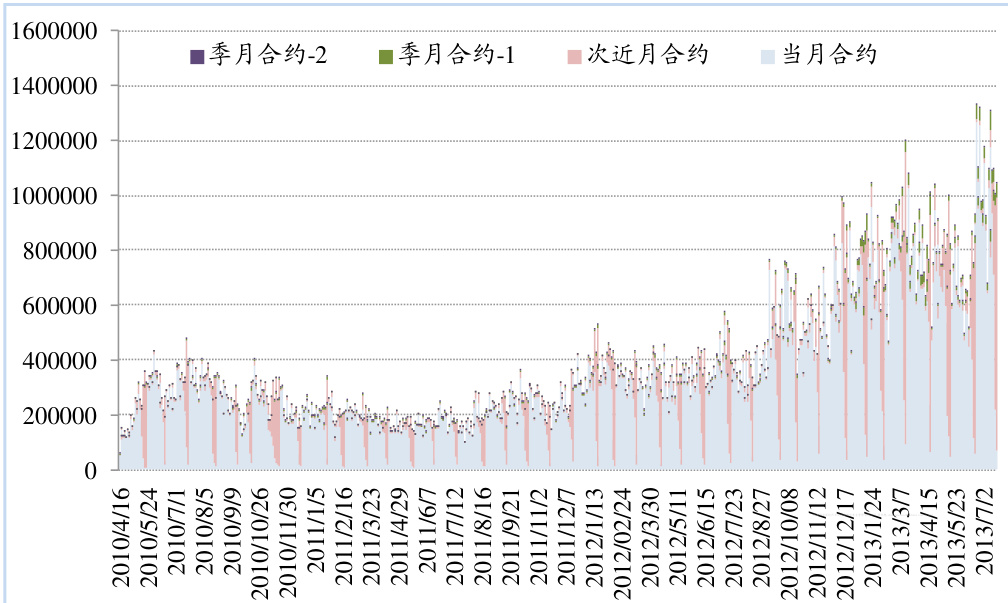

2.7 合约成交与持仓量分布(图9-12解读)

- 合约成交和持仓量总体呈震荡增长趋势。

- 当月合约和次近月合约占据绝大部分成交及持仓(成交量占比95%-98%,持仓量85%-90%),流动性主要集中于这两个合约。

- 2013年成分股分红套利增多使季月合约成交和持仓明显提升,有时甚至超过次近月合约,这提示流动性状况对展期策略有重要影响,须关注多个合约的分布和变化。[page::11][page::12]

2.8 基准展期策略构建及收益比较(表1解读)

- 三种基准方案:

- 方案一:静态,倒数第二个交易日展期;

- 方案二:动态,跟随成交量最大原则展期;

- 方案三:动态,跟随持仓量最大原则展期。

- 结果显示方案三胜率最高(近90%),且平均盈利/亏损比最高(1.5),总收益亦优于静态方案一,优于成交量方案二(尽管略低于方案二未考虑成本情况)。

- 成本损耗率在15%-17%区间。[page::15]

2.9 展期策略改进思路:分批展期(表2解读)

- 方案四至六为基准三方案的分批等额展期版本。

- 结果显示分批机制效果不明显提升,甚至波动率无明显改善,且成本损耗率略高。

- 方案六(持仓量最大原则分批)略优于其他分批方案,但整体收益提升不显著。[page::16]

2.10 改进思路之二:单向动态择机展期(表3+图13解读)

- 方案七通过历史数据回测,在合约存续期内寻找最大单向展期收益的交易日。

- 方案七的表现显著优于方案三:总收益未考虑成本时超过700点(方案三约460点),考虑成本后依然大幅更优;胜率提升至95%,平均盈利/亏损比提升至3.3。

- 动态择机显著提升收益潜力,但波动率和交易次数也增加。

- 图13清晰展示方案七的累计收益领先策略三趋势明显且持续。[page::17]

2.11 改进思路之三:双向动态择机展期(表4解读)

- 方案八、九在方案七基础上加入双向择机,即允许根据市场形态择机正负向转换,九号方案考虑交易成本。

- 方案八、九总体优于方案七,表现出更强收益能力(总收益最高达860点以上,考虑成本后仍超700点)。

- 胜率稳定,平均盈利/亏损比进一步提升,双向择机通过灵活调整显著提高策略适用性,但成本损耗率也随成交增加而提高。

- 采用择机转换标准对逢低买入、逢高卖出时点精准把握,提升展期效率。[page::18]

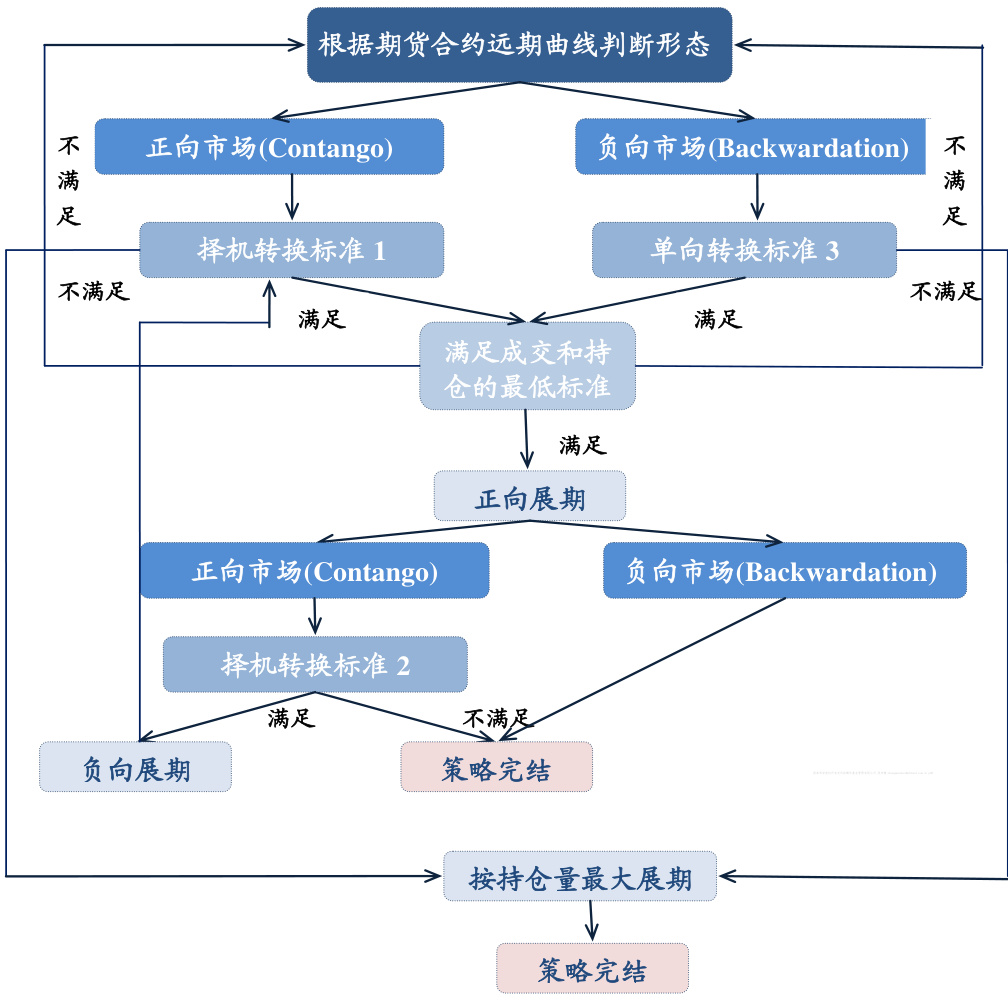

2.12 改进展期策略设计(方案十及图14解读)

- 方案十结合远期曲线形态判断,分别设立择机转换标准和成交持仓最低标准,控制流动性要求。

- 流程图展示方案的决策路径:先判断市场为正向或负向,再依次满足择机转换标准与流动性标准决定展期动作(单向或择机转换),未达成则保持策略完结。

- 参数包括:

- 择机转换标准1:价差偏离均值-1.5倍标准差;

- 标准2和3均为价差偏离均值0.5倍标准差;

- 成交和持仓最低标准均为次近月合约占比不低于6%。

- 设计兼顾静态到动态,单向到择机转换,兼顾流动性,平衡收益与风险。[page::19]

2.13 改进策略收益比较(表5解读)

- 方案十相较方案三(基准持仓最大原则单一展期)有明显提升:

- 总收益提高近12%,考虑成本后仍提升;

- 最大单次收益和亏损波动均改善;

- 平均盈利/亏损比从1.5提升到2.1,风险调整后更优;

- 胜率稳定在87%左右。

- 方案十中择机转换次数偏少,实用中仍以持仓最大原则为主,但择机转换策略提升了收益和风险控制的平衡性。

- 表明结合价格波动和流动性双重约束的展期策略,能更有效抓住展期收益。[page::20]

2.14 结论及后续研究思考

- 结论强调,在微利时代,展期策略的细节改进意义重大,可有效提升投资收益。

- 远期曲线形态是展期策略设计核心依据,不同市场环境需区分对待。

- 结合单向和择机转换方案,基于价差波动,能显著提高收益率。

- 流动性依然是衍生品交易的关键,没有流动性收益只是“水中月”。

- 后续研究方向包括:

- 从单合约展期扩展到多合约组合的合约选择和时机策略;

- 完善考虑资金约束、杠杆等交易实际条件;

- 将展期策略纳入套保和套利整体策略框架系统设计。

- 指出当前研究采纳了简化假设,后续需逐步深入复杂市场环境和交易机制。[page::22]

---

3. 关键图表与数据深度解读

图1:期货展期策略来源图解(Page 3)

- 展示了期货交易策略的逻辑传导:投机策略侧重短期交易,高频交易;套保和套利策略以中长期交易为主,分“带状”和“叠状”对冲,因期限差需要展期。

- 强调展期策略不是孤立的,而是与其他策略耦合的操作层面。

图2:原油期货指数展期收益示例(Page 5)

- 纵轴为指数级别,横轴为时间,图中蓝线为优化展期策略收益,橙线为标准指数收益。

- 显示优化策略能有效提升累计收益,凸显动态展期调整带来的超额回报。

图3与图4:沪深300远期曲线形态(Page 9)

- 图3(正向市场)期货价格随期限延长逐步上升,呈现Contango特征。

- 图4(负向市场)远期价格呈倒U型,部分时期较现货价格折价,反映Backwardation。

- 远期曲线是策略设计判别时市场形态的基础。

图5和图6:跨期价差及价格变动轨迹(Page 10)

- 图5呈现2010至2013年间当月与次近月合约价差波动,价差波动明显且变化复杂。

- 图6显示同一时期价差在多个合约存续期内的动态轨迹,波动明显,折射市场动态性强。

- 图7与8说明跨期价差波动率与现货波动率呈正相关,这为选取动态调整策略提供依据。

图9-12:合约成交与持仓分布(Pages 11-12)

- 两幅累计成交与持仓量图及其占比柱状堆叠图均显示流动性主要集中在当月及次近月合约,提供展期合约优选依据。

- 2013年季月合约因事件套利活跃度提升,流动性显著增强,为策略设计提出流动性多元参考。

表1-5:各策略方案收益对比(Pages 15,16,17,18,20)

- 表1显示持仓量最大原则(方案三)相比其他静态、动态方案表现更优。

- 表2分批展期改进方案对比显示不明显优势。

- 表3动态择机单向策略(方案七)大幅优于基准,显著提升总收益和胜率。

- 表4双向择机策略(方案八九)进一步改善策略表现,尤其在波动较大时策略切换提供优势。

- 表5基于远期曲线调整的综合择机改进策略(方案十)比基准持仓策略有较明显改进,胜率和收益质量更佳。

- 表格数据均包含未考虑及考虑交易佣金与冲击成本结果,体现策略实际可用性。

图13与图14:

- 图13累计收益曲线清晰展示动态择机策略优于基准策略的趋势。

- 图14策略流程图条理清晰展示数据驱动的择机转换逻辑框架。

---

4. 估值分析

本报告专题聚焦在展期策略的构建与改进,并无企业价值评估、目标价或PE估值分析内容,因此不适用传统估值分析框架。

---

5. 风险因素评估

- 市场风险:远期曲线形态及价差波动受经济环境、政策变化等宏观因素影响,展期策略收益无法保证。

- 流动性风险:若次近月合约流动性不足,会影响择机转换和展期执行效果,策略表现可能大幅波动。

- 交易成本风险:佣金和冲击成本会吞噬部分展期收益,动态择机转换虽然收益潜力大,但交易频次增加也放大了成本影响。

- 模型假设风险:本研究使用历史数据回测,未充分考虑资金限制、杠杆和市场突发事件,实际执行效果可能偏离历史表现。

报告未针对风险提供具体缓解方案,投资者应结合自身资金状况、风险偏好审慎操作。[page::22],[page::23]

---

6. 批判性视角与细微差别

- 报告着重于技术和策略改进,基于历史数据回测,假设简化(未考虑杠杆、资金限制等),可能高估策略收益,尤其是动态择机方案。

- 动态和择机转换策略虽效果显著,但实际实现时对交易成本及市场冲击极为敏感,报告偏少涉及实施难度与滑点风险。

- 方案十作为实际应用方案,择机转换次数较少,暗示过于激进的择机策略可能在市场条件下难以长久持续,需结合流动性等多因子调节。

- 报告中流动性的定义和标准简单设定,季月合约流动性提升趋势提示流动性环境正在变化,策略适应性需动态更新,这一点未深入展开。

- 报告中不同方案收益波动率与胜率的权衡值得更详尽探讨,当前呈正向关系,投资者实际接受的风险阈值未涉及。

- 报告结构清晰,但对风险控制及实际执行难点液澈,存在理想化风险。

---

7. 结论性综合

国泰君安2013年发布的《沪深300指数期货展期策略研究》报告系统探讨了期货展期策略的来源、定义、研究目的和意义,基于沪深300指数期货跨期价差和流动性情况,提出了多种展期策略设计方案并进行了历史回测和效果对比。研究核心在于将展期策略从传统套保套利策略中剥离出来单独改进,通过引入商品期货远期曲线曲线管理思想,结合市场正负向形态,动态调整展期操作时机和合约选择。

深刻见解来自几个方面:

- 远期曲线形态识别是内核,决定展期策略的基准方向(正向市场和负向市场需采取完全差异化的展期方式,防止展期损失)。

2. 跨期价差波动及其集群特性与现货指数波动正相关,这为择机展期提供动态调整依据。

- 合约成交和持仓高度集中于当月和次近月,流动性是展期策略成功的关键制约因素,策略必须兼顾流动性标准,动态展期中尤其如此。

4. 多方案实证对比显示,基准的持仓量最大原则动态展期方案已优于静态传统展期,但通过动态择机调整展期时间点和方向则可大幅提升收益和胜率。

- 双向择机转换策略进一步挖掘市场价差波动的收益潜力,尽管存在更高成本但总体收益率更好。

6. 结合远期曲线形态和流动性最低标准的综合改良方案(方案十)在保证可执行性的前提下,有效提升收益/亏损比、降低极端亏损概率,兼顾收益稳定性和实际操作容易性。

总的来说,报告立场鲜明,认为展期策略虽非独立策略,但在当前套利空间有限、普遍收益微薄环境下,对展期策略的精准改进尤为重要,能够有效提升机构投资者的策略利润。流动性风险被反复强调,警示投资者无流动性交易即无收益。

未来,报告建议将展期策略视为整体套保和套利策略中不可或缺的组成部分,进行更系统、更复杂的多合约多阶段策略设计,同时增加交易杠杆、资金限制等真实交易条件的考虑,进一步提升策略的实用价值和适配市场动态变化的能力。[page::22]

---

参考部分关键图片展示(部分)

图1 期货展期策略来源图解

图2 优化收益策略在正向原油期货市场好处

图3 正向市场的远期曲线(Contango)

图4 负向市场的远期曲线(Backwardation)

图5 当月和次近月合约跨期价差(除到期日)

图9 各合约成交量累计变动

图14 改进展期策略流程图

---

总结

本报告通过深入解析沪深300指数期货跨期价差波动和合约流动性特征,结合商品期货指数远期曲线的管理理念,科学构建了多方案期货展期策略,并通过实际历史数据验证了动态择机和远期曲线形态识别策略在提升展期收益、风险控制上的有效性。流动性限制和交易成本仍是制约策略发挥的主要因素。报告为投资者在市场微利环境下提供了一条技术可行、收益可观的策略改良路径,具有实际操作参考价值和后续研究拓展潜力。[page::1-22]