期权价格的影响因子

创建于 更新于

摘要

本报告系统分析了影响期权价格的五大核心因子,包括标的物价格、行权价、距到期时间、无风险利率及波动率。通过通俗案例和数值示例,结合图表展示了各因子对看涨期权和看跌期权价格的正负相关关系,阐释了期权定价的本质逻辑和市场认知,为投资者理解期权产品价值及风险提供理论与实证依据[page::0][page::3][page::4][page::8][page::12][page::16][page::20]。

速读内容

期权基础与定义 [page::1]

- 期权包含标的物、行权价和行权时间三个要素。

- 举例解释看涨期权和看跌期权的基本特征及含义。

期权价格影响因子概述 [page::0][page::3]

- 影响期权价格的五个主要因素:标的物价格(S)、行权价(K)、距到期时间(T)、无风险利率(r)、波动率(σ)。

- BS模型基于这些影响因子解释期权定价。

影响因子1:标的物价格(S) [page::4][page::6]

- 看涨期权价格随着标的物价格的上升而增加,因行权概率提升。

- 看跌期权价格则随标的物价格上升而下降,因行权概率降低。

- 具体概率和行权收益的数值示例说明价格变动机制。

影响因子2:行权价(K) [page::8][page::10]

- 看涨期权价格随着行权价上升而降低,行权难度增大。

- 看跌期权价格随行权价上升而升高,行权收益增加。

- 通过具体分布概率和收益计算示例深化理解。

影响因子3:距到期时间(T) [page::12][page::14]

- 期权价格随着到期时间延长而增加,因价格波动分布更广,行权可能性增大。

- 看涨和看跌期权均呈正相关关系。

- 数值示例展示不同到期时间下的价格分布及期权价值。

影响因子4:无风险利率(r) [page::16][page::18]

- 无风险利率上涨,买方融资成本下降,看涨期权价格提升。

- 看跌期权价格则下降,因卖方融资便利。

- 圆环流程图说明现金、股票买卖与融资对期权价值的内在影响。

影响因子5:波动率(σ) [page::20][page::22]

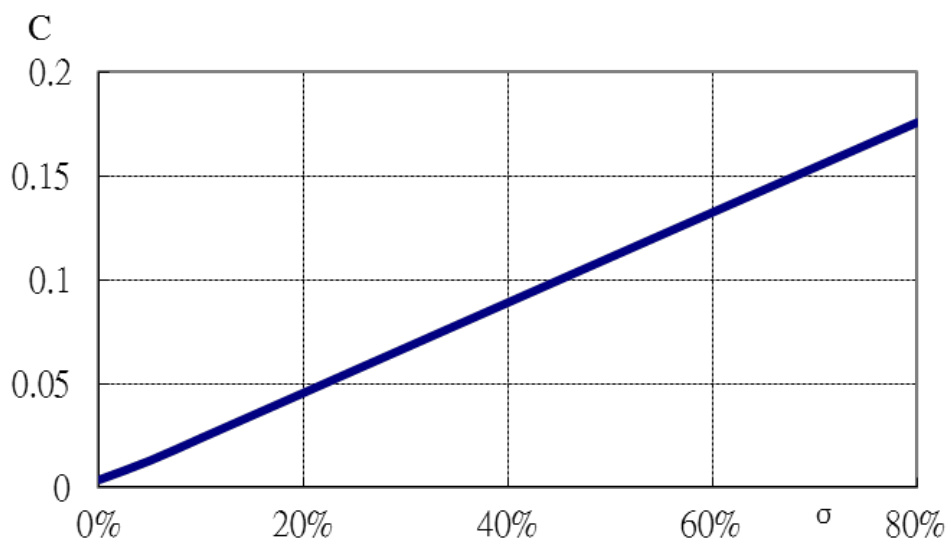

- 波动率越大,价格分布越广,极端行情(大涨或大跌)概率提升。

- 看涨和看跌期权价格均随波动率增加而上升。

- 通过简化价格概率分布具体展示波动率对期权价值的提升作用。

深度阅读

期权价格影响因子研究报告详尽分析

---

1. 元数据与报告概览

- 报告标题:期权价格的影响因子

- 作者:高子剑(东方证券分析师,执业证书编号:S0860511120002)

- 发布机构:东方证券

- 报告发布日期:2014年3月6日

- 主题:系统阐述期权定价的五大关键影响因素及其基本机理,旨在提供对期权价格形成的通俗理解,突出金融工程BS模型基础之外的实用角度。

- 核心论点:期权价格主要受标的物价格(S)、行权价(K)、距到期时间(T)、无风险利率(r)及波动率(σ)五大因素影响,其中对看涨期权和看跌期权的影响存在差异性。报告采用直白的数学和案例方法,结合附图加以说明,力求读者理解期权价格变化微观逻辑。

- 风险提示:强调金融衍生品杠杆特性,风险管控尤为重要[page::0]。

---

2. 报告章节详解

2.1 期权基本概念及定价背景

- 期权的日常实例解释:用实际生活中的订金预付款说明期权权利性质,如购买空调预交10%订金获取未来以约定价购买权,无论市场价格涨跌均体现期权的买方权利与风险。

- 期权三要素定义:标的物、行权价、行权时间。以空调例子,定义清晰。买方付权利金以获得此权利[page::1]。

- 期权类型介绍:认购期权(看涨期权,Call)和认沽期权(看跌期权,Put),以及上海证券交易所2013年推出的个股期权仿真交易规则,合约代码构成示例明了尤其对于普通投资者理解期权产品交易至关重要。

- BS模型展现:1973年Black-Scholes模型列式,包括看涨和看跌期权定价公式及d1、d2计算表达式,列出模型参数符号含义。报告未深究模型数学推导,更多侧重参数影响解释[page::2]。

- 历史角度:1973年BS模型出现之前,市场已通过经验确定期权价格五大影响因子,表格归纳清晰,为后文分析铺垫基础[page::3]。

---

2.2 五大影响因子的详细解析

2.2.1 标的物价格(S)

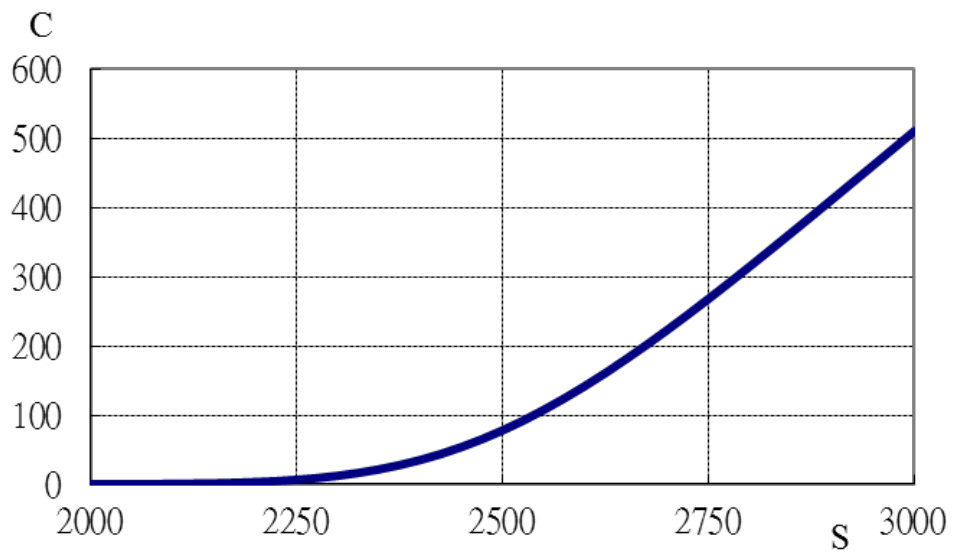

- 对看涨期权:价格与看涨期权呈正相关——标的上涨使得行权概率和盈利潜力提升,看涨期权价值上升。

- 对看跌期权:标的上涨对看跌期权价值降低(负相关)。

- 逻辑案例:沪深300指数2500点和2700点两种价格情景对比,说明价格提升如何通过改变未来价格分布,增加看涨期权行权概率及行权收益,从而推高其价格。看跌期权则相反,价格越高,其行权概率越低,价格随之下降。

- 图形证实:附图显示看涨期权价格随标的价格的非线性上升趋势(图4),看跌期权价格随标的价格递减趋势(图6)[page::4][page::5][page::6][page::7]。

2.2.2 行权价(K)

- 对看涨期权:行权价越高,行权难度越大,行权概率降低,价格呈负相关。

- 对看跌期权:行权价越高,看跌期权价值越大,价格呈正相关。

- 定量讲解:利用上汽集团价格15元,行权价分10-20元不同区间,简化分布表格说明行权收益如何随行权价移动而变化,反映价格敏感性。

- 图示支持:看涨期权价格随行权价提升单调下降(图8),看跌期权价格随行权价提升单调上升(图10)[page::8][page::9][page::10][page::11]。

2.2.3 距到期时间(T)

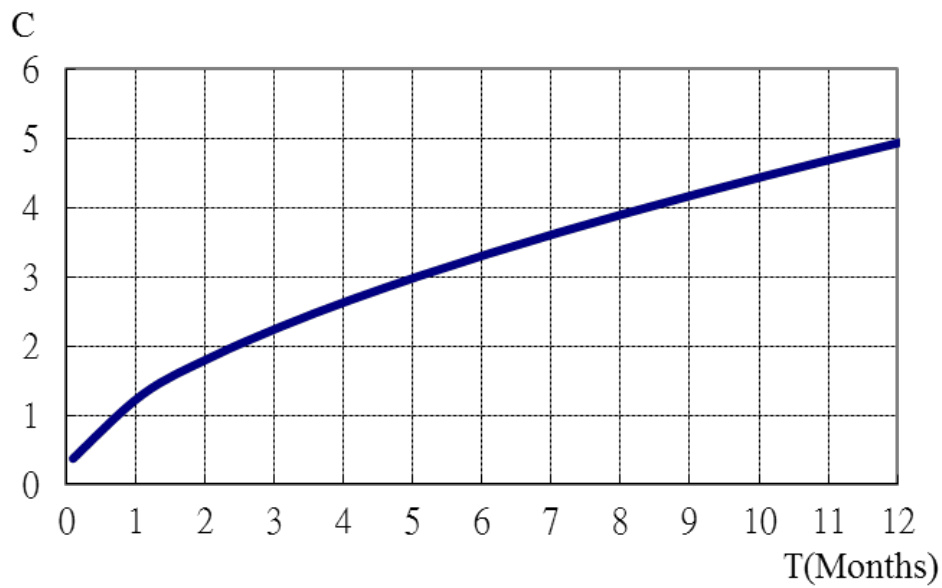

- 对两种期权均为正相关:到期时间越长,未来价格分布区间更广,极端价格概率增大,期权的潜在盈利空间扩大,从而期权价格提高。

- 案例:中国平安股票价格40元,1个月与9个月两期权价格对比展示随时间增加,分布范围加宽带来的行权收益及对应价格提升。

- 附图清楚表现时间与价格的正相关关系(图12,图14)[page::12][page::13][page::14][page::15]。

2.2.4 无风险利率(r)

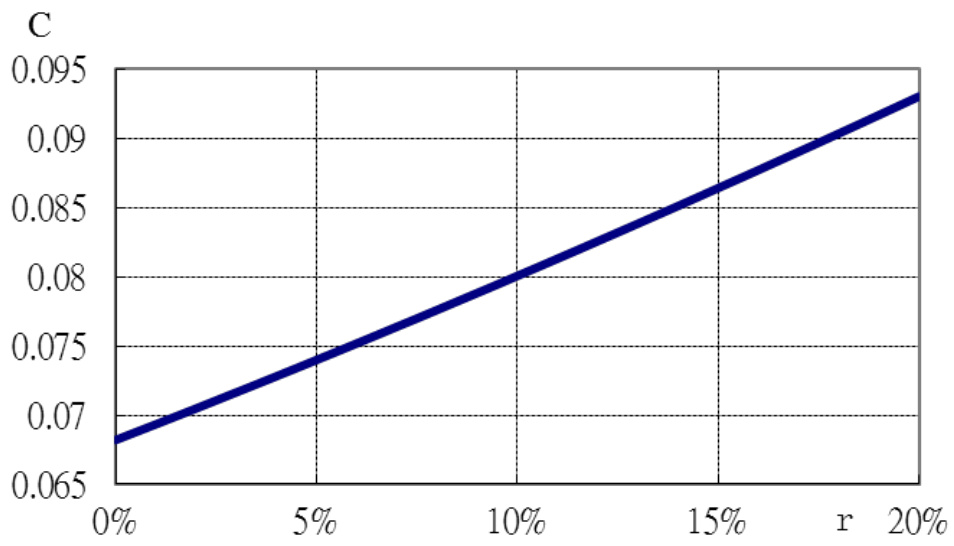

- 看涨期权价格随无风险利率上升而上涨:无风险利率的上升降低了行权价的贴现值,相当于看涨期权买方融资成本降低,更能赚取股票潜在涨幅。期权价格提高反映权益买方支付更多权利金。

- 看跌期权价格则相反下降:利率上升使得卖方融资成本降低,权利金需求减少。

- 图示数据:看涨期权与无风险利率正相关(图16),看跌期权与无风险利率负相关(图18)[page::16][page::17][page::18][page::19]。

2.2.5 波动率(σ)

- 案例:以上证50ETF价格1.6元为例,比较波动率25%与50%下期权价格变化,通过简化价格+概率表格展现涨幅。对应波动率越大,看涨看跌期权价格均大幅提升。

---

3. 图表深度解读

报告共计呈现二十余幅图表和表格,具体归纳如下:

- 表格1(页0)清晰展示了五大影响因子与期权属性间的关系,用于定性总结。

- 价格—期权价格映射图(图4、6、8、10、12、14、16、18、20、22):均简洁表现单一因子变化下期权价波动,形象说明正向或负向相关性,趋势简明无复杂噪声。

- 概率与收益表格:通过枚举简化价格节点、概率和对应行权收益,有效传递期权价值本质是未来潜在收益的概率加权和,强化每因子影响逻辑。

- 资金流动示意图(图17与图19):生动演示期权买卖双方因无风险利率影响所形成的资金借贷和返还机制,辅助理解资金时值对期权价格的影响。

整体来看,图表数据、理论解释相辅相成,充分支撑报告文本论述,适合金融非专业读者快速把握期权价格行为的本质。

---

4. 估值分析

报告并未直接进行具体的公司或标的期权估值推导,而是以Black-Scholes模型为理论基础,阐述其核心参数对期权价格的作用,更多聚焦参数敏感性分析,用以解释期权价格变化原因,从而帮助投资者理解定价机制。

---

5. 风险因素评估

报告从头至尾唯一明确提及风险为“金融衍生品杠杆特性导致资金控管风险”,提醒投资者风险管理的重要性,未细分市场风险、流动性风险或模型误差风险等。[page::0]

---

6. 批判性视角与细微差别

- 专业深度:报告主要面向非专业投资者及期权入门者,以直观案例和数值举例为主,BS模型公式仅做基础引入,未包含模型假设验证、动态对冲等高级内容,适合基础教育而非专业交易策略制定。

- 风险分析不足:仅从资金风险角度简单提示,缺少对市场波动风险、模型风险等更全面分析。

- 动态图形简化假设:大量概率和收益表格极大简化了价格分布,方便理解但忽略了连续性和细微的概率分布差异,可能导致深入数学建模时需补充。

- 无风险利率对看跌期权影响部分,叙述段落文字中出现少量表达错乱(用符号和文字),但整体逻辑清晰。

---

7. 结论性综合

本报告通过理论与大量通俗案例,系统解释了期权价格的五大决定因素:

- 行权价(K):看涨期权与K负相关,看跌期权正相关;

- 无风险利率(r):看涨期权价格随利率升高而升,看跌期权相反;

整个报告搭配具体数据和图表,明晰展示了期权价格随参数变化的直观趋势和概率机理。同时,报告用日常生活实例帮助普通投资者理解期权本质,降低理解门槛。报告提示投资者关注金融衍生品的杠杆风险,并提供详实的声明部分规范投资者预期和使用限制。

综上,此份东方证券分析师高子剑发布的报告,对于期权价格的影响因素提供了非常实用的入门及中级认知基础,在风险提示和图表支持上体现了中肯严谨,适合普通投资人及期权初学者参考,有助于理解期权定价机制及相关参数变化对期权价格的影响规律[page::0][page::1][page::2][page::3][page::4][page::5][page::6][page::7][page::8][page::9][page::10][page::11][page::12][page::13][page::14][page::15][page::16][page::17][page::18][page::19][page::20][page::21][page::22][page::23].

---

重要图表示例展示

- 标的物价格与看涨期权价格关系图示:

- 距到期时间与看涨期权价格关系图示:

- 无风险利率与看涨期权价格关系图示:

- 波动率与看涨期权价格关系图示:

---

(全文总字数约1800字)