2018至2020年的量化危机 被大盘成长逼入绝境

创建于 更新于

摘要

报告分析了2018-2020年全球成熟市场量化因子组合的表现,发现该期间价值因子显著回撤且难以被其他因子弥补,唯一优胜策略为投资超大盘且高估值成长股,动量和盈利因子表现虽优但实质隐含大盘成长暴露,小盘股整体弱势,持续时间长且影响深远,构成半个世纪以来罕见的量化危机挑战[page::2][page::3][page::11]

速读内容

2018-2020量化危机的因子表现异常 [page::3][page::4]

- 价值因子、规模因子和投资因子大幅回撤,盈利和动量因子表现较优。

- 多数因子组合在该期间跑输市场,唯独超大盘成长股显著超额收益。

超大盘成长股是唯一优胜策略 [page::5][page::6]

- 超大盘成长股表现异常强劲,典型代表为FAANG及Tesla。

- 超大盘盈利、动量组合实为大盘成长组合的“低配版”,两者相关系数高达75%-89%。

- 盈利因子仅在偏成长的超大盘股中有效,盈利本身非驱动力。

低风险因子效应依然存在但无力扭转局势 [page::7]

- 低Beta股票普遍跑赢高Beta,显示低风险效应仍有效。

- 但只有超大盘股中Beta中等及以上组合能战胜市场,其它市值段均明显跑输。

量化危机与历史价值回撤的显著区别 [page::8][page::9]

- 以往价值回撤期间,动量因子表现强劲,能部分或全部弥补价值因子损失。

- 小盘股通常仍有机会跑赢市场,而2018-2020年期间小盘股严重弱势。

- 历史上只有2009年量化危机类似,但其为动量因子失效且持续时间较短。

历史量化危机回顾与2018-2020年比较 [page::10]

- 2009年量化危机因动量因子失效引发,持续数月后迅速复苏。

- 2018-2020年危机因价值因子失效且其他因子协同不足而延长。

结论及投资启示 [page::11]

- 2018-2020年量化危机为半个世纪罕见极端事件。

- 多因子投资在危机中受挑战,因唯一优胜策略是集中投资超大盘高估值成长股。

- 量化危机不代表因子策略终结,未来有望均值回归,分散投资仍是降低风险的关键。

深度阅读

2018至2020年量化危机报告详尽分析

---

一、元数据与概览

报告标题:2018至2020年的量化危机 被大盘成长逼入绝境

作者:吴先兴

发布机构:天风证券股份有限公司,金融工程研究团队

发布日期:2021年3月24日

主题:本文围绕2018年至2020年间全球成熟市场量化投资出现的显著业绩回撤(即“量化危机”)现象,深入分析了股票因子组合表现尤其是价值因子的持续弱势,并将该现象同历史上的价值回撤及其他量化危机作了对比与解读。

核心论点:

2018-2020年量化危机中,股票因子组合大面积亏损,表现最佳且唯一有效的策略是投资超大盘且估值较高的成长股。其他因子的正向表现主要是由于对大盘成长股的隐性暴露。从历史角度看,以往价值因子回撤多以动量恢复为主,而小盘股在此前多数价值回撤中仍具跑赢可能,却在本次量化危机中全面弱势。整体来看,这一次的量化危机为半个世纪以来量化基金经理面临的独特、极端挑战。[page::0-1]

---

二、逐节深度解读

1. 背景

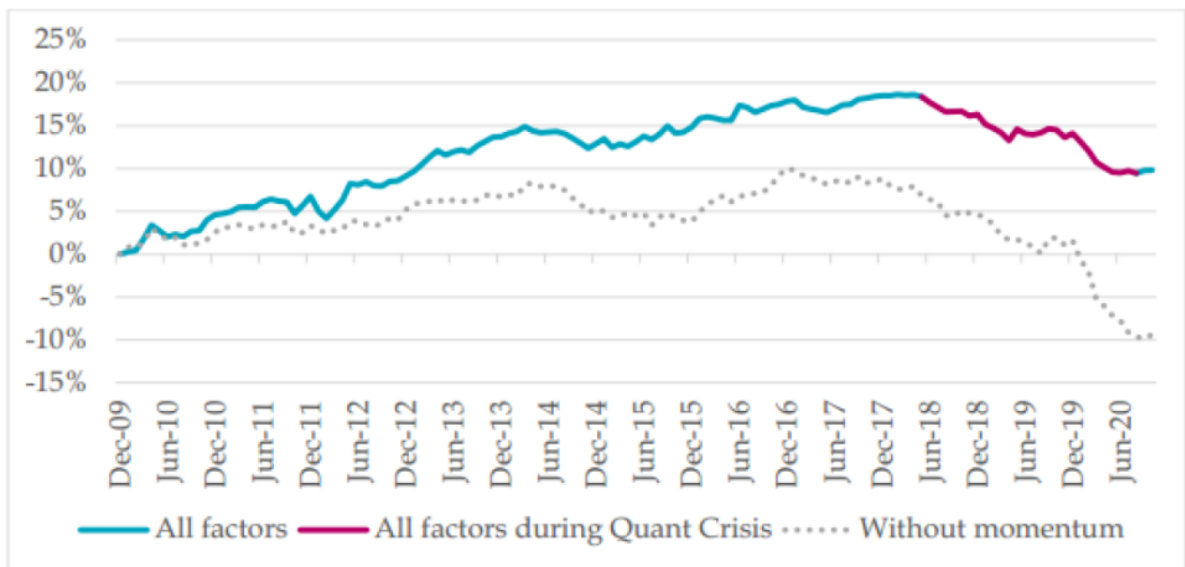

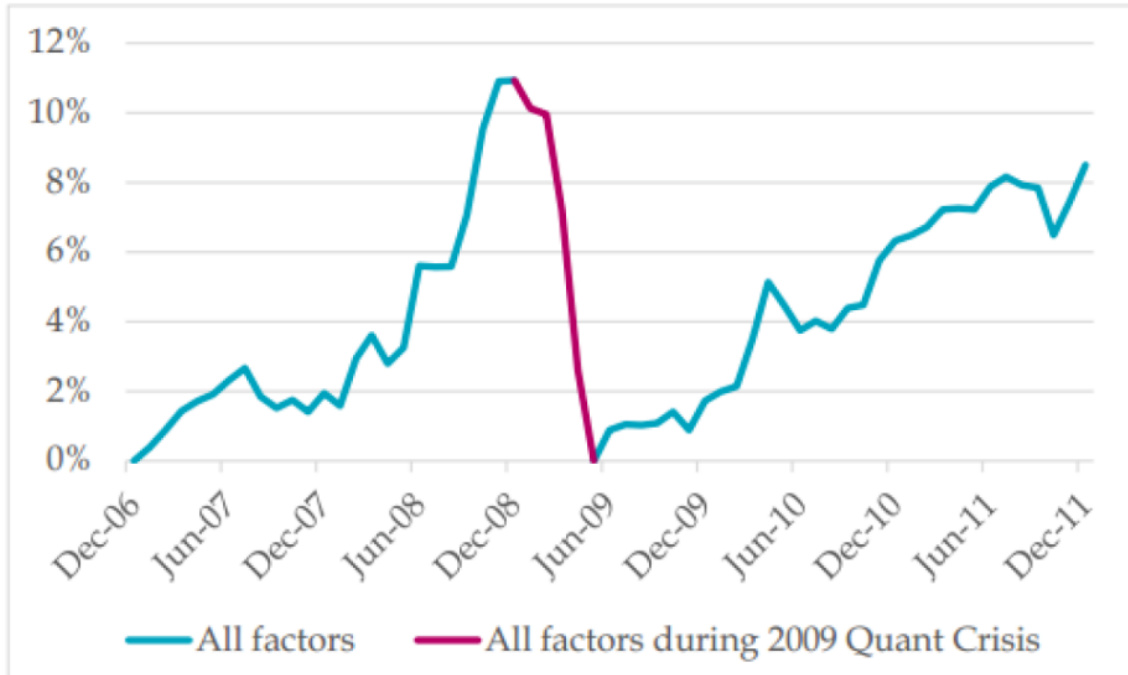

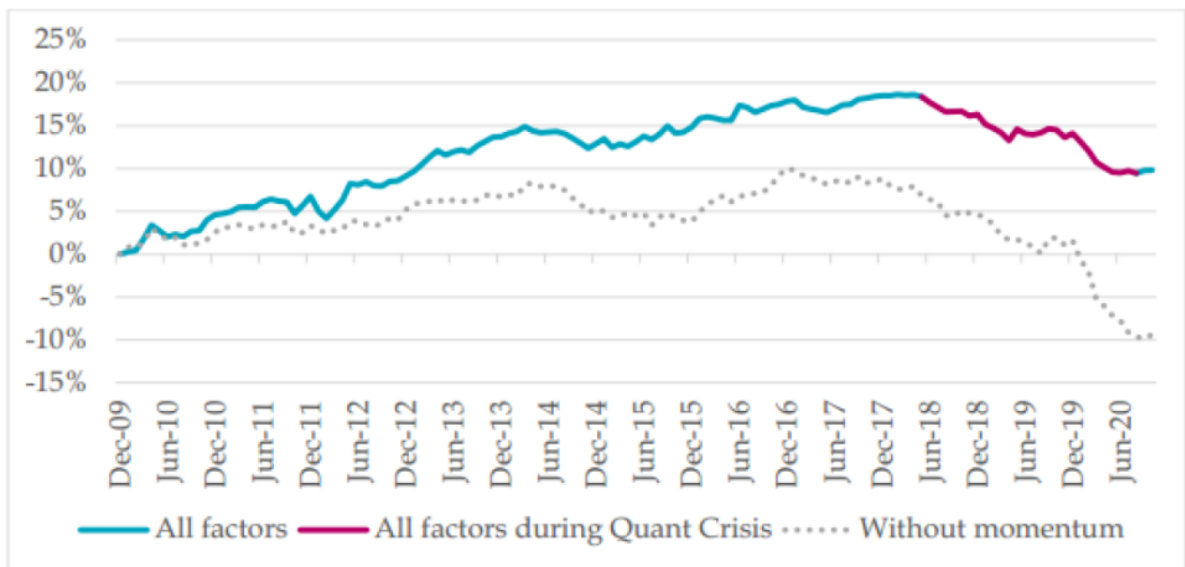

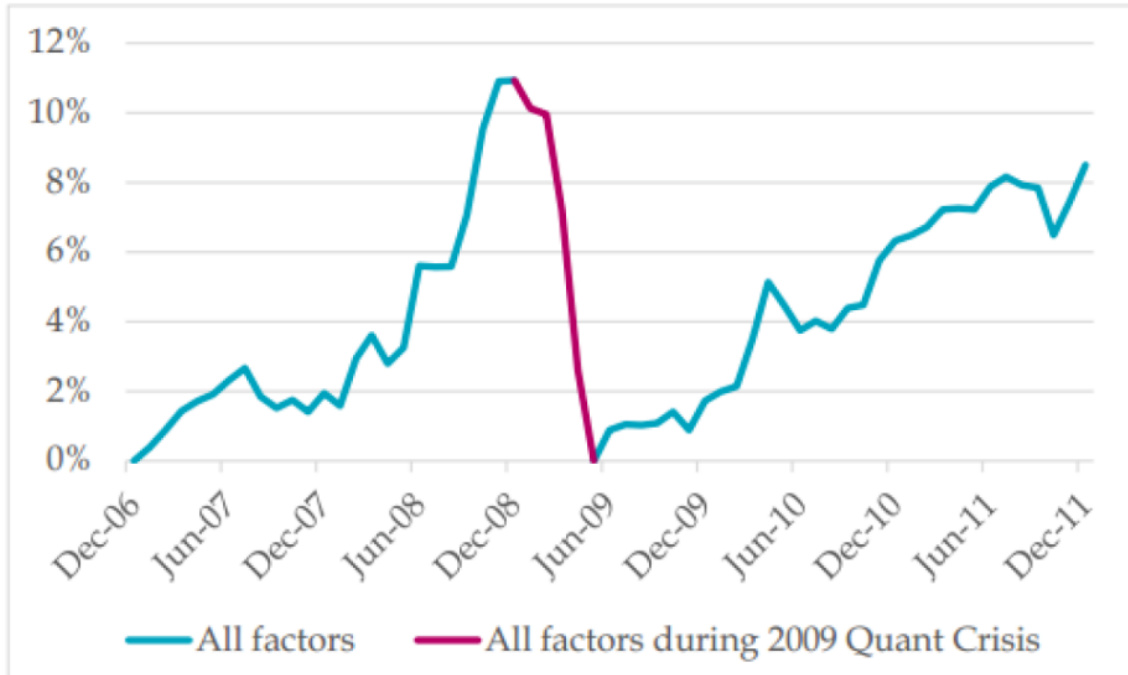

报告首先回顾了2010年至2020年全球成熟市场中主要因子(规模SMB、价值HML、投资CMA、盈利RMW、动量WML)表现走势(见图1),指出自2018年中起,因子组合出现明显回撤,特别是价值因子的持续弱势导致整体多因子收益出现下降趋势。要点在于,价值因子这种量化模型常用的关键因子“失灵”,这在历史上虽非首次出现,但本次价值因子弱势波及范围更广,且没有其他因子(比如动量)能够有效抵消造成的损失,从而导致量化基金收益大幅回撤。[page::1-2]

2. 数据说明

所用因子包括学术界公认的Fama-French三因子基础上扩展出来的五因子:规模(SMB)、价值(HML)、投资(CMA)、盈利(RMW)及动量(WML),各因子均基于规模及对应指标分组,组合采用市值加权,覆盖全球成熟市场,为后续实证分析提供数据支撑。[page::2-3]

3. 2018-2020年量化危机详解

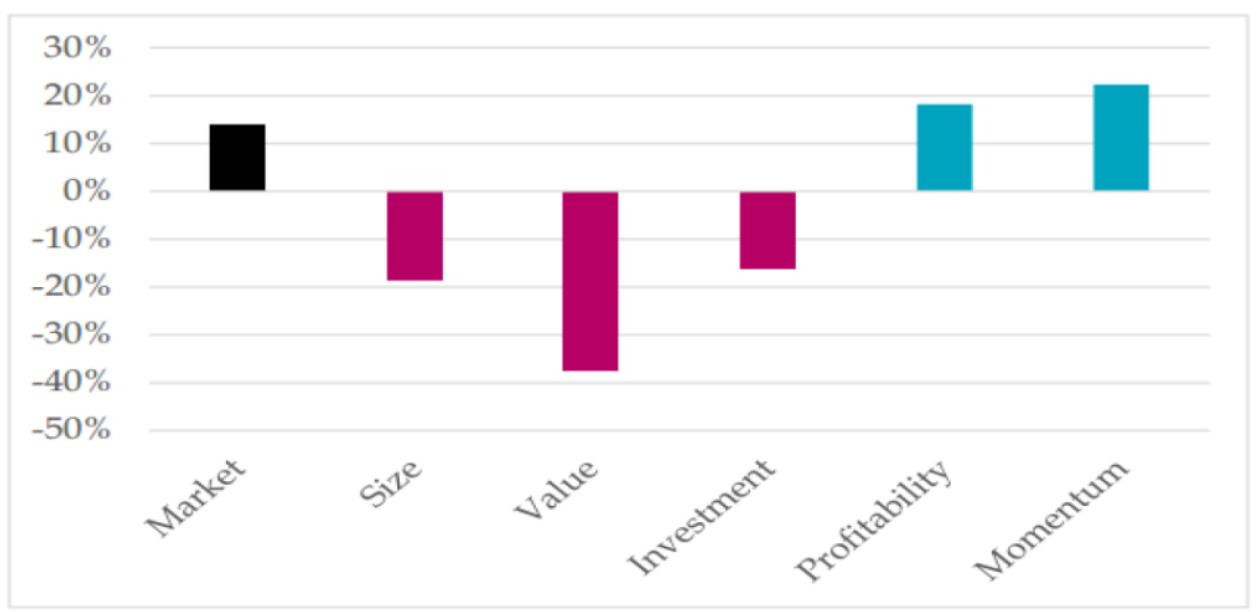

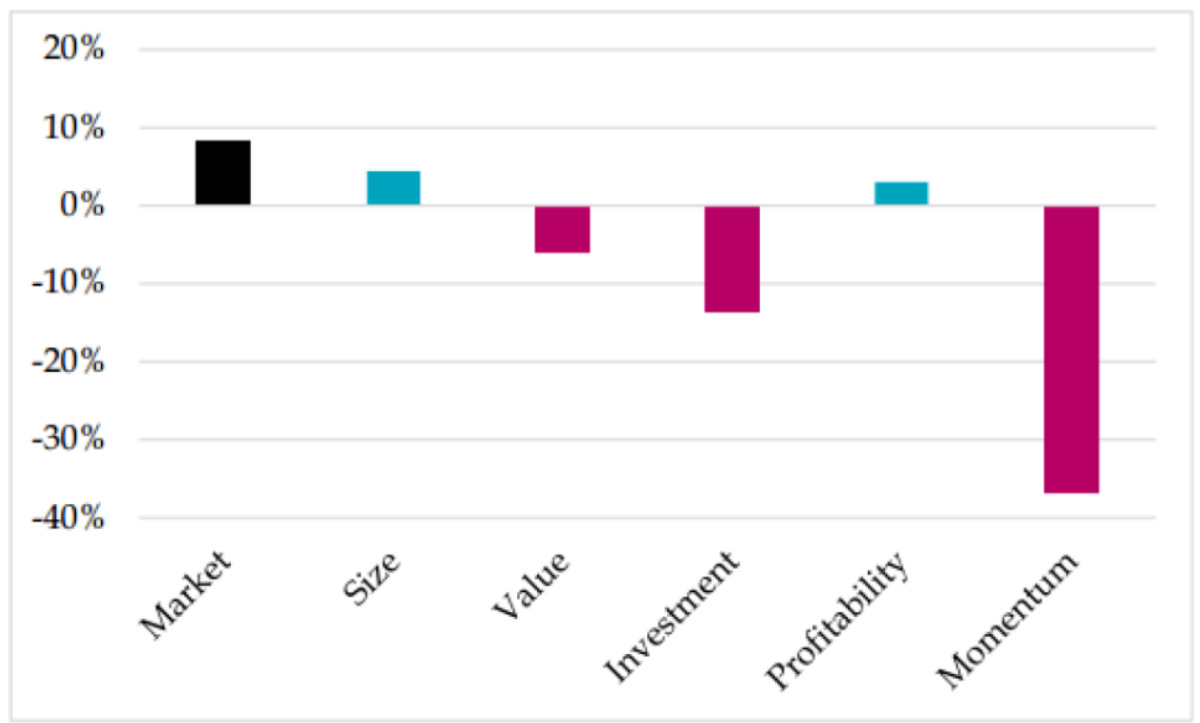

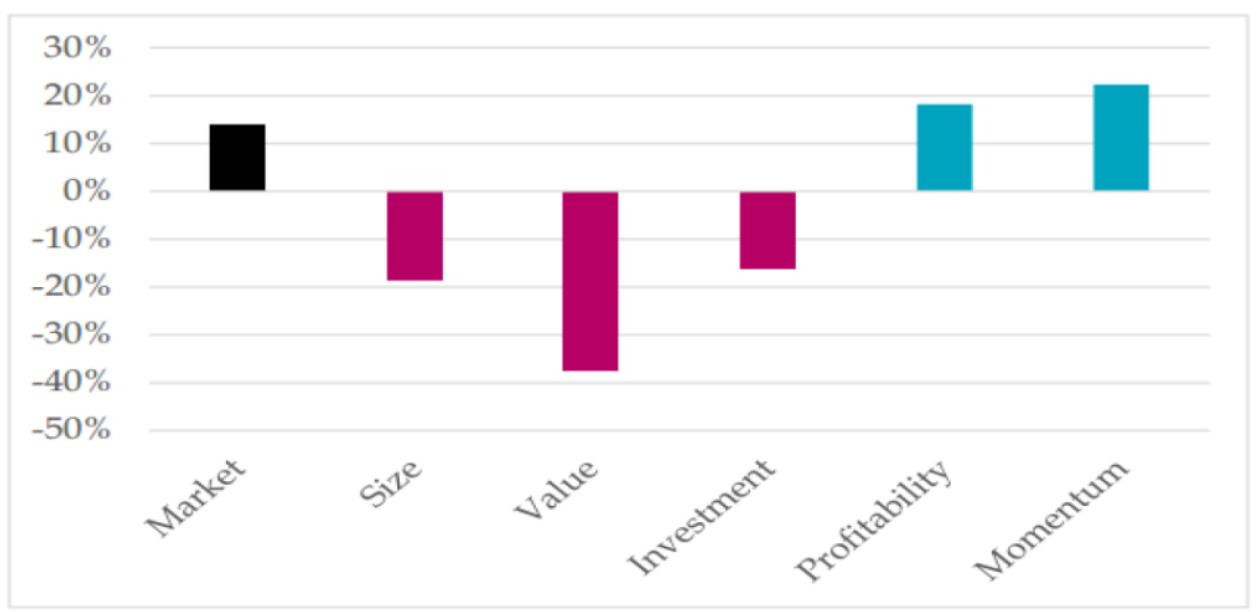

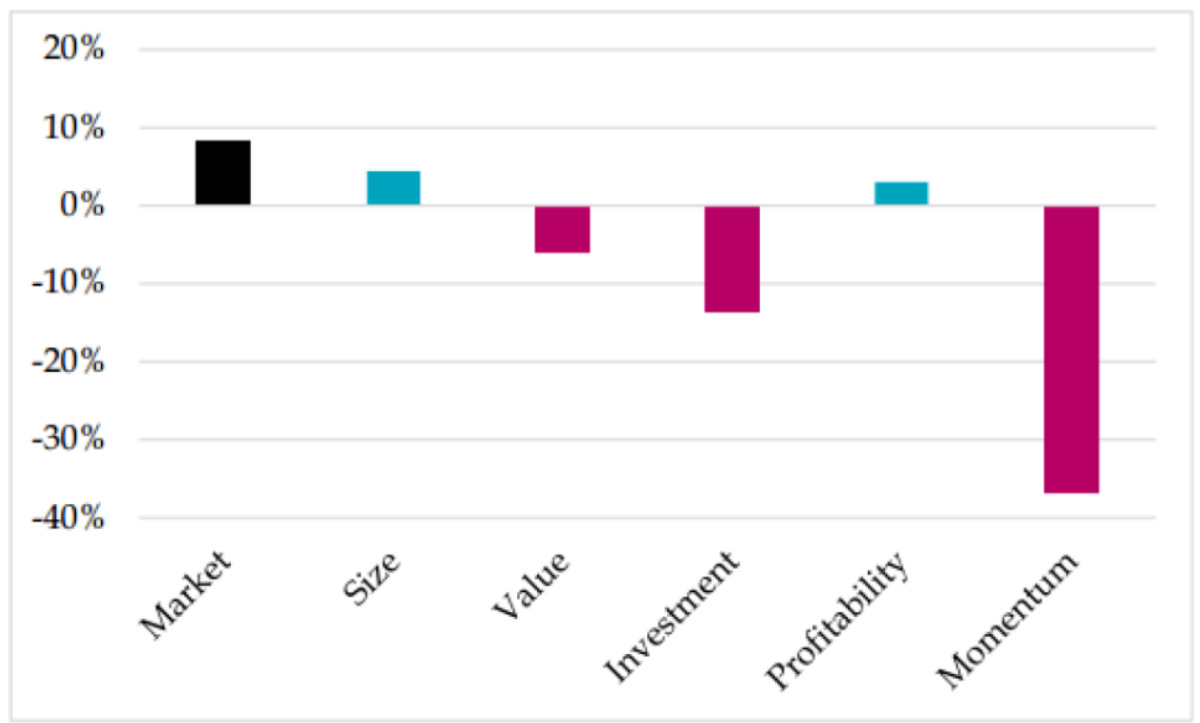

3.1 因子表现

在2018年6月至2020年8月约27个月的量化危机区间内,价值因子遭遇近40%的显著累积回撤,规模因子和投资因子也回撤显著,而盈利和动量因子则保持正向,但收益远不足补偿价值和规模等因子的损失(图2)。而投资者在实际中多采用多头策略,难以完全复制Fama-French等权多空组合表现, 导致实际投资损失更加严重。[page::3]

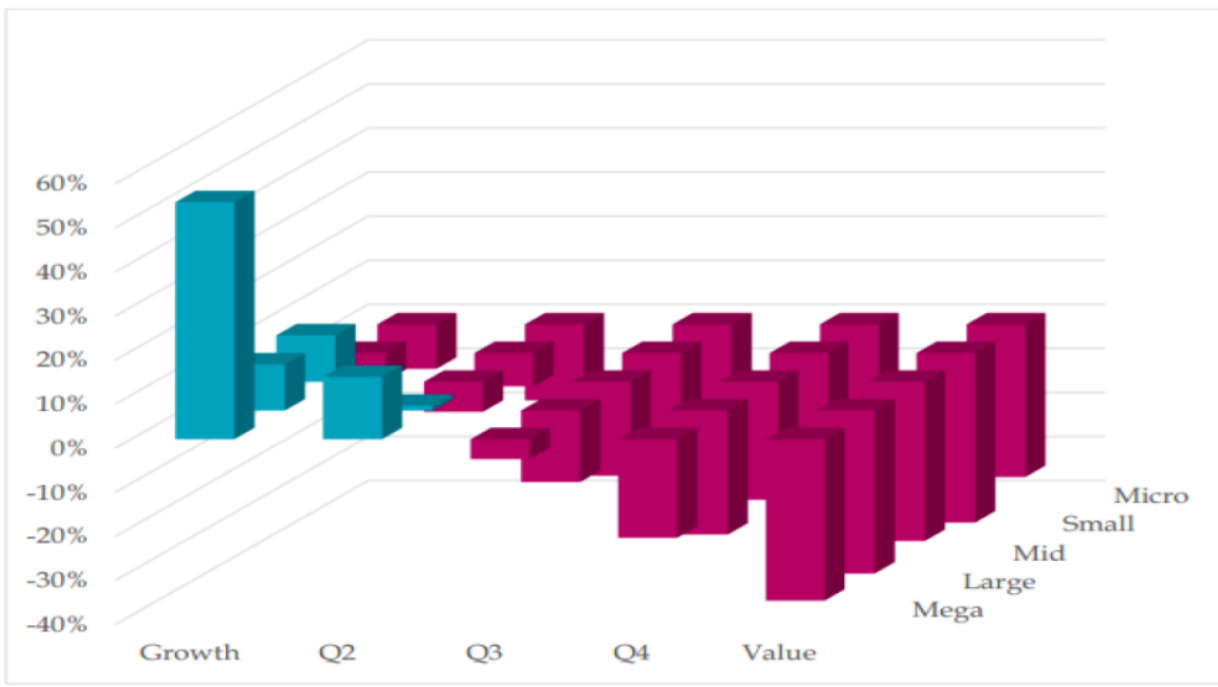

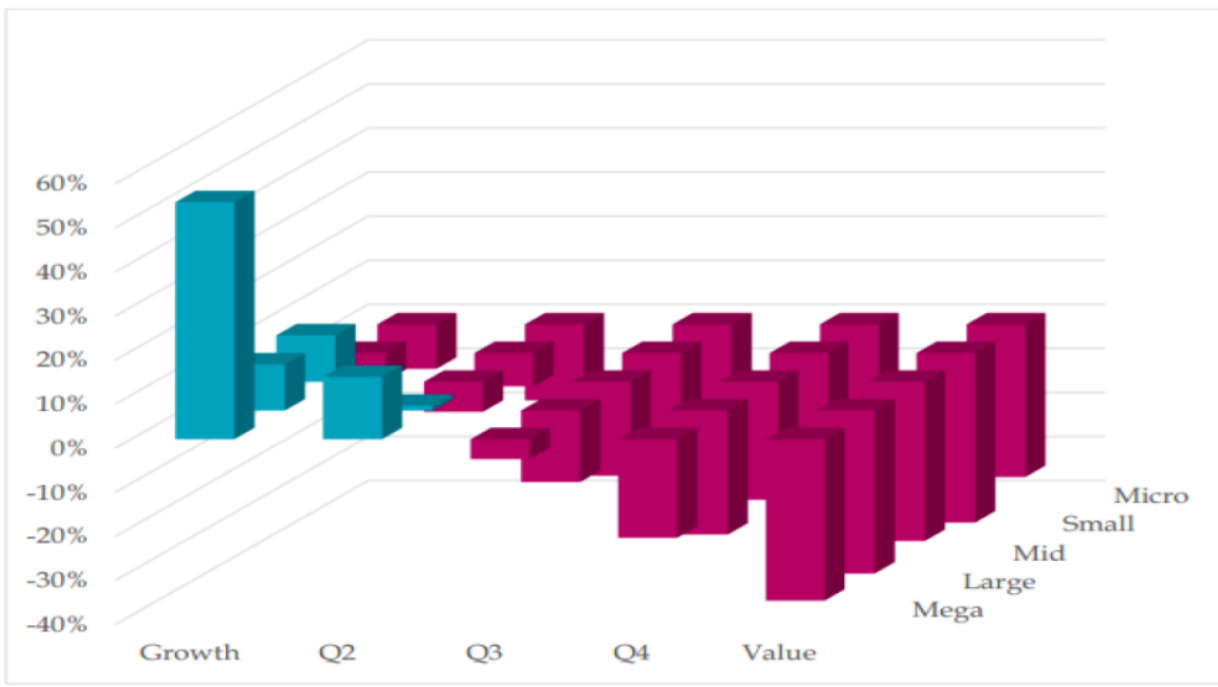

3.2 5x5组合结构变化——“大盘成长”的崛起

报告利用5x5规模-价值因子分组分析,发现2018-2020年量化危机期间表现优异的集中在超大盘成长组合,超额收益高达53.8%。相较于1963年至2018年5月的历史平均来看,小盘股获益最高,而这次危机恰恰相反,85%以上组合跑输市场,多数跑输超过10%。大盘成长股如FAANG和Tesla等,成为唯一跑赢的主力(图3、图4)。类似结构出现在规模/投资、规模/盈利、规模/动量因子分组组合,均显示高估值大盘股票强势,且盈利和动量因子取得的收益实际上是对大盘成长股的隐性配置反映。[page::4-6]

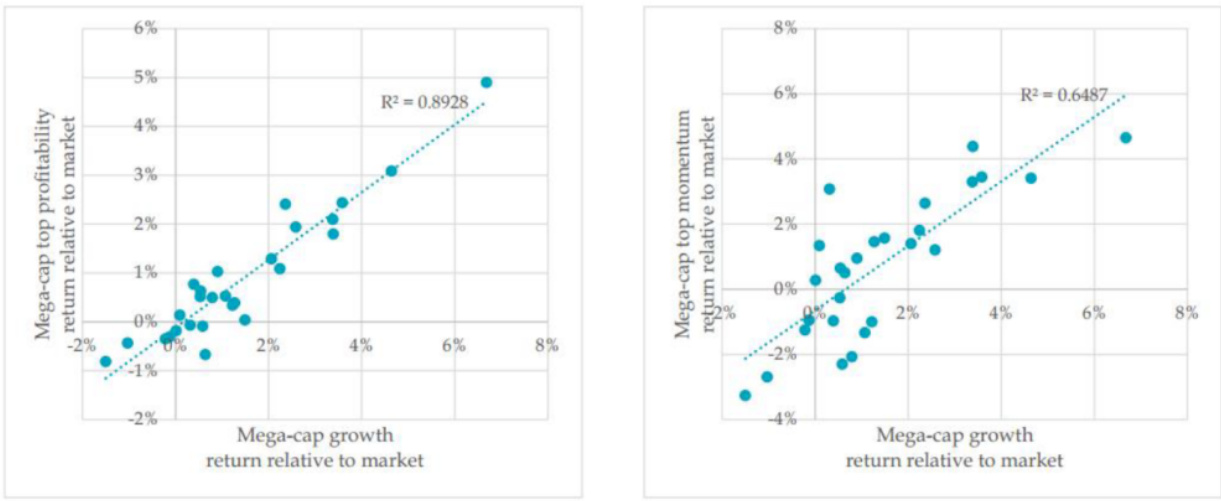

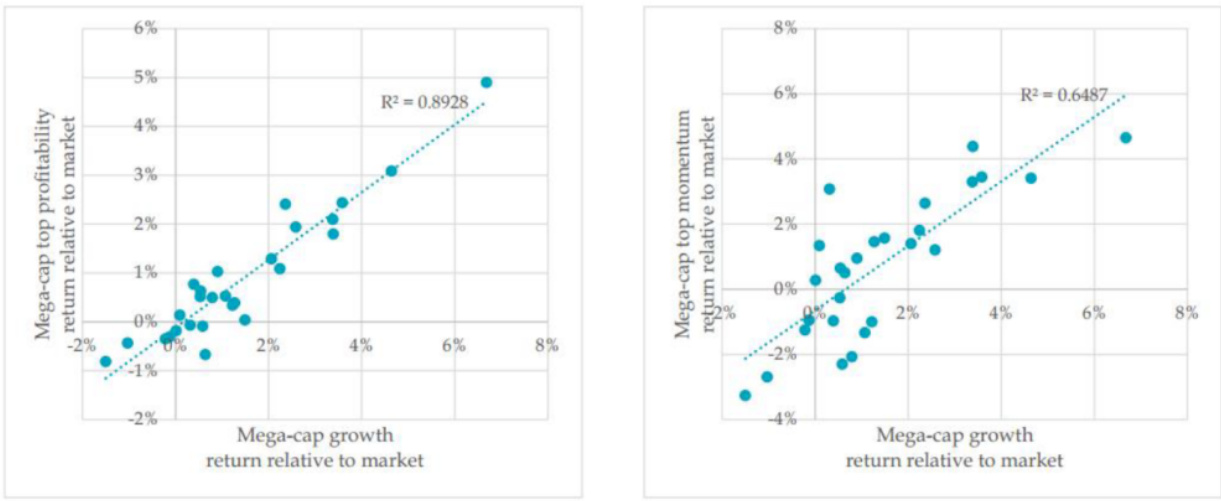

3.3 伪装的盈利因子与动量因子

作者进一步用散点图(图6)和约束非负线性回归(图7)分析,揭示超大盘盈利和动量因子与大盘成长因子的高相关性(R²分别为89%和65%),说明所谓盈利和动量因子优异表现,其实是大盘成长股主导的“假象”。而低盈利成长股反而表现更佳,这打破了盈利因子单独有效的假设,小盘股尤其表现糟糕(图8)。说明量化危机内盈利因子和动量因子大多通过对大盘成长股的投资间接受益。[page::6-7]

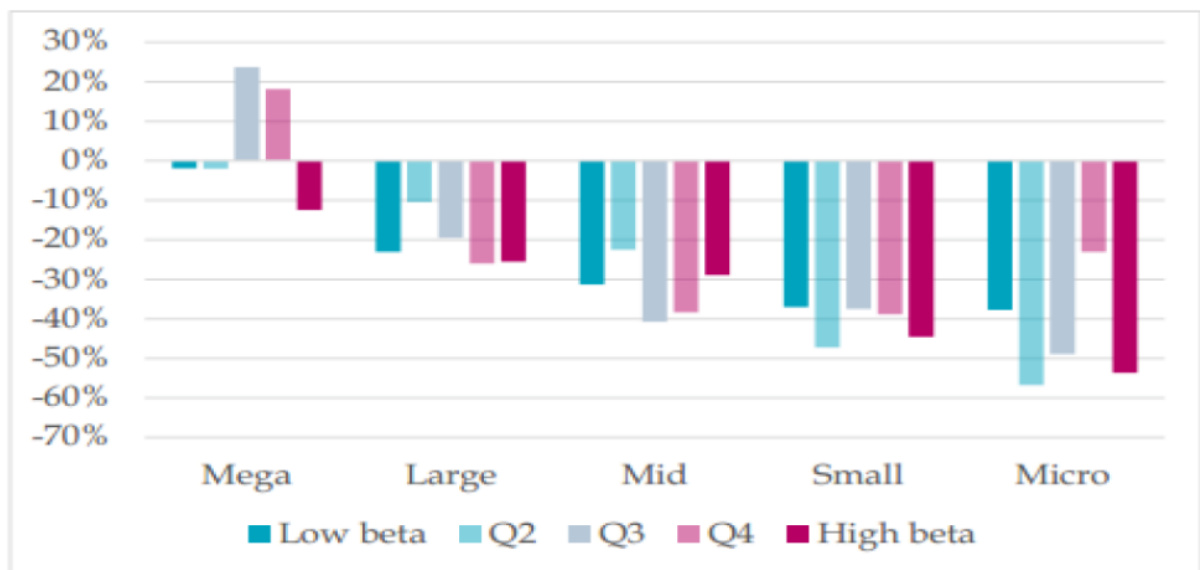

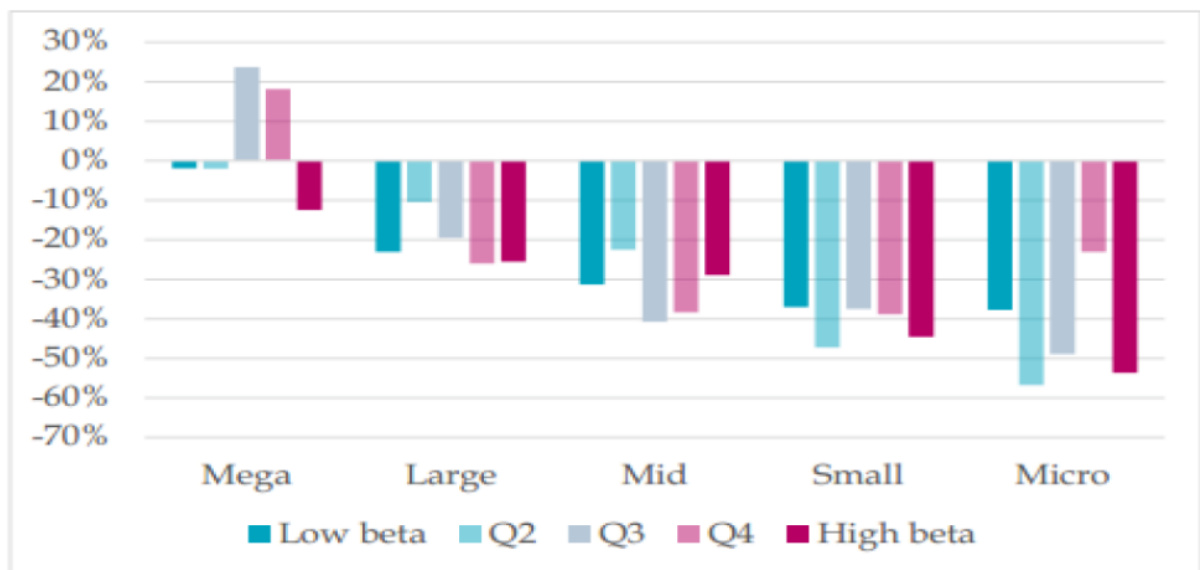

3.4 低风险因子表现

利用规模与β值(市场风险)的5x5组合,发现低β股票整体优于高β股票,低风险策略依然有效,但只有超大盘股票中β中等到略高者能跑赢市场,其它市值分组均大幅跑输。也就是说,即便是低风险因子,在本次量化危机背景下也难逃亏损。[page::7]

3.5 启示总结

报告指出,量化危机将传统上的“小盘优异”“价值有效”推翻,小盘股普遍弱势导致小盘/价值等策略损失惨重,稳健抛弃低估值或小盘配置已难以奏效。唯有集中投资超大盘成长股,或通过盈利、动量因子的隐性暴露弥补价值因子的损失,才能跑赢市场,存在“唯一制胜”路径。[page::7]

---

4. 与历史价值回撤对比

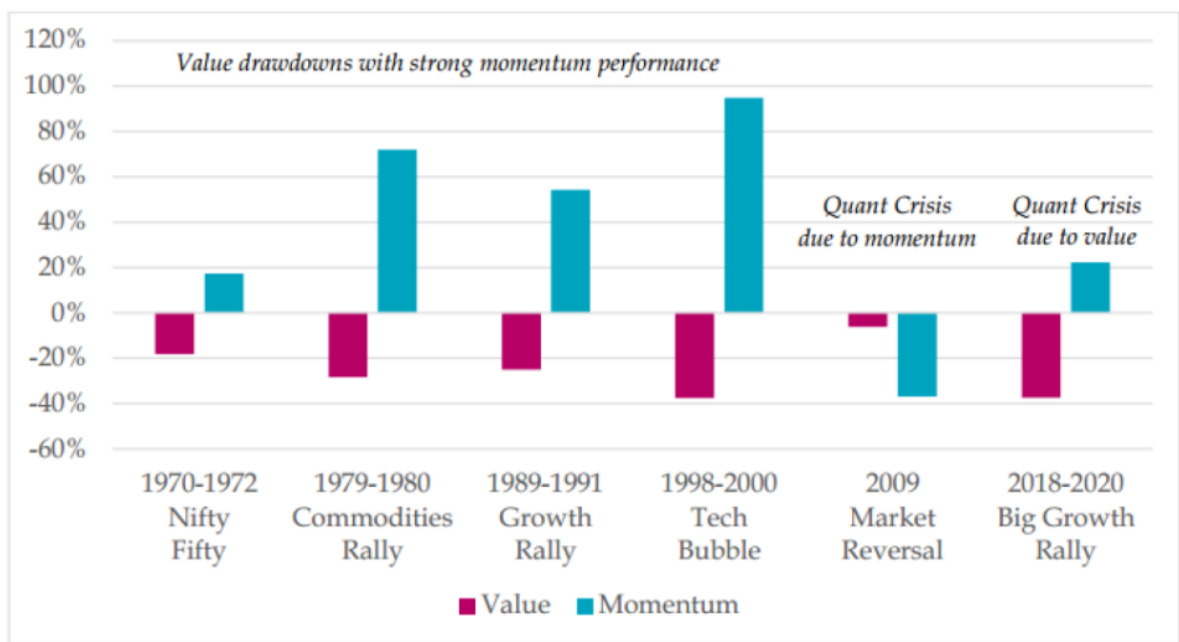

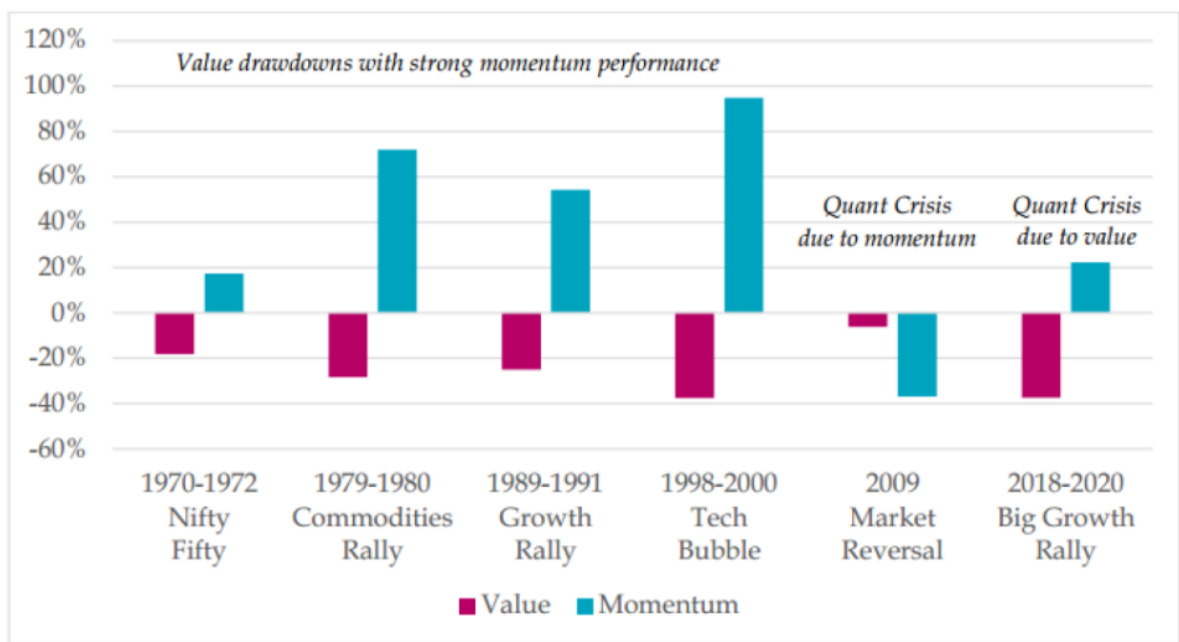

4.1 价值因子回撤历次表现

筛选1963年至今全球主要的4次价值因子严重回撤区间,发现传统价值回撤多伴随着动量因子的强劲胜出(动量因子收益往往弥补甚至超额抵消价值因子亏损),导致整体多因子投资仍维持正收益(图10)。这与2018-2020年的量化危机截然不同,后者动量因子虽正向,但难以弥补价值严重损失。规模因子多数情况下抵抗回撤,且历史上只有一次规模与价值因子双双大跌(1989-1991)。[page::8]

4.2 具体回撤区间案例分析

- 1998-2000年科技泡沫(表A): 动量强势长期跑赢,小盘股表现良好,缓和了价值因子亏损压力。

- 1989-1991年价值回撤(表B): 与此次危机最相近,小盘较弱,大盘成长强势,且动量依然有效,缓冲损失。特征在医药和零售行业表现明显。

- 1979-1980年商品反弹(表C): 由能源和材料推动的动量回复显著,最大市值股票表现反而差于市场。

- 1970-1972年“Nifty Fifty”事件(表D): 大盘成长表现主导,盈利动量能部分缓解,但整体风格与本次相似。

分析显示,尽管存在差异,但历史上价值回撤周期多以动量回血为主,且小盘股依旧保有收益机会,而2018-2020年更加极端,且动量无力抵消价值亏损。[page::8-9]

---

5. 与历史量化危机对比

过去50多年明确的量化危机仅两次:

- 2009年上半年:动量因子崩溃为主,价值因子表现尚可(图12、13)。危机持续时间短暂,因子半年后恢复上涨。市场经历了2008年债务危机,银行、保险股反转收益显著。

- 2018-2020年:价值因子崩溃,动量因子虽正向但无法抵消。危机持续时间超过两年,极端且罕见。

该现象提示,量化危机可能由任何因子失败触发,且因子间确有分散对冲能力,但在特定极端市况下依旧难以避免整体亏损。[page::9-10]

---

6. 结论

- 2018-2020年量化危机独特且罕见,跑赢的仅是超大盘高估成长股,其他因子大多表现不佳甚至惨烈。

- 价值因子失效成为主导,与历史价值回撤不同,动量因子表现不足以挽救亏损;小盘股全面走弱,挫败传统量化策略。

- 盈利与动量因子实质上是大盘成长的“伪装”,多因子策略在此被强行逼入成长股路径。

- 与2009年动量驱动的量化危机对比,本次因子危机更为持久且严重。

- 历史经验显示,因子投资依赖因子间有效分散,单因子大幅失效难以完全抵消,但并不意味着因子投资模式终结。此次危机更多体现了极端市场环境下的结构性风险。

- 未来价值因子有望回归,因为成长股异常高估难以持久,且历史数据显示因子收益具有均值回归趋势。

因此,量化投资依旧值得关注,但风险管理和因子间的动态调控更为关键,2018-2020年量化危机是极端市场环境下的“极端天气”考验,预期最终将迎来复苏周期。[page::11]

---

三、图表深度解读

图1 :累计因子等权收益(2010-2020)

- 展示所有因子整体表现均呈上涨趋势,自2018年开始大幅回撤。

- 无动量组合线显示因子收益实际更差,说明动量因子在此前一段时间提供了关键支撑。

- 图表直观反映价值因子2020年前持续走弱,导致多因子收益大幅缩水。[page::2]

图2 :2018-2020年累计因子收益

- 价值因子累积回撤近40%,规模与投资因子亦回撤,盈利与动量因子为正收益。

- 图表印证价值因子崩溃为本次危机核心,动量及盈利因子表现虽好但不足以抵消损失。

- 反映多空策略与实际多头投资间的差异风险。 [page::3]

图3&4 :5x5规模-价值组合年化超额收益 (1963-2018) vs (2018-2020)

- 经年数据(图3)显示小盘价值组合表现最佳,符合经典因子理论。

- 2018-2020年(图4)反转,超大盘成长组合跑赢市场53.8%,绝大多数其他组合亏损。

- 两图对比揭露了本危机与历史截然不同的极端格局。 [page::4]

(图4 未提供图片链接,文本描述补充)

(图4 未提供图片链接,文本描述补充)图5 :规模/价值组合立体图(2018-2020)

- 超大盘成长组合明显领先,其次为成长度较高的部分组合。

- 价值组合整体呈块状亏损趋势,且规模越大亏损越显著。

- 立体图强化量化危机期间成长组合特殊地位。 [page::5]

图6 :超大盘成长股与动量及盈利超额收益散点图

- 右图与左图均显示超大盘成长股超额收益与盈利(R²=0.89)及动量(R²=0.65)高相关。

- 形象说明盈利及动量因子表现实际上高程度依赖于大盘成长股。

- 该图说明策略表现高度重叠,因子间分化减弱。 [page::6]

图7 :超大盘盈利及动量组合回归拟合

- 以超大盘成长组合为唯一自变量,拟合超大盘盈利和动量组合。

- 拟合度高,残差收益为负,说明盈利与动量可视为大盘成长的线性组合变体。

- 阐明实质盈利与动量有效性的伪装本质。 [page::6]

图8 :规模/价值/盈利三维分组累计超额收益

- 高估值大盘成长组合普遍跑赢且盈利水平无明显单独效应,反而低盈利成长股收益较优。

- 小盘股负超额更显著,盈利因子单独效果减弱。

- 程度反映盈利因子实际投资价值受限于成长暴露背景。 [page::7]

图9 :规模/市场β分组累计超额收益

- 超大盘低β股票表现优于高β,但只有中等到略高β的组合跑赢市场。

- 超大盘成长股正好落于该β范畴,这强化了大盘成长股领导地位。

- 所有非超大盘股票组合跑输超过10%,低风险策略在危机中效果有限。 [page::7]

图10 :历次价值因子回撤期间累计因子收益对比

- 展示历史价值回撤期间动量和价值因子表现,一般动量强劲回升弥补价值亏损。

- 2018-2020年为首次价值弱势同时动量无力补偿且价值-规模双重回撤时期。 [page::8]

图11 :历次价值回撤5x5组合累计超额收益率

- 分析四次历史价值回撤区间5x5组合收益分布。

- 多以动量因子为恢复动力,小盘股在大多数回撤期保持一定优势。

- 形成对现代量化组合管理重要启示。 [page::9]

图12&13 :2007-2011年量化危机与2009年短期量化危机因子表现

- 2009年量化危机持续时间短暂,动量因子崩溃为主要亏损源,重建趋势较快。

- 2007-2011年整体因子走向图与2018-2020年有差别。

- 图揭示不同年份量化危机因子表现异质性。 [page::10]

图14 :因子投资极端时期价值与动量表现汇总

- 综合历次价值回撤期价值因子和动量因子表现,突出2018-2020年价值因子大幅负回报且动量不足以改善境况。

- 标志量化危机的独特性质和极端挑战。 [page::11]

---

四、估值分析

本报告并非典型的公司估值报告,而是量化因子表现的研究综述,故无直接DCF、市盈率等传统企业估值方法应用。报告通过因子组合超额收益及风险回报分析,呈现量化因子投资的资本市场表现与结构性风险,聚焦因子收益的统计分析和逻辑推演。主要运用金融学中多因子模型框架,结合因子权重、回撤深度、收益相关系数等量化指标完成实证检验。

---

五、风险因素评估

报告识别的风险因素及其潜在影响包括:

- 单一因子失效风险:价值因子持续弱势,且动量盈利等辅助因子无力补偿,导致多因子策略整体亏损风险大增。

- 估值泡沫风险:成长股尤其是超大盘成长股的异常高估可能不可持续,引发大幅调整风险。

- 结构性市场变化风险:传统因子效应可能被市场结构改变所削弱,宏观、行为或政策因素导致因子回报模式改变。

- 因子相关性变化风险:高相关因子(如盈利动量与成长)缺乏分散效应,导致组合在极端行情中易陷风险集中。

- 小盘股系统性弱势风险:影响纯多头量化和小盘价值策略的收益稳定性。

尽管报告未明确提供缓解策略,但暗示因子分散化、动态调整配置、关注估值及大盘成长股权重的策略调整可能是应对之道。[page::11]

---

六、批判性视角与细微差别

- 本报告基于全球成熟市场数据,可能对新兴市场量化因子表现的适用性有限,存在地域限制。

- 盈利因子与动量因子表现被归结为大盘成长暴露,这种“伪装”结论虽有数据支持,但不能完全排除盈利与动量的独立效果,存在指标选择或模型设定的局限。

- 对“唯一跑赢策略”的强调或许过于绝对,忽略了个别小盘股和行业中仍存在超额收益的小概率事件。

- 由于数据截至2020年8月,后续市场变化未纳入分析,故对量化危机的持续性和结局存在一定不确定性。

- 对因子投资未来前景乐观推断依赖于历史均值回归假设,实际环境可能更复杂。

- 研究主要依赖历史回溯分析,未充分结合宏观经济、流动性、市场微结构等更复杂因素。

总体而言,报告结论稳健且充分基于数据,但投资者依然需关注模型依赖、统计局限及外生风险对因子策略适用性的影响。

---

七、结论性综合

本文详细梳理了2018年至2020年全球成熟市场量化危机的因子表现特征与历史背景的比较,揭示了本次危机的独特性和严重性。核心发现包括:

- 价值因子持续回撤是本次量化危机的主因,且不同于以往价值回撤,动量因子无法有效抵消其损失,导致多因子组合普遍亏损。

- 超大盘成长股成为唯一跑赢市场的核心资产,其卓越表现掩盖了其他因子表现的衰退,也使盈利和动量因子实际是成长暴露的变形。

- 小盘股在此期间整体跑输市场,导致偏小盘的量化基金经理面临巨大压力,量化危机范围更广泛更深刻。

- 历史经验表明,价值回撤多由动量反弹缓解,部分因子组合仍能稳定获益,而本次危机为半个世纪以来少有的极端事件。

- 另外一个已确认的量化危机短暂而快速修复(2009年),对比本次更长久且深刻的下行周期,凸显市场环境变化和因子策略的挑战。

- 报告精准使用了众多3维组合划分、因子相关性分析和历史数据对比,提供了深刻的量化因子投资风险洞察。

- 结论谨慎展望因子投资的未来,认为本次危机虽属极端“天气”但并不预示因子溢价的根本消失,强调结构性均值回归的可能,建议投资者关注配置动态调整和风险管理。

通过丰富图表(图1-14)和详实数据支撑,本报告为理解近年量化策略表现波动机理及未来策略调整提供了有力参考,成绩斐然,且为量化基金经理警示了极端市况下的挑战与风险。

---

综上所述,本报告是一篇结构严谨、数据详实、论证清晰的量化因子危机研究成果,反映了2018-2020年量化危机的复杂格局,且深入阐释了其与历史事件的本质差异。对金融工程、量化投资研究及实务均具有重要参考价值。[page::0-11]

---

参考图片精选

图1:累计因子等权收益,2010年1月至2020年10月,全球成熟市场

图2:累计因子收益,2018年6月至2020年8月,全球成熟市场

图5:规模/价值分组的5x5组合超额收益,2018年6月至2020年8月,全球成熟市场

图6:超大盘成长股分别与超大盘动量股及超大盘盈利股的市场超额收益散点图,2018年6月至2020年8月,全球成熟市场

图9:规模/beta分组累计超额收益,2018年6月至2020年8月,美国市场

图12:Fama-French 等权因子累计收益,2007年1月至2011年12月,全球成熟市场

图13:累计因子收益,2009年1月至2009年5月,全球成熟市场

图14:汇总

---

(全文所有结论均来源于原报告内容,附页码标识)