投资科技创新股:基本面成长因子再挖掘

创建于 更新于

摘要

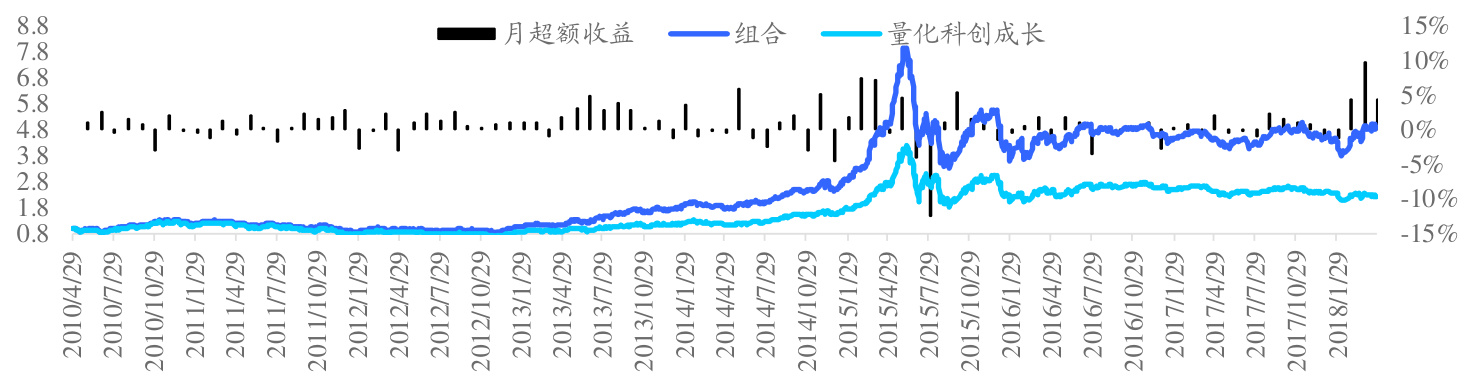

本报告基于“成长行业+研发支持+安全边际”框架,设计并验证了科技创新股的基本面成长因子,构建了多行业域合成因子选股策略。结果显示,研发支持和安全边际因子在科创行业域选股显著优于全市场,且长期因子收益平稳上升。多行业域增强策略(医药+TMT、医药、电子、计算机等)回测展现稳定超额收益,信息比率普遍超过1。量化科创成长域策略年化超额收益约10%,换手率适中,表现稳健。[page::0][page::5][page::9][page::11][page::14][page::15][page::25]

速读内容

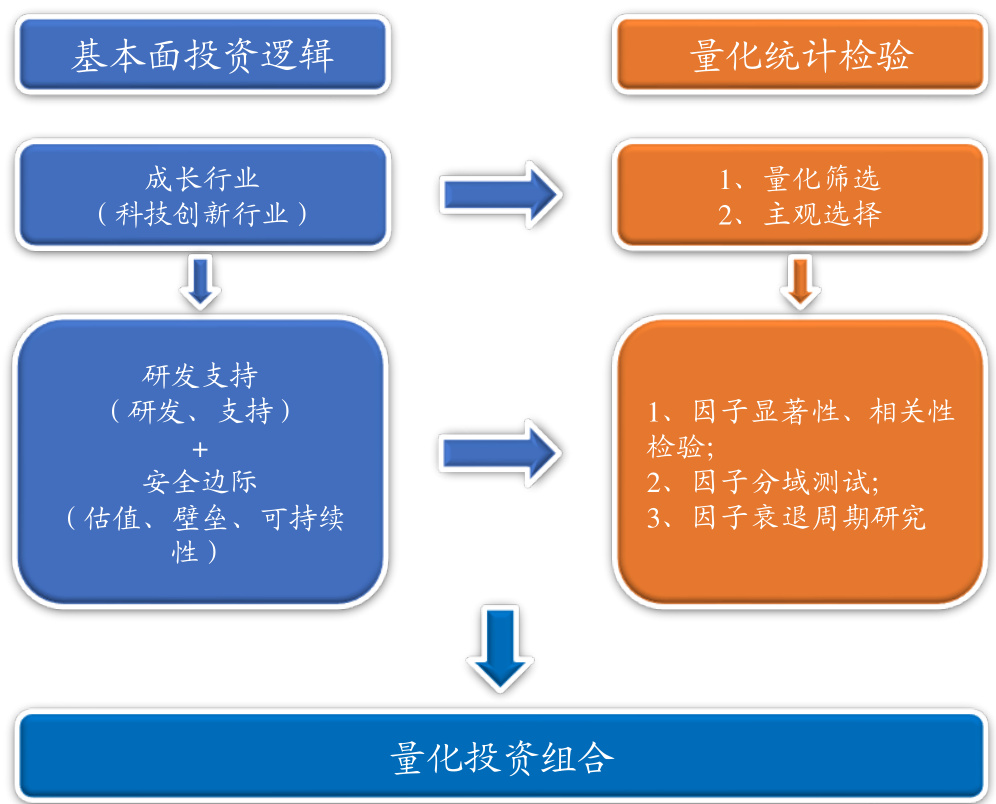

科技创新股投资框架设计 [page::2][page::3]

- 采用“成长行业+研发支持+安全边际”三模块框架指导选股

- 研发支持因子涵盖研发支出、专利数、政府科研补助等12个因子

- 安全边际因子涵盖估值、市研率、毛利率、销售费用率等7个因子

- 通过量化及主观方法确认科创成长行业域,主观选择以医药+TMT为核心领域

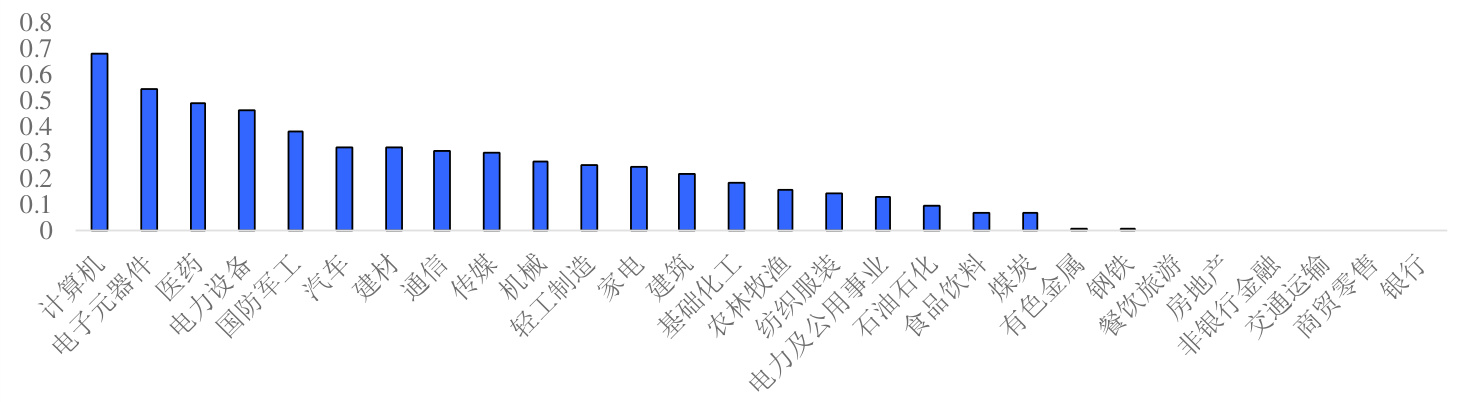

科创成长行业量化筛选方法及结果 [page::4][page::5][page::6]

- 筛选标准包括与宏观经济相关度低、成长性好、研发支出高

- 188个中信三级行业筛选,计算机、电子元器件、医药行业筛选频率最高

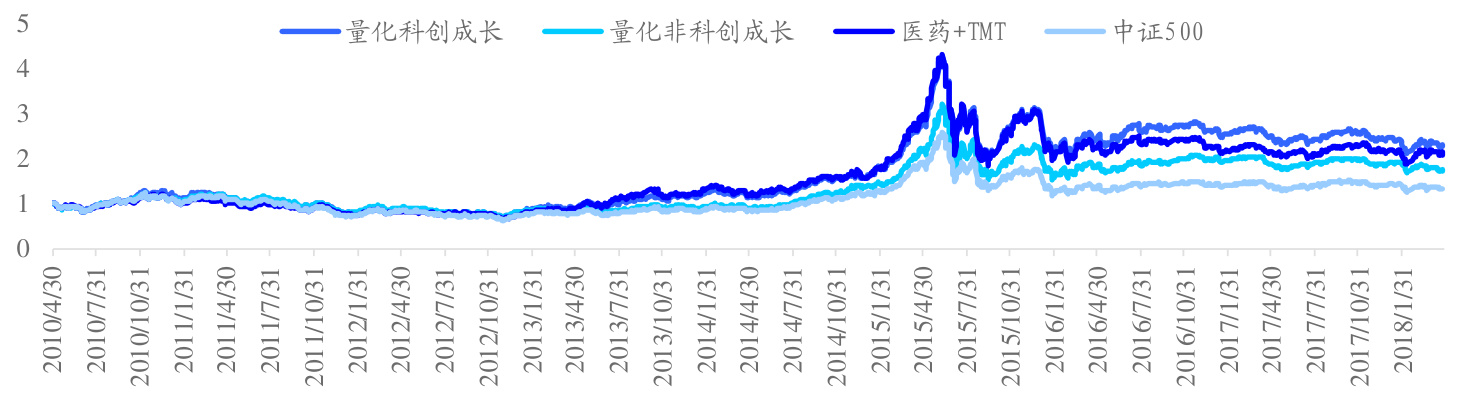

- 量化科创成长域收益优于医药+TMT板块及非科创成长行业,累计超额收益54%

研发支持与安全边际因子统计特征及显著性检验 [page::7][page::8][page::9][page::10]

- 研发支持类因子(研发投入、专利数、技术人员比例、政府补助等)在科创行业特别显著

- 安全边际因子体现技术壁垒、营销壁垒及可持续性,有助降低成长风险

- 在科创行业域内,因子IC及显著性明显提升,IC可达0.025-0.03,优于全市场[page::10]

- 多数研发支持、安全边际因子与风格及传统成长因子相关性较低,提供增量信息

- 研发支出、申请专利类因子累计收益曲线平稳上升,且多周期合成能提升显著性和预测能力

多行业域合成因子构建及显著性检验 [page::13][page::14]

- 选用多项统计显著的研发支持与安全边际类因子,利用z-score等权合成

- 医药+TMT板块、医药、电子、通信、计算机、传媒六个域均建立合成因子

- 合成因子IC平均约0.03-0.05,明显高于单因子,表现稳定

- 医药+TMT、医药、电子、计算机合成因子IC序列稳定,通信及传媒变化较大

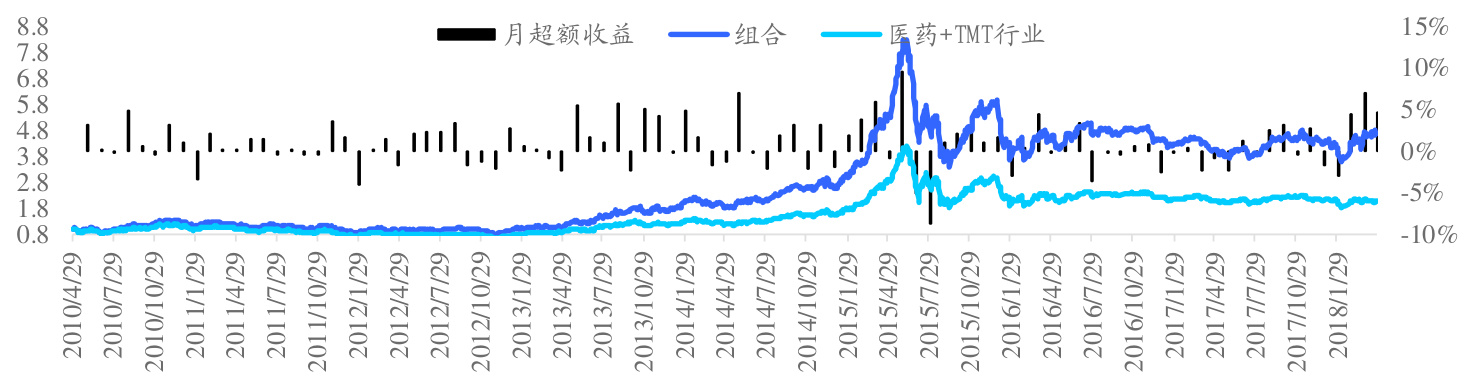

行业增强策略构建及表现综述 [page::15--22][page::25]

- 各行业增强策略均采用合成因子排名选股,不同板块选取股票数量不同,三季度调仓

- 医药+TMT板块年化收益21.33%,年化超额11.01%,年化换手率63%,信息比率1.15

- 医药行业增强策略年化收益20.42%,信息比率1.03,稳定跑赢基准

- 电子行业增强策略年化收益18.23%,信息比率0.69,表现优异

- 通信行业增强策略年化收益14.87%,信息比率0.48,选股贡献有但不稳定

- 计算机行业增强策略年化收益21.98%,信息比率0.96,稳定超额收益突出

- 传媒行业增强策略年化收益12.72%,信息比率0.56,选股贡献有限且不稳定

- 量化科创成长域增强策略年化收益22.00%,超额收益10.14%,信息比率1.04,表现最佳

事件驱动视角:成立实验室公告对异常收益影响 [page::23][page::24]

- 2010年至2018年共109个成立实验室公告,年数总体上升趋势

- 公告前累计异常收益显著为正,公告后迅速下滑至不显著,显示消息提前反映市场

深度阅读

金融工程:投资科技创新股——基本面成长因子再挖掘 深度分析报告

---

一、元数据与概览

报告标题: 投资科技创新股:基本面成长因子再挖掘 ——数量化专题之一百一十三

发布机构: 国泰君安证券研究所金融工程团队

发布时间: 2018年6月14日

作者: 李辰(分析师)、李栩(研究助理)及团队成员

联系方式与资质: 报告明确指出分析师拥有中国证券业协会颁发的投资咨询执业资格证书

研究主题: 针对中国科技创新股市场,设计并验证一套基于“成长行业 + 研发支持 + 安全边际”框架的量化选股策略,通过基本面成长因子的深度挖掘,提高科创股投资的收益和安全边际。

核心论点及结论:

- 针对科技创新型成长行业,报告提出并验证“成长行业 × 研发支持 + 安全边际”的投资逻辑框架。

- 通过量化筛选与主观选择双重方法确认成长行业(主要涉及计算机、电子元器件、医药等行业),并构建基于研发支出、专利产出、政府科研补助等“研发支持”因子和基于估值、毛利率、经营现金流等“安全边际”因子。

- 因子在科创行业域中显著性明显提升,尤其研发支持因子表现出长期稳定性。

- 基于因子构建的行业增强策略在医药+TMT板块、医药、电子、计算机等行业表现稳定且超额收益显著,年化超额收益平均约为9%-11%。

- 策略换手率较低(多数行业年化双边换手率60%-93%),实现了收益和交易成本的平衡。

- 通信和传媒行业增强效果一般,需进一步研究。

- 事件研究显示成立实验室公告前后存在显著异常收益,间接验证研发支持相关因子的效果。

---

二、逐节深度解读

1. 引言

报告从国家“十三五”规划关于科技创新的战略背景和政策支持出发,指出科技创新型企业发展潜力巨大,市场正在日益关注科技创新股。研究目标在于通过科学投资框架和量化因子方法,在二级市场中从科技创新企业成长中获益。

投资框架采用“成长行业 × 研发支持 + 安全边际”,区别于传统成长股投资,结合国内科创股实际,加入研发投入和政府支持强度等科创特征。[page::2]

2. 投资框架:成长行业 × 研发支持 + 安全边际

- 成长行业选择:基于主观选择(医药+TMT板块、电子、通信、计算机等)和量化筛选(低宏观相关性、高成长性、高研发投入)双路径确认科创行业。

- 研发支持因子:捕捉研发投入、专利产出及政府科技补助等维度,包括研发支出/营业收入、专利申请数、技术人员比例、政府科研补助占比等12个因子。

- 安全边际因子:考虑估值合理性和壁垒强度,包括市研率逆数、毛利率、销售费用率、经营性现金流回报率等7个因子。

- 报告详细列举了因子类别、频率和逻辑作用机制,强调因子符合科创行业基本面逻辑且有助降低成长股投资波动风险。

- 设计了完整的量化统计检验体系:因子显著性、相关性检验、分域测试和因子衰退期研究,以及组合回测。

- 图1示意基本面逻辑与量化检验环节的联结框架。[page::3,page::4]

2.1 科技创新成长行业的选择

- 量化筛选逻辑基于“三条”:与宏观经济低相关性;过去三年行业规模和盈利成长性较好;研发投入率在前50%。

- 使用188个中信三级行业数据月度筛选,从2010年至今动态跟踪。

- 结果显示,计算机、电子元器件和医药三大行业被筛选频率最高,符合主观行业划分。

- 量化筛选的科创成长域对应行业指数收益表现优于非科创层面,9年累计相对超额收益达54%。

- 表2详细列出筛选规则,图2和图3辅助说明行业筛选频率和收益表现。[page::5,page::6]

2.2 研发支持与安全边际指标适用性探讨

2.2.1 研发支持因子观察

- 统计数据显示计算机、通信、电子元器件和医药行业研发投入率和专利数显著高于其他行业,技术人员比例及高学历人员占比亦较高。

- 政府科研补助和技术人员激励权重在TMT和医药等科创行业尤为显著。

- 图4和图5展现研发和政府补助相关指标在行业间的差异,验证了研发支持类因子的合理性和重要性。[page::7,page::8]

2.2.2 安全边际因子观察

- 科创行业毛利率较高、销售费用率也较高(营销壁垒尚建立阶段,需高营销费用支撑增长)。

- 估值类指标(市研率)、现金流回报率显示医药与TMT估值较高但现金回收率一般,表明成长不确定性。

- 图6和图7对壁垒和估值指标进行对比展示,安全边际类指标提供降低成长不确定性的工具。[page::8,page::9]

3. 单因子测试

3.1 因子显著性与分域测试

- 显著性用Pearson相关系数(IC)+t统计量衡量。

- 在全市场范围内,研发支持类因子IC较低 (~0.01-0.015),安全边际因子表现更弱。

- 在科创成长域和医药+TMT板块域中,因子IC和显著性均提升,最高可达0.02-0.03,实现更优的预测力。

- 代表性研发支持因子如研发支出/营业收入、专利申请数表现突出,安全边际因子如销售费用率、市研率逆数等亦有增强。

- 比较传统成长因子EPS同比增长,仅EPS因子IC稍高但衰退明显,研发支持基本面因子更持久。

- 表4和相关表格详细列出因子IC与t-stat数据,验证分域测试的有效性。[page::9,page::10]

3.2 因子相关性检验

- 研发支持类因子与传统风格因子、成长类因子关联度低,说明因子提供信息增量。

- 个别研发支出与低杠杆、专利数与大市值正相关,但多数保持较低相关水平。

- 安全边际类因子与盈利性、估值、流动性等风格指标也无过高相关,体现独立性,有利构建多因子组合。

- 图9、图10通过相关矩阵展示上述特征,增强因子集多样性。[page::11]

3.3 因子衰退周期研究

- 传统成长因子EPS同比增长率累积收益在60个交易日后回落,而研发支出、研发费用和专利数等因子累计收益平稳增长直至超过250交易日。

- 流量性研发支出指标反映长期投资价值,与短期收益预期存在时滞,长期对投资回报有稳定贡献。

- 因此建议采用多期合成方法(予以等权重处理)对研发支持因子取2年滚动均值,从而提升预测能力和显著性。

- 图11和图12展示累计因子收益和多周期合成提升效果。[page::11,page::12]

4. 科技创新股投资策略构建

4.1 合成因子方法及显著性检验

- 以2010年2月至2018年1月为检验时段,结合所选行业域(医药+TMT板块、医药、电子、计算机、通信、传媒)

- 对单因子标准化后,等权合成研发支持与安全边际有效因子

- 有效因子筛选基于t-stat显著且IC>0.015

- 各行业域合成因子IC均优于单因子,介于0.03-0.05之间,电子行业最高,传媒次之,通信最低。

- 表5列示各行业有效单因子及合成因子结果,图13展示合成因子IC序列稳定性。

- 合成因子的稳健性为后续构建量化增强策略奠定基础。[page::13,page::14]

4.2 行业增强策略构建及回测

- 策略框架为:

- 选取各行业域中合成因子排名前30-50(依行业样本量定)

- 季度换仓(4月、8月、10月末)

- 交易手续费千分之三,等权配置

- 基准为对应行业等权指数

- 回测期2010年4月至2018年4月

- 医药+TMT板块域增强策略:

- 累计收益370%,同期基准105%,超额收益264%,年化超额11.01%,年化换手率63%

- 稳定跑赢基准,除2015年股灾外最大回撤不大于9%,信息比率1.15

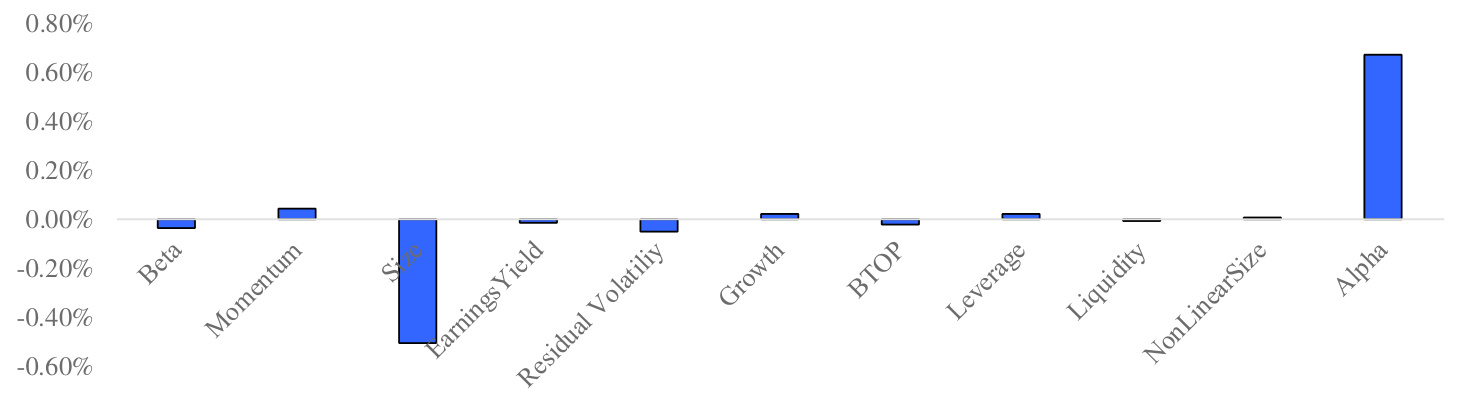

- 业绩归因显示选股贡献主要alpha,市值影响负向

- 图14-15及表6展示详细表现

- 医药行业增强策略:

- 累计收益342%,基准127%,超额215%,年化超额8.58%,年化换手66%

- 稳定战胜基准,最大回撤小于8%,信息比率1.03

- 归因分析显示选股alpha显著贡献,Beta与市值贡献负收益

- 图16-17及表7展示

- 电子行业增强策略:

- 累计282%,基准131%,超额151%,年化超额5.58%,年化换手53%

- 除2012年与2015年表现波动外,整体稳定,最大回撤7%,信息比率0.69

- 归因显示选股显著贡献alpha,市值负贡献显著

- 图18-19及表8展示

- 通信行业增强策略:

- 累计收益203%,基准93%,超额110%,年化超额5.12%,换手率58%

- 效果较一般,选股收益不稳定,信息比率仅0.48

- 归因分析选股贡献有限,策略稳定性较差

- 图20-21及表9展示

- 计算机行业增强策略:

- 累计收益390%,基准120%,超额270%,年化超额9.4%,换手率63%

- 各年均战胜基准,2015年除外,最大回撤7%,信息比率0.96

- 归因显示选股和Beta贡献为正

- 图22-23及表10展示

- 传媒行业增强策略:

- 累计161%,基准33%,超额128%,年化超额6.52%,换手率64%

- 测试表现较不稳定,信息比率0.56,建议待进一步研究

- 归因显示选股alpha表现不稳定

- 图24-25及表11展示

- 策略总结:

- 医药+TMT、医药、电子、计算机行业增强效果显著且稳定

- 通信和传媒策略效果不佳需进一步验证或改进

- 组合换手率合理,结合收益表现具备实操价值。[page::15~22]

---

三、图表深度解读(关键图表示例)

图1(第4页)

描述:展示基本面投资逻辑与量化统计检验的联动流程。

解读:左侧为理论基础“成长行业+研发支持+安全边际”,右侧为量化检验步骤:行业筛选、因子显著性及分域测试、因子衰退期检验。流程说明框架验证的闭环方法。

联系文本:佐证投资逻辑与量化方法深度结合,体现底层逻辑与实证方法相辅相成。

图2(第5页)

描述:中信一级行业按照其三级行业被量化科创筛选的频率排序。

解读:计算机、电子元器件、医药排名最高,频率约0.6-0.7,表明该行业长期保持低宏观相关性、高成长性和高研发投入。

联系文本:显示量化筛选的行业与传统主观划分高度一致,验证筛选方案有效性。

图3(第6页)

描述:量化科创成长、医药+TMT、量化非科创成长和中证500指数的累积收益曲线。

解读:量化科创成长组合收益最高,远超非科创及宽基指数,体现筛选逻辑具有投资价值。

联系文本:支持选择科创行业作为成长行业投资池的合理性。

图4-5(第7页-8页)

描述:研发支出占比与专利申请数等研发支持指标在不同行业的分布柱状图。

解读:TMT、医药及技术密集型行业研发强度最高,符合行业创新属性。

联系文本:验证研发支持类因子作为成长因子的合理性。

图6-7(第8页-9页)

描述:毛利率、销售费用率、估值指标和经营性现金流指标不同行业分布。

解读:科创行业普遍具备技术壁垒(高毛利率),但营销壁垒不足(高销售费用),估值水平较高,现金流回收率不及传统行业,反映成长风险及不确定性。

联系文本:“安全边际”因子设计依据由此而来。

表格4、5(第13页-14页)

描述:有效单因子筛选及其合成因子显著性表现,列举主要因子IC与t-stat。

解读:合成因子IC较单因子明显提升,验证因子合成具有增强预测能力。

联系文本:合成因子效力成为后续策略成功的基石。

各行业回测图(第15页及之后)

描述:各行业增强策略的累计收益及超额收益表现。

解读:医药+TMT、医药、计算机表现最为突出,电子表现良好,通信、传媒表现较弱且波动大。

联系文本:体现行业特性差异及策略适用范围,为投资者提供分行业选择的依据。

---

四、估值分析

报告未针对单个公司进行估值分析,但在安全边际部分侧面涉及估值因子,如市研率、毛利率等,作为综合考量企业内在价值与投资风险的指标。

- 安全边际以估值合理性为核心,采用市研率(研发支出占市值比)反映企业估值对研发投入的反应,以及毛利率等作为盈利质量与壁垒示范。

- 结合现金流和扣非利润指标评判企业持续盈利能力,规避过度估值且成长可持续能力差的标的。

- 估值因子与研发支持因子联合使用,力图实现收益和风险平衡,提升策略稳健性。

---

五、风险因素评估

- 科技创新股成长虽前景看好,但存在高估值风险、研发投入回报周期长及不确定性高等风险。

- 策略回测中显示行业波动大(如2015年股灾)时策略回撤加大,尤其通信和传媒行业增强策略波动率较高,表现不稳定。

- 策略换手率60%-93%虽相对合理,但仍需关注交易成本与流动性风险。

- 报告通过安全边际因子部分缓解成长股潜在风险。

- 成立实验室事件研究发现公告前收益显著,公告后迅速下滑,提醒投资者事件信息释放后的价格调整风险。

---

六、批判性视角与细微差别

- 尽管因子预测力提升明显,但IC值整体仍保持在0.01~0.05之间,相比传统成熟因子相对偏低,策略依赖长期积累而非强短期波动,适合中长期配置。

- 报告采用的行业划分和因子构建高度依赖数据质量和分类准确度,部分主观划分标准依然存在非完全客观因素,可能影响可复制性。

- 对通信和传媒行业的策略说明其增强效果一般,策略未来需优化或谨慎使用。

- 多周期因子合成手段简单,未来可尝试用机器学习等方法提高预测能力。

- 报告未详述对摩擦成本、税费等更多实操细节考量,需投资者自行权衡。

---

七、结论性综合

本报告以“成长行业 × 研发支持 + 安全边际”为核心逻辑框架,结合主观与量化筛选方法,挖掘了研发投入、专利产出及政府科研支持等显著且持续稳定的基本面成长因子,构建了适用于中国科技创新股的多因子量化选股模型。

统计检验显示,研发支持及安全边际因子在科创成长行业域的显著性和预测能力均优于全市场,且因子收益具有较长的持续期,优于传统短期成长因子。通过因子等权合成进一步增强了策略的稳定性和有效性。

研发支持因子包括研发支出/营收、专利申请数(合计及发明)、科研补助余额和技术人员激励收益等,体现对企业创新能力的多维捕捉;安全边际因子包括市研率、毛利率、销售费用率和经营性现金流回报率,强化投资安全保障。

基于此框架,报告构建的行业增强策略在医药+TMT板块、医药行业、电子行业、计算机行业及量化科创成长域均表现出色,累计超额收益显著且收益稳定,信息比率大多超过0.9,换手率保持合理水平,具备现实投资可行性。通信和传媒行业策略增强效果较差,需进一步改进。

附录的成立实验室事件收益检验支持了研发支持因子的投资逻辑。

总体而言,本报告提供了一套经统计验证、逻辑严密、实操性强的科创成长股量化投资框架,为关注科技创新主题的投资者提供了系统化选股工具和策略参考,建立了融合基本面与量化科学的成长股投资路径。

---

主要图片示例

图1:基本面逻辑与量化统计检验流程

图2:计算机、电子元器件、医药行业是科创行业主要集中行业

图3:量化科创成长域收益表现优于医药+TMT及非科创成长

图14:医药+TMT板块域增强策略历史超额收益

图30:量化科创成长域增强策略历史超额收益

图31:量化科创成长域增强策略业绩归因示意

---

所有引用均来自报告相应页码,全文分析详实且涵盖该报告所有重要论点、表格与图表。