基于市场相关性的择时策略研究

创建于 更新于

摘要

本报告基于市场相关性及其波动率,构建了沪深300及主要市场指数的择时策略。通过自适应均线优化相关性指标,有效捕捉市场风险变化,实现了择时信号与市场走势的负相关性,显著提升策略的年化收益和风险控制能力。历史10日自适应均线相关性及波动率择时策略表现优异,年化收益达8.48%,最大回撤仅23.84%,超越基准指数表现。策略同样在上证50、中证500及中证1000等指数上获得稳定超额收益,验证了市场相关性在股市择时中的应用价值 [page::0][page::3][page::23]。

速读内容

市场相关性在宏观不同阶段的表现与A股实证 [page::3][page::4][page::5]

- 美国市场相关性在扩张期较低,衰退期显著上升,表现出负相关市场风险特征。

- A股市场近12年实证显示市场相关性与股指呈负相关,相关性波动率与股指呈正相关。

- 相关性与波动率可作为市场风险衡量重要指标,指导择时策略设计。

固定阈值与移动平均阈值策略表现及改进空间 [page::6][page::7][page::8][page::9][page::10]

- 固定阈值策略因频繁交易手续费影响,普遍难跑赢基准,60日以上期限表现稍优。

- 引入相关性波动率阈值后,交易次数下降,策略收益略有提升但仍有限。

- 移动平均阈值策略对相关性及波动率进行平滑处理,改进效果有限,部分窗口期存在微弱正收益。

自适应均线下相关性择时策略构建与实证 [page::11][page::12][page::13][page::14][page::15][page::16][page::17][page::18][page::19][page::20][page::21]

- 引入考夫曼自适应均线(AMA)平滑相关性及其波动率,减少噪声和频繁交易,提升择时信号质量。

- 通过参数调优确定最佳滑动窗口N和阈值t,10日AMA策略表现最优:年化收益8.99%,超额收益7.36%,最大回撤33.32%,夏普比率0.3883。

- 结合相关性水平与波动率双重指标,策略进一步改进,10日参数配置下,最大回撤降低至23.84%,年化收益维持8.48%,夏普比率提升至0.3994,信息比率达0.3769。

- 策略稳定性高,在不同历史时期均表现亮眼,充分体现市场风险调整后的择时能力。

主要市场指数择时策略表现 [page::21][page::22]

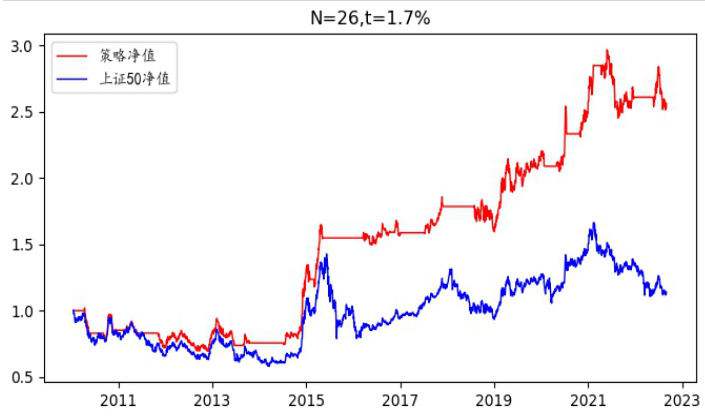

- 策略推广至上证50、中证500及中证1000指数。

- 上证50择时策略年化收益7.82%,最大回撤31.91%,夏普比率0.3031,超额收益显著。

- 中证500、中证1000策略同样实现正收益但超额效应较弱;回撤控制表现一般。

- 整体而言,市场相关性相关择时对大盘核心指数表现最佳。

策略总结与未来展望 [page::23]

- 市场相关性及其波动率作为风险预警指标得到充分验证。

- 自适应均线策略兼顾收益和风险控制,适用于A股主要大盘指数。

- 未来将延伸至行业相关性及行业轮动策略,进一步丰富择时模型及应用场景。

深度阅读

金融研究报告详尽分析报告

报告标题:基于市场相关性的择时策略研究

分析师:李正威

发布机构:湘财证券研究所

发布日期:2023年(文中数据截止至2022年8月)

研究对象:沪深300指数及主要市场指数(上证50、中证500、中证1000),基于市场相关性及其波动率的择时策略

---

1. 元数据与概览

本报告围绕市场相关性及其波动率展开,探索其在中国A股市场中的表现特征以及基于这些特征构建的指数择时模型。研究重点是沪深300指数及相关ETF,并扩展至上证50、中证500、中证1000等主要指数。核心观点为:市场相关性的水平与波动率不仅反映市场风险状况,而且能够有效辅助指数择时策略的设计与优化。作者通过多种策略方法(固定阈值、移动平均阈值及自适应均线)及参数调优,验证了自适应均线结合相关性水平与波动率的择时策略在控制风险的同时实现了超额收益。报告明确指出该策略在沪深300及上证50指数中的表现尤其优异。

---

2. 逐节深度解读

2.1 市场相关性分析

2.1.1 相关性水平

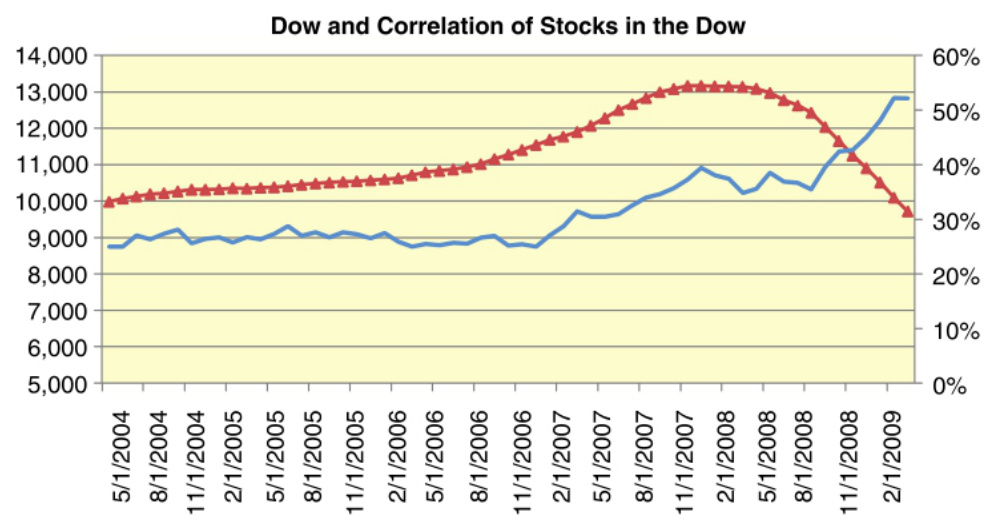

- 美国市场中,市场相关性在扩张时期较低(约27%),正常时期约33%,衰退时期较高(约37%),所对应的相关性波动率则呈现不同特征——扩张期波动率较小,正常期最大,衰退时期较大(表1)。

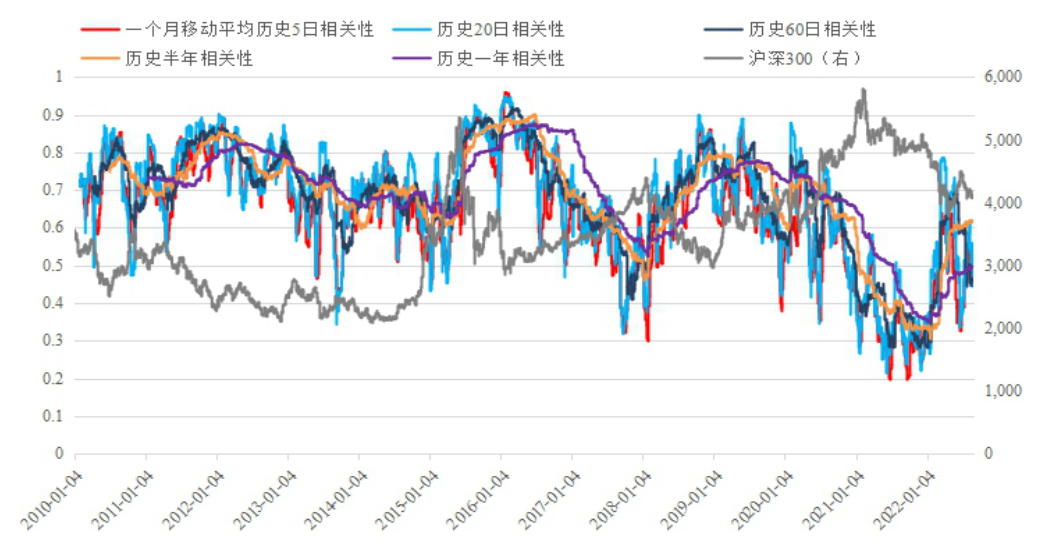

- 对A股市场实证显示,整体市场相关性与沪深300呈负相关,即市场下跌阶段相关性上升,市场上涨阶段相关性下降(图2与表2)。详见计算方法,市场相关性是基于31个申万一级行业两两计算的平均相关系数(465个样本)。

- 相关性指标区分为不同市场状态(牛市、震荡市、熊市),均表现出相关性在牛市阶段较低,熊市或震荡阶段较高,这符合市场预警意义,即相关性高是系统性风险上升的信号。

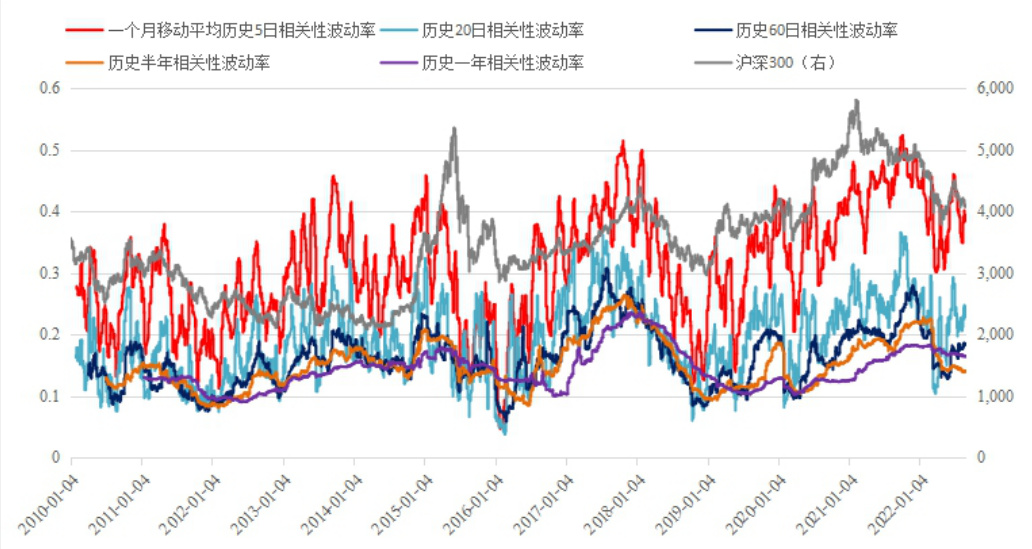

2.1.2 相关性波动率

- 相关性波动率与沪深300呈正相关,牛市阶段波动率通常高于熊市阶段(表3,图3),与美国市场呈现的特征不完全一致。

- 波动率的变化同样对市场状态具有识别作用,波动率走高时风险加大,策略基于此设计了结合市场相关性水平与波动率的双重择时条件。

关键结论:

相关性与市场整体走势负相关,相关性波动率与市场走势正相关,两指标提供不同但互补的市场风险信息,适合作为择时信号。

---

2.2 沪深300择时策略构建与评估

报告从三类阈值设定角度构建相关性择时策略:

2.2.1 固定阈值策略

- 以相关性单一水平指标构建,不考虑平滑处理

- 不同阈值范围(0.4-0.95)反复测试,发现5日相关性数据波动较大,频繁交易导致手续费累积,策略表现不佳(图4、表4)

- 延长历史时间窗口(至60天以上)有轻微改善,但总体策略难以实现超额收益,大部分实现负收益,说明固定阈值策略对数据波动敏感,稳定性不足。

2.2.2 固定阈值结合波动率策略

- 引入相关性波动率作为第二指标,限制策略开平仓条件,控制交易频率

- 参数设定两阈值T1(相关性水平)和T2(波动率),遍历组合后绩效提升有限(图5)

- 证明加入波动率虽帮助减低手续费,但改进有限,仍需更有效的数据平滑工具。

2.2.3 移动平均阈值策略

- 通过对相关性水平及波动率采用不同长度的移动平均来平滑信号,避免频繁波动造成的误买误卖(图6-7,表5)

- 尽管移动平均策略在某些参数组合下有正收益率,但整体收益依然较低,夏普率不高,说明仅用简单移动平均并未根本解决阈值选择及数据波动问题。

2.2.4 自适应均线(AMA)择时策略

- 采用Kaufman提出的自适应均线,动态调整平滑程度,兼顾噪声减少与趋势捕捉效果。

- 设计逻辑围绕多日自适应均线下降(开仓)或上升(平仓)趋势,以及变化幅度阈值t,控制交易信号产生(图8-9)。

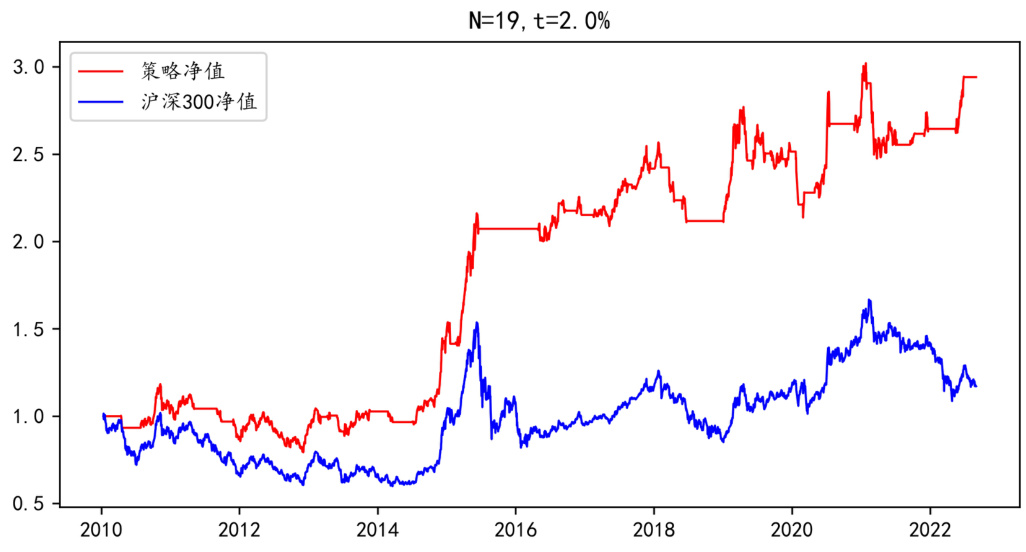

- 全面参数调优N(历史期长度)和t(阈值),经由夏普比率、信息比率及最大回撤评估,表现显著优于之前策略,最大回撤率明显低于沪深300(表6-11)。

- 其中以10日历史相关性自适应均线且阈值约1.8%为优(年化收益8.99%,回撤33.32%,夏普0.3883)(图11)。

- 延伸至更长历史期,策略表现呈先提升后下降趋势,10日周期平衡收益与风险最佳。

2.2.5 自适应均线结合波动率择时策略

- 进一步集成相关性波动率的自适应均线信号,设计双指标协同开平仓规则,有利于更加精准判断市场风险。

- 优化参数后,策略进一步提升年化收益率及风险调整回报(夏普、信息比率)表现(表12)。

- 10日相关性水平与波动率双自适应均线策略表现更佳,年化收益率8.48%,最大回撤显著缩减至23.84%,并且夏普比0.3994,信息比率0.3769(图17),表明策略既有较优风险控制,也具备较稳定的超额收益能力。

主要发现总结

- 固定阈值及简单移动平均策略受限于市场数据波动性,难以实现有效择时;

- 自适应均线通过动态调节平滑度,取得平衡,显著提升策略表现;

- 综合相关性和波动率信息更全面地捕捉市场风险特征;

- 10日历史期的自适应均线指标最适合本市场和数据周期。

---

2.3 主要市场指数的择时策略推广

- 将沪深300策略参数优化结果应用于上证50、中证500及中证1000(表18,图22-24)

- 策略均能跑赢各自指数基准,尤其在上证50(年化收益7.82%,回撤31.91%,夏普0.3031)和沪深300表现更优

- 中证500和1000也取得正收益,风险较大但仍优于基准,表明策略具备一定的跨市场适应性。

- 超额收益分别为上证50(6.35%)、沪深300(6.80%)、中证500(4.26%)、中证1000(3.56%),回撤和夏普比率具有一致提升趋势。

---

2.4 风险提示

- 本研究基于历史数据,未来市场环境的变化存在不确定性,模型可能失效。

- 市场结构、政策调整和突发事件均可能影响相关性指标及择时效果。

---

3. 图表深度解读

图1 道琼斯指数与一年移动平均市场相关性

- 展示2004-2009年间道琼斯指数和对应市场相关性月度值。

- 相关性在市场波动大时明显走高(2008年金融危机期间由约30%升至50%以上)。

- 说明市场相关性是市场风险的领先指标,有助于预警系统性风险。

表1 美国市场不同阶段相关性统计

- 扩张期相关性和波动率最低,衰退期相关性高,波动率稍降,正常期波动率最大。

- 显示不同市场阶段相关性特征差异,有助于理解市场风险环境。

图2 沪深300与不同历史时间相关性走势

- 显示不同计量窗口(5日,20日,半年等)相关性变化与沪深300指数走势对比。

- 明显呈现负相关:指数涨跌时相关性分别下降或升高。

- 长期相关性较平稳,短期窗口相关性波动更剧烈。

表2 不同市场状态的相关性水平及与沪深300相关系数

- 牛市相关性明显低于震荡和熊市,最低约0.55,最高0.79。

- 与沪深300指数表现负相关度高达-0.63,表明相关性是市场的逆向指标。

图3、表3 相关性波动率走势及统计

- 相关性波动率与指数走势呈正相关关系。

- 牛市相关性波动率高于熊市,指示市场分散程度下降。

图4、图5与表4,固定阈值策略表现

- 图4展示不同固定阈值下策略净值与指数对比,只有阈值0.9和0.95时策略有一定超额收益。

- 表4详细呈现各阈值、窗口下年化收益率,多数都为负或无明显优势。

图6、图7与表5,表6 移动平均阈值策略表现

- 图6为不同均线窗口平滑后的相关性策略对比,夏普率低,收益负,改进有限。

- 图7结合波动率后效果稍有好转。

- 表5主要体现不同历史长度窗口的年化收益仍未达稳定正水平。

图8、图9 自适应均线信号演示

- 图中相关性AMA与沪深300表现负相关,波动率AMA正相关。

- 自适应均线有效剔除噪声,保留趋势,作用明显。

表6-11 自适应均线相关性择时策略量化数据

- 表格列举不同N、t参数下年化收益、最大回撤、夏普比率、信息比率。

- 优参数多为10-30天窗口,收益6%-9%,最大回撤30%-40%左右,夏普约0.2-0.4。

图10-15 相关性自适应均线最佳策略净值图

- 策略明显跑赢基准指数,增长稳健。

- 减少大幅回撤,平滑上涨曲线。

表12-17 自适应均线结合波动率策略数据

- 增加波动率条件后,年化收益和夏普率均明显提升,最大回撤进一步降低。

- 十日窗口表现优秀,风险收益比更优。

图16-21 自适应均线结合波动率策略表现图

- 净值曲线更加平稳可靠,回撤明显受控,收益走势良好。

表18 主要市场指数策略表现

- 上证50与沪深300策略表现突出。

- 中证500、1000年化收益较沪深300略低,波动和回撤较大,说明小盘股市场波动性更高。

图22-24 主要指数择时策略净值对比图

- 策略净值持续领先基准,凸显策略跨指数有效性和适用性。

---

4. 估值分析

本报告核心为择时策略研究,未涉及具体公司估值模型。采用的技术指标基于市场相关性及波动率,运用自适应均线技术剖析趋势和振荡特征,驱动择时交易信号生成。未涉及传统估值模型(DCF、PE等)。

---

5. 风险因素评估

- 策略基于过往数据,未来市场结构变化可能导致策略失效。

- 指标的适用性依赖市场环境稳定,极端事件可能造成异常相关性波动。

- 历史最优参数在未来表现存在不确定性,需持续监控和动态调整。

---

6. 批判性视角与细微差别

- 报告强调自适应均线优越于固定阈值策略,形象体现了技术指标动态调节的重要性,避免策略机械化。

- 采用相关性及波动率的双指标策略提升策略稳定性,但该指标本质为统计测度,受数据预处理及窗口选择影响较大,策略表现可能因不同时间窗口、市场环境变化而波动。

- 不同指数的表现差异提示策略对股票池规模和成分结构较为敏感,特别是中证1000最大回撤较大。

- 未涉及策略在极端市场中的表现及鲁棒性验证,建议后续关注动态自适应及情景分析。

- 报告尾部提醒风险提示合规严谨,数据截止2022年,后续数据验证及动态调整应持续进行。

---

7. 结论性综合

本报告通过大量数据实证,揭示A股市场中市场相关性及波动率与股指走势的显著负相关与正相关关系,明确这两个指标是风险预警的重要工具。基于这些指标,作者系统构造并优化了多类择时策略,特别是引入自适应均线技术对相关性及波动率进行动态平滑处理,显著提升策略收益和风险控制表现。

以沪深300为核心,10日历史窗口下的相关性水平与波动率自适应均线策略表现最优,取得约8.5%年化收益,夏普比率接近0.4,最大回撤显著低于基准指数。将此策略推广至主流指数(上证50、中证500、中证1000)均获超额收益,且上证50和沪深300表现尤为突出,说明策略具备较强的市场适应能力和推广价值。

图表数据清晰印证了相关性的高低与波动率变化对指数走势的预测能力。自适应均线图表(图8-21)和策略净值图(图10-24)展示了策略出色的风险控制与收益平滑特性。研究创新性地结合市场相关性波动率指标设计择时模型,丰富了行为金融及量化策略研究。

总结而言,报告体现了稳健策略设计思路,运用统计学与金融工程结合的技术路径,提供了可操作且有效的市场择时方案。未来,结合行业相关性指标展开行业轮动策略研究将进一步提高实用性。风险警示部分合理,充分提示模型局限,确保研究理性科学,具备较高参考价值。

---

图表示例

- 图1:

- 图2:

- 图3:

- 图10:

- 图16:

- 图22:

[page::0,1,3,4,5,6,7,8,9,10,11,12,13,14,15,16,17,18,19,20,21,22,23]

---

总体评价

该报告在理论和方法论上均有扎实基础,理论联系实际,通过丰富的图表和统计数据,展示了策略的有效性和应用潜力。报告结构清晰,论据充分,风险提示严谨,适合作为指数择时策略的研究参考和实务指导。